საპენსიო სისტემის ცვლილება მმართველმა პოლიტიკურმა ძალამ ხელისუფლებაში მოსვლისთანავე ერთ-ერთ მთავარ ამოცანად გამოაცხადა. „სავალდებულო დაგროვებითი საპენსიო სისტემის ჩამოყალიბება ხელს შეუწყობს დანაზოგების მოცულობის ზრდას ქვეყანაში“ – ვკითხულობთ საქართველოს სოციალურ-ეკონომიკური განვითარების სტრატეგიაში „საქართველო 2020“. დაგროვებითი საპენსიო სისტემის ძალაში შესვლა რამდენჯერმე გადავადდა. ბოლო ვერსიით, მისი ამოქმედება 2017 წლის III კვარტალიდან იგეგმება, ხოლო საკანონმდებლო ცვლილებათა პაკეტის განხილვა პარლამენტს 2016 წლის ბოლოს, სავარაუდოდ, ახალი შემადგენლობით მოუწევს.

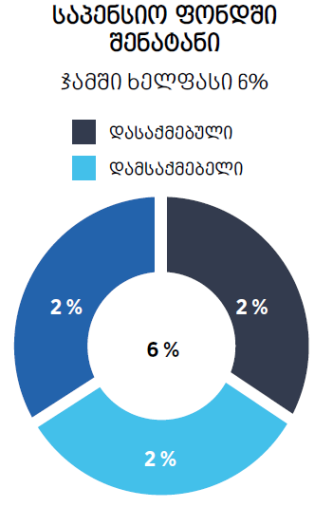

არსებული კონცეფციის მიხედვით, საპენსიო ფონდში ყოველთვიური შენატანების ოდენობა განისაზღვრება ხელფასის 6%-ით და თანაბრად განაწილდება დამსაქმებელს, დასაქმებულსა და მთავრობას შორის შემდეგი პრინციპით 2%+2%+2%

სისტემის სამი მონაწილე მხარე – მთავრობა, დამსაქმებელი და დასაქმებული ყოველთვიურად განახორციელებს 2%-იან შენატანს დასაქმებულის პერსონალურ საპენსიო ანგარიშზე, რაც საბოლოო ჯამში გაუტოლდება 6%-ს. საპენსიო დანაზოგები პარლამენტის მიერ დაარსებულ არაკომერციულ საპენსიო ფონდში იქნება მიმართული. ფონდს ეყოლება პროფესიული ნიშნით არჩეული დირექტორთა საბჭო, რომელიც პასუხისმგებელი იქნება საინვესტიციო სტრატეგიის განსაზღვრასა და დამტკიცებაზე. აქტივების მართვა ტენდერის საფუძველზე გადაეცემა აქტივების მმართველ კომპანიებს.

აღსანიშნავია, რომ საპენსიო რეფორმა თავდაპირველად სავალდებულო მონაწილეობის პრინციპს ეყრდნობოდა. კონცეფციის ამჟამინდელ ვერსიაში კი ნებაყოფლობითობის ცნება გაჩნდა. კერძოდ, სისტემის დანერგვის მომენტში ყველა დასაქმებული მოქალაქე ავტომატურად გაწევრიანდება საპენსიო ფონდში, თუმცა მოქალაქეს მონაწილეობაზე უარის თქმისა და სისტემის დატოვების სრული უფლება ექნება. პირები, რომლებიც აღნიშნული სისტემიდან გავლენ, ყოველ სამ წელიწადში ერთხელ იმავე პრინციპით ავტომატურად გაწევრიანდებიან სისტემაში და საკუთარი გადაწყვეტილებით ნებისმიერ დროს ექნებათ სისტემაში დაბრუნების შესაძლებლობა.

აქვე ყურადღებას იმსახურებს ის ფაქტი, რომ ნებაყოფლობითობის წესი მხოლოდ დასაქმებულებზე ვრცელდება. დამსაქმებლებისთვის კი კვლავინდებურად იმოქმედებს საპენსიო ფონდში შენატანის გაკეთების სავალდებულო პრინციპი, თუ დასაქმებული გადაწყვეტს სისტემაში გაწევრიანებას. ითვალისწინებს თუ არა ეს მოდელი დამსაქმებლებისთვის გადასახადის ირიბ ზრდას? ანუ რამდენად წარმოადგენს გადასახადს ან გადასახადის ტოლფას გადასახდელს ფიზიკური პირის სახელზე დამსაქმებლის შენატანი ამ პირის ხელფასის 2%-ის ოდენობით? და რა წინაპირობები უნდა იქნას დაკმაყოფილებული იმ შემთხვევაში, თუ ეს 2% დაკვალიფიცირდება გადასახადად?

საქართველოს საგადასახადო კანონმდებლობა დამოუკიდებელი საქართველოს არსებობის მანძილზე არასდროს ითვალისწინებდა გადასახდელს საპენსიო ფონდისთვის. თუმცა 1997 წლის საგადასახადო კოდექსში არსებობდა მსგავსი სოციალური ფუნქციით დატვირთული სოციალური დაზღვევის გადასახადი. სოციალური დაზღვევის გადასახადი წარმოადგენდა საქართველოს სოციალური დაზღვევის ერთიანი სახელმწიფო ფონდის ფორმირების, სამედიცინო დაზღვევის, უმუშევრობის დაზღვევისა და დასაქმების ხელშეწყობის სახელმწიფო პროგრამების ფინანსური უზრუნველყოფისათვის აუცილებელ მიზნობრივ შენატანს. იმავე კოდექსით განსაზღვრული იყო ამ გადასახადის გადამხდელები და განაკვეთები შრომის ანაზღაურებისა და მასთან გათანაბრებულ თანხებზე, აგრეთვე ფიზიკური პირების მიერ ეკონომიკური საქმიანობიდან მიღებულ შემოსავლებზე.

რაც შეეხება გადასახადის დეფინიციას ნორმატიული გაგებით, საქართველოს საგადასახდო კოდექსის მიხედვით, გადასახადი არის სავალდებულო, უპირობო ფულადი შენატანი ბიუჯეტში, რომელსაც იხდის გადასახადის გადამხდელი, გადახდის აუცილებელი, არაეკვივალენტური და უსასყიდლო ხასიათიდან გამომდინარე. აღსანიშნავია, რომ ეკონომიკური თანამშრომლობისა და განვითარების ორგანიზაციაც (OECD)გადასახადის ანალოგიურ დეფინიციას იცნობს. მიუხედავად იმისა, რომ საქართველო OECD-ის წევრი ქვეყანა არ არის, მისი კონვენციები და კვლევები დიდი ავტორიტეტით სარგებლობს საქართველოში. ამ შემთხვევაში რეფორმით განსაზღვრული გადასახდელის კვალიფიკაციისთვის სწორედ OECD-ის კვლევას (International Comparicions of Tax Levels: Pitfalls and Insights) და შესაბამის სტანდარტს გამოვიყენებთ:

არაეკვივალენტური, უსასყიდლო შენატანი

შენატანი არაეკვივალენტურია, თუ გადასახადის გადამხდელის მიერ გადახდილი გადასახადი არ არის სახელმწიფოსგან მიღებული სარგებლის ტოლფასი. გადასახადად კვალიფიცირების ზღვარზეა ისეთი შემთხვევები, როდესაც სახელმწიფო სერვისის სანაცვლოდ იღებს საფასურს, მაგ. გადასახდელი პასპორტისთვის, მართვის მოწმობის ლიცენზიისთვის, რადიოსა და ტელევიზიის ლიცენზიისთვის. OECD-ის განმარტებით, ასეთი სახის გადასახდელები არ მიიჩნევა გადასახადად. OECD-ი იზიარებს ადგილობრივი საგადასახადო სამსახურების პრაქტიკას, კერძოდ, იქ, სადაც საგადასახადო სამსახური კრეფს არა ბეგარას, არამედ ფარავს ხარჯებს, ის არ უნდა ჩაითვალოს გადასახადად.

შენატანი ბიუჯეტში

OECD-ის განმარტებით, თუ აკრეფილი ფული ცენტრალური ან ადგილობრივი ხელისუფლების ბიუჯეტში მიდის, მაშინ ეს გადასახდელი ცალსახად კვალიფიცირდება გადასახადად. სადავოა ეკლესიისთვის გადახდილი გადასახადი. რაც შეეხება სოციალური უზრუნველყოფის ფონდში გადახდილ გადასახდელებს, ისინი ითვლება როგორც ცენტრალურ ბიუჯეტში გადახდილი და კვალიფიცირდება გადასახადად.

სავალდებულო შენატანი

OECD-ის მიხედვით, თუ სოციალური უზრუნველყოფის ფონდში განხორციელებული შენატანი სავალდებულოა, მაშინ ის განიხილება გადასახადად. მაგალითისთვის, დანიაში ჯანმრთელობის დაზღვევის გადასახადი შემოსავლის გარკვეულ ოდენობამდე სავალდებულოა, ხოლო გარკვეული ოდენობის შემდგომ – ნებაყოფლობითი. ის გადასახდელი, რაც სავალდებულო წესით გადაიხდება, განახილება გადასახადად, განსხვავებით ნებაყოფლობითი გადასახდელისაგან. დიდი ბრიტანეთის საპენსიო შენატანი სახელმწიფოს საპენსიო სქემის მიხედვით, მისი სავალდებულო ხასიათიდან გამომდინარე, განიხილება გადასახადად, ხოლო კერძო სქემის მიხედვით, რომელიც ნებაყოფლობითია, არ კვალიფიცირდება გადასახადად.

ყოველივე ზემოაღნიშნულისა და იმის გათვალისწინებით, რომ საპენსიო რეფორმით განსაზღვრული დამსაქმებლის მიერ გადასახდელი 2% წარმოადგენს დამსაქმებლისთვის სავალდებულო, უპირობო და არაეკვივალენტურ შესატან თანხას სახელმწიფო ფონდში, აღნიშნული 2% უნდა დაკვალიფიცირდეს როგორც გადასახადი. შესაბამისად, დაგროვებითი საპენსიო სისტემის არსებული კონცეფცია დამსაქმებლებისთვის საგადასახადო ტვირთის ზრდას ითვალისწინებს, რაც რეფერენდუმის გარეშე დაუშვებელია.

საერთო-სახელმწიფოებრივი გადასახადის ახალი სახის შემოღება, გარდა აქციზისა, ან საერთო-სახელმწიფოებრივი გადასახადის სახის მიხედვით არსებული განაკვეთის ზედა ზღვრის გაზრდა შესაძლებელია მხოლოდ რეფერენდუმის გზით, გარდა ორგანული კანონით გათვალისწინებული შემთხვევებისა – საქართველოს კონსტიტუცია, მუხლი 94 (4).

რეფერენდუმის გარეშე ახალი გადასახადის შემოღება ჩაითვლება „უკანონო გადასახადად“ და დაარღვევს კონსტიტუციის არა მხოლოდ ამ კონკრეტულ წესს, არამედ ასევე საკუთრების უფლებას, რადგან ყოველი უკანონოდ გადახდილი გადასახადი ხელყოფს საქართველოს კონსტიტუციის ოცდამეერთე მუხლით დაცულ საკუთრების უფლებას და ასევე საქართველოს კონსტიტუციის ოცდამეათე მუხლით დაცულ მეწარმეობის თავისუფლებას.

საპენსიო ფონდში სავალდებულო შენატანის დაწესება რეფერენდუმის გარეშე დასაშვებია მხოლოდ იმ შემთხვევაში, თუ მთავრობა საშემოსავლო გადასახადის განაკვეთს 18%-მდე შეამცირებს და ამით არ გაზრდის საგადასახადო ტვირთს.

საერთო-სახელმწიფოებრივი გადასახადის ახალი სახის შემოღებად ან ზღვრული განაკვეთის გაზრდად არ ჩაითვლება გადასახადის შემოღება ან ცვლილება, რომელიც არსებული გადასახადის ალტერნატივაა ან ანაცვლებს მას და ამავე დროს არ ზრდის საგადასახადო ტვირთს – საქართველოს კონსტიტუცია, მუხლი 94 (5).

ნათელია, რომ ნებისმიერ სახელმწიფო ფონდში სავალდებულო, უპირობო და არაეკვივალენტური შენატანი უნდა გაუთანაბრდეს გადასახადს, რათა მთავრობას არ მიეცეს საშუალება, კონსტიტუციის გვერდის ავლით გაზარდოს საგადასახადო ტვირთი. ხოლო თუკი რეფერენდუმი გარდაუვალია, გონივრული იქნება მისი ჩატარება ოქტომბრის საპარლამენტო არჩევნებთან ერთად, რითაც მნიშვნელოვნად დაიზოგება სახელმწიფო ბიუჯეტის ფული და პროექტის საპარლამენტო განხილვამდე ცნობილი გახდება საქართველოს მოქალაქეების პოზიცია.