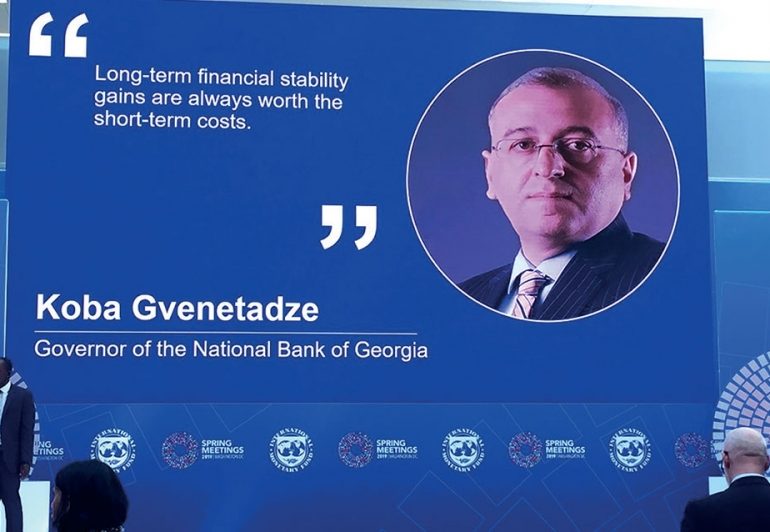

მოსახლეობისთვის და ზოგადად ქვეყნისთვის გრძელვადიანი განვითარება არის მნიშვნელოვანი, ამიტომაც ცენტრალური ბანკების პოლიტიკა ყოველთვის საშუალო და გრძელვადიან შედეგებზე არის ორიენტირებული.

სწორედ ეს არის პასუხისმგებლიანი დაკრედიტების მთავარი პრინციპიც და ეროვნული ბანკის მიერ ფიზიკური პირების დაკრედიტების ახალი წესების საფუძველიც, რომლის მთავარი მიზანი მსესხებელსა და გამსესხებელს შორის ჯანსაღი, ორმხრივ სარგებელზე დაფუძნებული საკრედიტო ურთიერთობების უზრუნველყოფა და სისტემური რისკების შემცირებაა.

სათანადო რეგულაციების არარსებობის გამო მოსახლეობის დიდი ნაწილი საკმაოდ რთულ მდგომარეობაში აღმოჩნდა. 700 ათასი მოქალაქე გადახდისუუნარო გახდა. ამასთანავე, ასიათასობით ადამიანს შემოსავალთან შედარებით არაადეკვატურად მაღალი სესხები აქვს, რაც მხოლოდ და მხოლოდ უპასუხისმგებლო დაკრედიტების შედეგია. ნუ დაგვავიწყდება, რომ 2017 წლამდე მაქსიმალური წლიური ეფექტური საპროცენტო განაკვეთი ხშირ შემთხვევაში 3,000%-მდეც ადიოდა. საპროცენტო განაკვეთის 100%-მდე და შემდეგ კი 50%-მდე შეზღუდვამ მეტწილად შეწყვიტა ე.წ. “მტაცებლური სესხები”. სწორედ პოტენციური ფინანსური კრიზისის თავიდან აცილების, საფინანსო სისტემის სტაბილური ფუნქციონირების ხელშეწყობისა და ჯანსაღი დაკრედიტების წახალისების მიზნით, რიგ ევროპულ ქვეყნებში, როგორიცაა: ჩეხეთი, ლიეტუვა, ესტონეთი, უნგრეთი, შვედეთი, დანია, შვეიცარია და ა.შ. სესხის მომსახურებისა და უზრუნველყოფის მკაცრი კოეფიციენტები შემოიღეს.

რეგულაციის ძირითადი ამოსავალი პრინციპია, რომ სესხი, მათ შორის იპოთეკური, უნდა გაიცეს ისეთ მსესხებელზე, რომელსაც მისი მომსახურებისთვის საკმარისი შემოსავალი აქვს და სესხის გადახდამ მსესხებელს განსაკუთრებული ფინანსური სირთულეები არ უნდა შეუქმნას. ფინანსურმა ორგანიზაციამ სესხი არ უნდა გასცეს, თუ წინასწარ იცის, რომ ამ ოპერაციით მსესხებლის მდგომარეობა გაუარესდება.

ამდენად, საუკეთესო საერთაშორისო გამოცდილებაზე დაფუძნებული, ჯანსაღი დაკრედიტების წახალისებაზე ორიენტირებული პრაქტიკა მხოლოდ ისეთი სესხების შეზღუდვას ითვალისწინებს, რომლებიც თავიდანვე გადაუხდელობისთვისაა განწირული. აღნიშნული ინიციატივა სესხების მდგრადი ზრდის შენარჩუნებასა და სისტემური რისკების მინიმიზაციას უზრუნველყოფს. ასეთი ტიპის რეგულაცია აუცილებელია გრძელვადიანი და მდგრადი ეკონომიკური ზრდისათვის.

აქვე უნდა აღინიშნოს, რომ მაკროპრუდენციული პოლიტიკის გამკაცრება არაპოპულარულია, რადგან, როგორც წესი, იგი მოკლევადიან პერიოდში სოციალურ ან ეკონომიკურ ხარჯებთანაა დაკავშირებული, მაშინ როცა მისი სარგებელი (მაღალი და სტაბილური ზრდა, დასაქმების მაღალი დონე და დაბალი ფისკალური ხარჯები), რომელიც, შესაძლოა, გაცილებით დიდი იყოს, მხოლოდ გრძელვადიან პერიოდში ვლინდება, რის გამოც გამკაცრების აუცილებლობა რთული აღსაქმელია.

გრძელვადიან პერიოდზე ფოკუსირებულმა რეგულატორმა არ უნდა დაუშვას ფინანსური სტაბილურობის რისკების ზრდა, თავიდან უნდა აიცილოს ეკონომიკის მნიშვნელოვანი და გრძელვადიანი ვარდნა და უმუშევრობის მაღალი დონე, რაც ფინანსურ კრიზისებს შედეგად მოსდევს ხოლმე. ზოგადად, რეგულაციების გატარება ყველაზე მარტივი კრიზისების მერეა, თუმცა, თუ ხელისუფლებისათვის პრიორიტეტი ქვეყნის მდგრადი განვითარებაა, პრობლემების გადაჭრაში პროაქტიურობაა საჭირო.

საინტერესოა რეგულაციების ამოქმედების პირველი კვარტალის შედეგები: მცირდება სამომხმარებლო და უცხოური ვალუტით გაცემული იპოთეკური სესხები, მაგრამ, ამავე დროს, მნიშვნელოვნად იზრდება ბიზნესდაკრედიტება და ლარით იპოთეკები. ანუ, სწორედ ის მიმართულება და დინამიკა იკვეთება, რომელიც ჩვენი მიზანი იყო.

პასუხისმგებლიანი დაკრედიტების შემოღებას რამდენიმე დადებითი ეფექტი უკვე მოჰყვა:

• რეგულაციამ შეამცირა უცხოური ვალუტით სესხების გაცემა;

• რეგულაციის შედეგად ვხედავთ სესხების გადამისამართებას სამომხმარებლოდან – ბიზნესსესხებზე, რომლებიც გაცილებით უფრო პროდუქტიულია დასაქმებისა და ეკონომიკური ზრდის ხელშეწყობის კუთხით;

• მნიშვნელოვნად შემცირდა საპროცენტო განაკვეთები ლარის იპოთეკაზე და მარტის მონაცემებით ლარის იპოთეკური სესხების წლიური ზრდა 50%-ია;

• სესხის გაცემის სტანდარტები უმჯობესდება და შემოსავალთან შედარებით არაპროპორციულად დიდი სესხები აღარ გაიცემა;

• ბანკების ინოვაციურობამ არ დააყოვნა და საფინანსო ბაზარზე გამოჩნდა რეგულაციას მორგებული ახალი ტიპის სესხები.

ამასთან ერთად, მნიშვნელოვანია ვიცოდეთ, რომ:

• ოფიციალური შემოსავლის გარდა, რეგულაცია ითვალისწინებს არაოფიციალურ შემოსავალსაც, რომელიც ჩვენი ზოგადი პრინციპებით და გამსესხებლის პროცედურით განისაზღვრება.

• რეგულაცია არ კრძალავს იპოთეკების ასაღებად ერთადერთი ბინის ან შესასყიდი ბინის იპოთეკაში ჩადებას, თუ მსესხებელს შესაბამისი (ფორმალური/ არაფორმალური) შემოსავალი აქვს.

• არაოფიციალურ შემოსავალში იგულისხმება ნებისმიერი ლეგალური საქმიანობიდან მიღებული შემოსავალი, რომელიც არ არის დეკლარირებული შემოსავლების სამსახურში.

• უცხოეთიდან მიღებული შემოსავლები/ გზავნილები, სტანდარტულად გაითვალისწინება შემოსავლის ერთ-ერთ კატეგორიად. ასე რომ, თუ პირი რეგულარულად იღებს გზავნილებს, მას სესხის აღება თავისუფლად შეუძლია.

• სესხის მომსახურების მაქსიმალური კოეფიციენტი საქართველოს შემთხვევაში შემოსავლის მიხედვით 30%-დან 60%-მდე მერყეობს. ეს უკანასკნელი კი ერთ-ერთ ყველაზე რბილ მაჩვენებელს წარმოადგენს. ჩვენზე უფრო განვითარებულ და მდიდარ ქვეყნებშიც კი ეს კოეფიციენტი გაცილებით უფრო დაბალია (მაგალითად, ჩეხეთში – 45%, ესტონეთსა და ლიეტუვაში – 50%). ასევე, სხვა ქვეყნებისგან განსხვავებით, ჩვენი დებულება არაფორმალურ შემოსავლებსაც ითვალისწინებს.

• უცხოელებისთვის ან საზღვარგარეთ მყოფი ჩვენი მოქალაქეებისთვის შემოსავლების დადასტურების ვალდებულება საერთოდ არ არსებობს. მათ მხოლოდ 40%-იანი თანამონაწილეობა (downpayment) უნდა განახორციელონ.

მედიაში უკვე დაიწერა, რომ საერთაშორისო სარეიტინგო კომპანიებმა Fitch-მა და Moody’s-მა ორ წამყვან ქართულ ბანკს რეიტინგი პოზიტიურიდან სტაბილურამდე გაუუარესა. რა იყო ამის მიზეზი?

მთავარი მიზეზი გასულ პერიოდში საცალო სესხების სწრაფი ზრდითა და საგანგაშოდ მაღალი მოცულობით უცხოური ვალუტით დაკრედიტების შედეგად გამოწვეული რისკები გახლავთ. დიახ, ეს სწორედ ის რისკებია, რის გამოც ეროვნულმა ბანკმა, მომხმარებელთა ინტერესების დაცვისა და კომერციულ ბანკებში ჯანსაღი საკრედიტო პორტფელის ხელშეწყობის მიზნით, პასუხისმგებლიანი დაკრედიტების რეგულაციები/ წესები შემოიღო. შეგახსენებთ, რომ გასული წლის განმავლობაში ჩვენ არაერთხელ განვაცხადეთ აღნიშნული რისკების შესახებ, მაგალითად, ფინანსური სტაბილურობის კომიტეტის 2018 წლის მარტისა და ივნისის გადაწყვეტილებებში, სადაც ვუთითებდით, რომ საცალო სესხების ზრდა ზედმეტად მაღალი იყო, და სათანადო, თუმცა არაპოპულარული ზომებიც მივიღეთ.

სუვერენული საკრედიტო რეიტინგი არის ყველაზე მნიშვნელოვანი ინდიკატორი, რომელსაც საერთაშორისო ინვესტორები დიდ ყურადღებას აქცევენ. Fitch-ი პოზიტიურად აფასებს ეროვნული ბანკის პოლიტიკას და მოელის, რომ ეს ღონისძიებები ბანკების მაღალრისკიან დაკრედიტებას ნაწილობრივ შეამცირებს. ამ შეფასების მიხედვით, ახლო მომავალში ბანკების რეიტინგის ცვლილება ნაკლებად სავარაუდოა, თუმცა, თუ დოლარიზაციამ მნიშვნელოვნად იკლო, ეს რეიტინგებზე პოზიტიურად აისახება.

Fitch-ის 2019 წლის 22 თებერვლის განცხადების თანახმად, სწორედ იანვრიდან ამოქმედებული რეგულაცია გახდა ქვეყნის სუვერენული საკრედიტო რეიტინგის გაუმჯობესების ერთ-ერთი ფაქტორი. საყურადღებოა საერთაშორისო სავალუტო ფონდის მისიის შეფასებაც, რომელშიც აღნიშნულია, რომ კრედიტის მაღალი ზრდის ფონზე ამოქმედებული რეგულაცია, რომელიც მოსახლეობის ჭარბვალიანობის შეზღუდვის მიზნით დაწესდა, ფინანსური სტაბილურობის მდგრადობას შეუწყობს ხელს. სარეიტინგო სააგენტო S&P-იც პოზიტიურად აფასებს ეროვნული ბანკის ძალისხმევას, შეამციროს დაკრედიტების ტენდენციით გამოწვეული რისკები.

რაც შეეხება ცვლილებებს, ეროვნული ბანკი მიმდინარე პროცესებზე დაკვირვებას ინფორმაციის მოპოვებით და სტატისტიკური მასალის ანალიზზე დაყრდნობით განაგრძობს, რის შედეგადაც, საჭიროების შემთხვევაში, ცვლილებებს განახორციელებს ისე, რომ რეგულაციების ძირითადი პრინციპი – სესხის გაცემა მსესხებლის გადახდისუნარიანობის შესწავლის საფუძველზე – შენარჩუნდება.

დატოვე კომენტარი