ბოლო წლების განმავლობაში საბანკო ეკოსისტემის სწრაფი განვითარება და ახალი არატრადიციული მოთამაშეების გამოჩენა შეინიშნება, რომელთა შორის არიან API gateway (API-სთან დაკავშირებით წინა ბლოგში ვისაუბრეთ) პროვაიდერები და ციფრული ბანკები. ამ ტრანსფორმაციის ერთერთი განმაპირობებელი ფაქტორი კი სწორედ ე.წ. ღია ბანკინგია (Open Banking).

ღია ბანკინგი ტექნოლოგიურ მიდგომებზე დაფუძნებული საბანკო პრაქტიკაა, რომელიც მესამე მხარეს, ფინანსური მომსახურების მიმწოდებლებს, აძლევს მომხმარებელთა პირადი ფინანსური ინფორმაციის შესახებ წვდომას ბანკებისა და არასაბანკო ფინანსური ინსტიტუტებისგან. ეს პროცესი პროგრამირების ინტერფეისების (API) გამოყენებით ხორციელდება. ღია ბანკინგი მომხმარებლის სხვადასხვა ფინანსური ინსტიტუტიდან ფინანსური ინფორმაციის ერთ სივრცეში თავმოყრისა და ამ სივრციდან ყველა ტიპის ოპერაციის წარმოების შესაძლებლობას იძლევა. “Banking is not somewhere you go, but something you do”, – Brad King (CEO of Moven). ზუსტად ამ თეორიას ემსახურება ღია ბანკინგი.

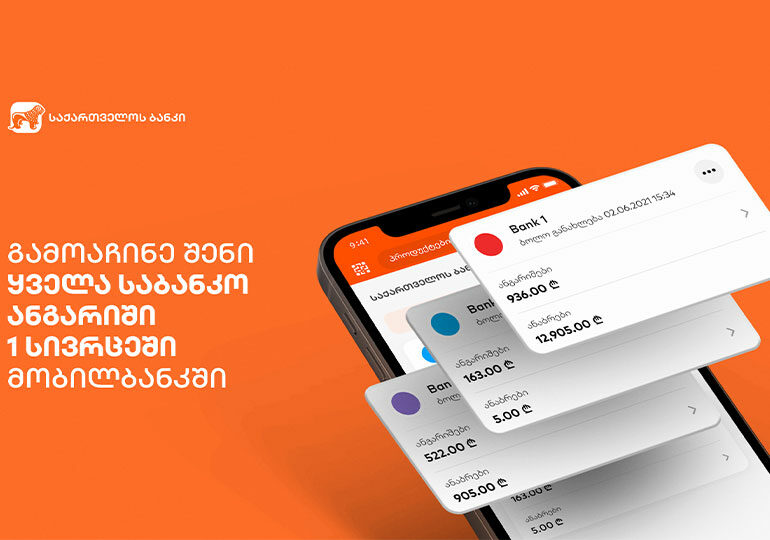

ღია ბანკინგის არსი კიდევ უფრო მარტივად რომ გავიგოთ, განვიხილოთ მობილბანკის აპლიკაციის მაგალითი. თანამედროვე ეტაპზე რთულია წამოვიდგინოთ ადამიანი, რომელიც რამდენიმე ბანკის მომსახურებით არ სარგებლობს, არ აქვს მნიშვნელობა, თუ რომელი პროდუქტით, სახელფასო ანგარიში იქნება ეს თუ იპოთეკური სესხი. ამას გარდა, როგორც წესი, რამდენიმე ბანკის მომსახურებითაც ვსარგებლობთ, თითოეული ოპერაციის შესრულებისას კი შეიძლება გვიწევდეს სხვადასხვა ბანკის აპლიკაციების გამოყენებაც, რაც საკმაოდ დიდ დისკომფორტს ქმნის. ზუსტად ამ პრობლემის გადაჭრას ემსახურება ღია ბანკინგი, რომლის საფუძველზე, შესაძლებელი იქნება ყველა ბანკის მონაცემების ერთი აპლიკაციის ჭრილში მოქცევა და ოპერაციების შესრულება. ამ ყველაფრის გამოცდა თქვენ თავადაც შეგიძლიათ. რადგან უკვე შესაძლებელია ნებისმიერი ბანკის ანგარიში დაამატოთ საქართველოს ბანკის მობილბანკში. შესაბამისად, ძალიან მარტივად, ერთი სივრციდან გააკონტროლებთ თქვენს ფინანსებს, ნახავთ ნაშთებსა და შეამოწმებთ ტრანზაქციებს. ღია ბანკინგით სარგებლობისთვის აპლიკაციის განახლებაა საჭირო. მეტი ინფორმაცია კი ხელმისაწვდომია ბმულზე: https://bit.ly/37ff3yU

ღია ბანკინგის კლასიკური პროდუქტია Personal Financial Management-ი (პერსონალური ფინანსების მენეჯმენტი), რომელსაც თითქმის ყველა კომერციული ბანკი თავის მომხმარებელს მობილბანკის აპლიკაციის მეშვეობით სთავაზობს.

აღნიშნული ფუნქციონალი მომხმარებელს შესაძლებლობას აძლევს აკონტროლოს საკუთარი ფინანსები, ნებისმიერი პერიოდულობით მიიღოს დახარისხებული ინფორმაცია, შეადგინოს ბიუჯეტი, თვალი ადევნოს შემოსავლებსა თუ ხარჯებს და სხვ. თუმცა, სამწუხაროდ, ეს მომსახურება ახლა მხოლოდ 1 ბანკის ჭრილში შეგვიძლია მივიღოთ, ხოლო ღია ბანკინგის დახმარებით ჩვენი ფინანსური მოცემულობის ერთიან სურათს დავინახავთ, თანაც, ერთი აპლიკაციის ჭრილში და შესაბამისად, სრულ ინფორმაციაზე დაყრდნობილ პერსონალური ფინანსების მენეჯმენტის სერვისით ვისარგებლებთ.

მსოფლიო ფინანსურ სექტორში ღია ბანკინგი უკვე დანერგილია, რამაც მნიშვნელოვნად განავითარა სხვადასხვა ქვეყნის ფინტექინდუსტრია. მისი კლასიკური მაგალითია გერმანული კომპანია Raisin-ი, რომელიც თავის მომხმარებლებს სადეპოზიტო მომსახურებას სთავაზობს. კომპანიას შექმნილი აქვს აპლიკაცია, რომელიც მომხმარებელს შესაძლებლობას აძლევს, ევროპის თითქმის ნებისმიერ ბანკში გახსნას ანაბარი სახლიდან გაუსვლელად. ეს აპლიკაცია, ფაქტობრივად, საბანკო ანაბრების Market place-ია. მასში გაერთიანებულია ყველა პარტნიორი ბანკის სადეპოზიტო შეთავაზებები და მომხმარებელს აღარ უწევს სხვადასხვა ბანკში სათითაოდ პირობების გაცნობა და შესაბამისი არჩევანის გაკეთება. ის აპლიკაციაშივე ირჩევს ბანკს და ხსნის ანაბარს. აქვე აღსანიშნავია, რომ კომპანია Raisin-ის დამფუძნებელი ქართველი ფინანსისტი და საქართველოს ბანკის ჯგუფის დამოუკიდებელი, არააღმასრულებელი დირექტორი, თამაზ გიორგაძეა.

ღია ბანკინგის კიდევ ერთი კლასიკური მაგალითი კომპანია Stripe-ია, რომელიც საკუთარ მომხმარებლებს ღია ბანკინგზე დაფუძნებულ სხვადასხვა მომსახურებას უწევს. სწორედ ღია ბანკინგის მეშვეობითაა შესაძლებელი კლასიკური საბანკო მომსახურების ნებისმიერი კომპანიის პლატფორმაში ინტეგრაცია; შემდეგ კი ყველა ტიპის ინფორმაციის უკვე 1 სივრცეში მიღება და ისეთი ოპერაციების შესრულება, როგორებიცაა: გადარიცხვები, ბილინგი, ბარათების დამზადება, დაფინანსების მიღება და ა.შ. უნდა აღინიშნოს, რომ სწორედ Stripe-ი გახდა ყელაზე ძვირად ღირებული კერძო კომპანია სილიკონ ველიზე, რომლის ღირებულებამ 95 მილიარდ აშშ დოლარს მიაღწია.

ინფორმაციისთვის, 2021 წლის 31 მარტს, საქართველოში ღია ბანკინგის პირველი ნორმატიული დოკუმენტი დაინერგა. ეროვნულმა ბანკმა და საქართველოს საბანკო ასოციაციამ შეიმუშავეს საქართველოს ღია ბანკინგის სტანდარტი, რომლის საფუძველზე ეტაპობრივად განხორციელდება ღია ბანკინგის ყველა ფუნქციონალის საფინანსო სისტემაში დანერგვა. საწყის ეტაპზე, ღია ბანკინგის პირველადი ვერსია მხოლოდ კომერციული ბანკების მომხმარებლებს აძლევს შესაძლებლობას, პირადი ინფორმაცია სასურველი ბანკის ციფრულ არხებში გახადონ ხელმისაწვდომი. სერვისი მხოლოდ ფიზიკური პირებისა და ინდივიდუალური მეწარმეებისთვისაა გათვალისწინებული. შემდეგ ეტაპზე არასაბანკო ინსტიტუტების ჩართვა და ფუნქციების გაფართოება იგეგმება და, მათ შორის, გადახდების ინიცირებაც იქნება შესაძლებელი.

მთლიანობაში ღია ბანკინგს 3-მხრივი ეფექტი აქვს, ერთი მხრივ, საბანკო სექტორს უფრო მეტ მომხმარებელზე წვდომის შესაძლებლობა ეძლევა, მეორე მხრივ, ფინტექკომპანიებს ხელმისაწვდომობა საბანკო ინფორმაციასთან გაეზრდებათ და მომხმარებლებისთვის ინოვაციური პროდუქტებისა თუ სერვისების შეთავაზებას შეძლებენ. და ბოლოს, ღია ბანკინგი საერთაშორისო ინვესტიციების განხორციელებას შეუწყობს ხელს. საქართველოს საბანკო სისტემებში უამრავი ფასეული ინფორმაციაა შენახული, რომელთა გამოყენებითაც ძალიან ბევრი საინტერესო სერვისის შექმნაა შესაძლებელი; ეს ყველაფერი კი სასარგებლო იქნება როგორც მომხმარებლისთვის, ისე საბანკო სექტორისა და ფინტექკომპანებისთვის.

კიდევ ერთი მნიშვნელოვანი სარგებელი, რაც ღია ბანკინგს შეუძლია მოიტანოს, საქართველოს ბაზრით საერთაშორისო კომპანიების დაინტერესებაა. ეს ინვესტიციების შემოდინებასა და გამოცდილების გაზიარებას შეუწყობს ხელს, რაც მნიშვნელოვნად განავითარებს ფინანსურ სექტორს.