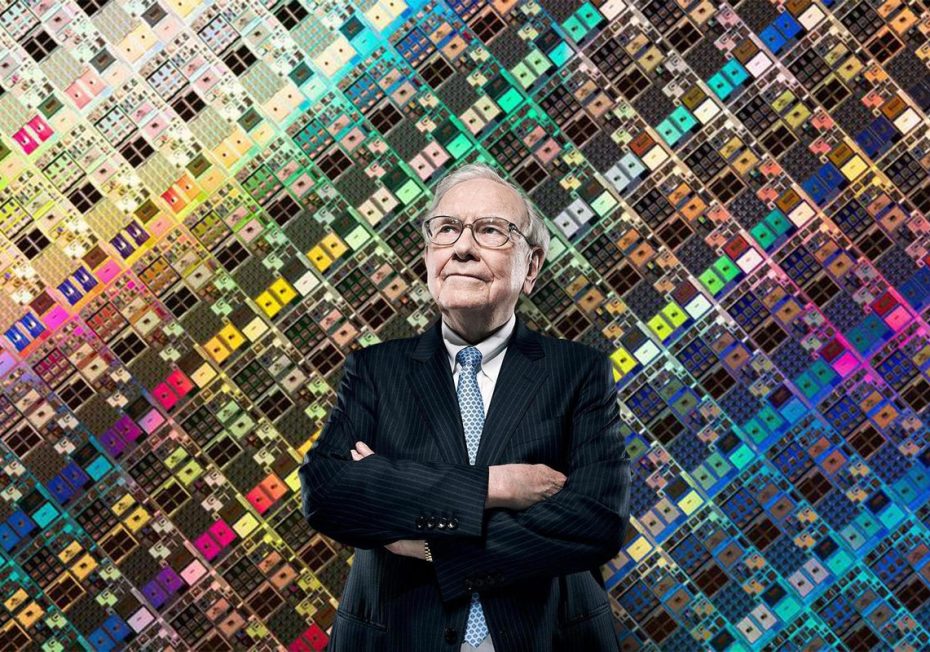

უორენ ბაფეტის საინვესტიციო ჰოლდინგმა მსოფლიოს უმსხვილეს ნახევარგამტარების საწარმოში ინვესტირების გადაწყვეტილება მიიღო. გასულ კვირას Berkshire Hathaway-მ 4.1 მილიარდი დოლარის ღირებულების TSMC-ის აქციები შეიძინა, რაც ისტორიული მოვლენაა, რადგან ეს პირველი შემთხვევაა, როდესაც უორენ ბაფეტის ჰოლდინგმა ტაივანურ ტექნოლოგიური გიგანტში ინვესტირების გადაწყვეტილება მიიღო.

TSMC ნახევარგამტარებისა და ჩიპების წარმოების სექტორში ყველაზე მნიშვნელოვანი კომპანიაა. ის გლობალური ბაზრის თითქმის 60%-ს აკონტროლებს, რაც ტაივანურ ტექნოლოგიურ გიგანტს უდიდეს ეკონომიკურ და გეოპოლიტიკურ ძალაუფლებას ანიჭებს.

ყოველდღიურ ცხოვრებაში ნახევარგამტარების კოლოსალური მნიშვნელობის შესახებ ფართო საზოგადოებამ 2020 წელს, პანდემიის დადგომისთანავე შეიტყო. ლოკდაუნებით გამოწვეულმა ჩიპებისა და ნახევარგამტარების დეფიციტმა მსოფლიო მასშტაბით მიწოდების ჯაჭვებისა და საწარმოო პროცესების შეფერხება გამოიწვია, ზოგიერთი მაღალტექნოლოგიური ინდუსტრია კი სრულად პარალიზებული აღმოჩნდა.

ნახევარგამტარების გარეშე პრაქტიკულად შეუძლებელია ელექტრონული და მექანიკური მოწყობილობებისა თუ ტექნიკის წარმოება, ეს შეზღუდვა კი არამარტო სამოქალაქო, არამედ სამხედრო სექტორსაც მოიცავს. ნახევარგამტარების გარეშე იმდენად შეუძლებელია iPhone-ისა და ტელევიზორების წარმოება, რამდენადაც Lockheed Martin F35-ის.

ზემოხსენებული ფაქტორებიდან გამომდინარე, ცხადია, ნახევარგამტარებს უდიდესი გეოპოლიტიკური, ეკონომიკური და სტრატეგიული მნიშვნელობა აქვს და თამამად შეგვიძლია, რომ აღნიშნული რესურსი გაზსა და ნავთობსაც კი შევადაროთ, თუმცა წიაღისეული საწვავებისგან განსხვავებით, ნახევარგამტარების ჩანაცვლება ალტერნატიული წყაროებით უბრალოდ შეუძლებელია.

TSMC-ის კოლოსალური მნიშვნელობა მხოლოდ მის საწარმოო შესაძლებლობებში არ გამოიხატება, ეს 1987 წელს დაფუძნებული კომპანია ამჟამად მსოფლიოს ყველაზე ძვირად ღირებული კომპანიების რეიტინგში მე-12 ადგილს იკავებს, მისი საბაზრო კაპიტალიზაცია კი 426 მილიარდ დოლარს შეადგენს. გარდა ამისა, TSMC-ის წარმოებაზე პირდაპირაა დამოკიდებული ისეთი მსხვილი კომპანიები, როგორებიცაა: Apple, Qualcomm, AMD, MediaTek, Nvidia, Sony, Broadcom, Intel და Marvell Tech.

მიუხედავად ამ მოცემულობისა, აუცილებლად გასათვალისწინებელია ის ფაქტი, რომ ბაზარზე დომინანტურ პოზიციას TSMC უკვე ათწლეულებია ინარჩუნებს, Berkshire-ის რადარზე მისი გამოჩენა კი მხოლოდ წმინდად ეკონომიკური ფაქტორებით არ არის განპირობებული.

როგორც წესი, უორენ ბაფეტი კონსერვატიული ინვესტირების სტრატეგიით გამოირჩევა და უკიდურესად იშვიათი შემთხვევების გარდა, როგორიც მაგალითად Apple და BYD-ია, ის ტექნოლოგიურ კომპანიებში ინვესტირებისგან თავს იკავებს. ამ მიმართულებით TSMC ნამდვილად მიეკუთვნება იშვიათ გამონაკლისთა სიას.

სწორედ ახლა, ამ პერიოდში TSMC-ში ინვესტირება ორი ძირითადი ფაქტორითაა განპირობებული, პირველი წმინდად ეკონომიკურია. გლობალური საფონდო ბირჟების დაღმასვლისა და მსოფლიოს მასშტაბით რეცესიის რისკების განვითარების ფონზე, ერთწლიან ჭრილში საფონდო ბირჟაზე TSMC-ის აქციები თითქმის 30%-ითაა შემცირებული, რაც ისეთი გამოცდილი ინვესტორისთვის, როგორიც უორენ ბაფეტია, მხოლოდ იმას რამეს ნიშნავს, რომ ბირჟაზე კარგი კომპანია ამჟამად ფასდაკლებით იყიდება.

მეორე ფაქტორი გაცილებით კომპლექსურია და მისი კალკულაციაში ჩასმა შედარებით რთულია. საკითხი ტაივანის გარშემო არსებულ დაძაბულ გეოპოლიტიკურ ვითარებას უკავშირდება. დასამალი არ არის, რომ ჩინეთის კომუნისტურ მთავრობას ტაივანის შემოერთება აქვს განზრახული, მათ შორის, პრეზიდენტი სი ძინპინი ძალის გამოყენების შესაძლებლობასაც არ გამორიცხავს.

ამ აშკარა საფრთხის ფონზე Berkshire-ი მაინც იღებს TSMC-ში ინვესტირების ანუ რისკზე წასვლის გადაწყვეტილებას. ამ შემთხვევაში საკვანძო საკითხი კომუნისტური პარტიის კონგრესი და სი ძინპინის ორსაათიანი სიტყვით გამოსვლაა, სადაც ჩინეთის ლიდერმა ტაივანთან მიმართებით გრძელვადიანი ეროვნული სტრატეგია გააჟღერა, რომელიც უახლოეს ხუთ წელიწადში ტაივანის შემოერთებას არ ითვალისწინებს.

სი ძინპინის განცხადებით, “ჩინეთიფიკაციის” პროცესი გაგრძელდება და მომავალში მიზანიც მიღწეული იქნება, თუმცა ეს ინვესტორებისთვის წარმოადგენს იმის ნიშანს, რომ ძინპინი უახლოეს მომავალში ძალაუფლების დათმობას არ გეგმავს და ის არც იძულებულია, რომ ტაივანთან მიმართებით რადიკალური, ნაჩქარევი ნაბიჯები გადადგას. ამ ყველაფერს ემატება ის ფაქტიც, რომ აშშ-ის პრეზიდენტის ადმინისტრაცია ცალსახად ადასტურებს, რომ ის მზადაა ნაკისრი ვალდებულება შეასრულოს და ტაივანი ჩინეთის სამხედრო აგრესიისგანაც დაიცვას.

ზემოხსენებული ფაქტორების გათვალისწინებით, Berkshire-ის ანალიტიკოსები ვარაუდობენ, რომ მომდევნო 5-10 წლის განმავლობაში ტაივანთან მიმართებით ჩინეთის მთავრობა რადიკალურ გადაწყვეტილებას არ მიიღებს, აღნიშნული პერიოდი კი საკმარისია TSMC-ისა და, შესაბამისად, ინვესტიციის გასაზრდელად.

სტაბილური ჩინეთის ნარატივს ამყარებს გასულ კვირას ინდონეზიაში გამართული “დიდი ოცეულის” სამიტიც, სადაც სი ძინპინი და ჯო ბაიდენი პირისპირ შეხვდნენ. მსოფლიოს ორი უდიდესი სახელმწიფოს ლიდერების შეხვედრა პოზიციურ ნოტაზე დასრულდა, ძინპინის მხრიდან კი პროვოკაციული განცხადებები არ წამოსულა, რაც უფრო მეტად ამყარებს იმის არგუმენტს, რომ ჩინეთის მთავრობა დასავლეთთან მჭიდრო სავაჭრო თანამშრომლობით ეკონომიკურ ზრდას მომდევნო ათწლეულების განმავლობაშიც გეგმავს, ტაივანის გამო აშშ-სთან კონფრონტაცია კი პრაგმატული კომუნისტური მთავრობის ინტერესებში არ შედის.

ექსპერტთა დიდი ნაწილი უორენ ბაფეტს ყველა დროის ყველაზე წარმატებულ და გონიერ ინვესტორად მიიჩნევს, რაც სწორედ იმ ფაქტითაა განპირობებული, რომ ბაფეტი წლების განმავლობაში შეუდარებლად აანალიზებდა გრძელვადიან მაკროეკონომიკურ და გეოპოლიტიკურ პროცესებს.

“ომაჰელი ორაკულის” წინამძღოლობით Berkshire-ი მსოფლიოს ყველაზე წარმატებულ საინვესტიციო ჰოლდინგად იქცა, ის ამჟამად მსოფლიოს ყველაზე ძვირად ღირებული კომპანიების რეიტინგში, $684-მილიარდიანი კაპიტალიზაციით, მეექვსე ადგილს იკავებს, თავად ბაფეტის ქონებას კი Forbes-ი ამჟამად 108 მილიარდ დოლარად აფასებს და ის მსოფლიოს უმდიდრესი ადამიანების რეიტინგში მეხუთე ადგილს იკავებს.

Berkshire-ის მიერ TSMC-ში ინვესტირების სიახლე, ბუნებრივია ტრეიდერებმა და ინვესტორებმა უაღრესად დადებითად მიიღეს, ამბის გავრცელებიდან რამდენიმე საათში საფონდო ბირჟაზე ტაივანური ტექნოლოგიური კომპანიის აქციების ღირებულება თითქმის 10%-ით გაიზარდა.

გამოცდილი ინვესტორები კარგად აცნობიერებენ, თუ რას ნიშნავს ეს სიახლე და რამხელა მნიშვნელობა აქვს იმას, თუ ვის წარმატებას იწინასწარმეტყველებს “ომაჰელი ორაკული”.