ქვეყნების ბიზნესგარემოს შეფასებაში გადასახადების დონეს ცენტრალური ადგილი უჭირავს. სხვა თანაბარ პირობებში, მეწარმეები ეძებენ ისეთ ქვეყნებს, სადაც გადასახადები დაბალია. დაბალ გადასახადებში იგულისხმება ისეთი საგადასახადო განაკვეთები, რომლებიც სხვა ქვეყნების საგადასახადო განაკვეთებთან შედარებით დაბალია.

აღმოჩნდა, რომ ქვეყნების შედარება გადასახადების დონეების მიხედვით საკმაოდ რთულია და არ არსებობს რაიმე აღიარებული საერთაშორისო რეიტინგი, რომლის მეთოდოლოგია ყველასთვის მისაღებია და ქვეყნებს მაღალი და დაბალი საგადასახადო განაკვეთების მიხედვით აჯგუფებს. სათაურში დასმულ კითხვაზე პასუხის გაცემა საკმაოდ რთულია. ამ სირთულეს რამოდენიმე მიზეზი განაპირობებს:

- გადასახადების განაკვეთებზე არანაკლებ მნიშვნელოვანია ე.წ. საგადასახადო ბაზა, ანუ რა იბეგრება კონკრეტული გადასახადით. ფაქტობრივად, მსოფლიოში არ არსებობს 2 ქვეყანაც კი ისეთი, რომლებსაც ზუსდატ ერთნაირი საგადასახადო ბაზა აქვთ. მაგალითად, შესაძლოა, ერთ ქვეყანაში დამატებული ღრებულების გადასახი (დღგ) არის 15%, ხოლო მეორეში – 20%. ამავე დროს, პირველ ქვეყანაში დღგ-თი იბეგრება ყველაფრის წარმოება, ხოლო მეორე ქვეყანაში ბევრი დარგი გათავისუფლებულია დღგ-სგან. ასეთ შემთხევვაში რთული სათქმელია, რომელ ქვეყანაშია დღგ უფრო დიდი ტვირთი ეკონომიკისთვის. შესაბამისად, ქვეყნები რომ შევადაროთ მხოლოდ გადასახადის განაკვეთების მიხედვით, არ მოგვცემს ზუსტ სურათს, თუ რომელ ქვეყანაშია უფრო დაბალი გადასახადები;

- არ არსებობს გადასახადების უნივერსალური გაგება. ანუ რასაც ერთ ქვეყანაში გადასახადი ქვია, მეორე ქვეყანაში შეიძლება მოსაკრებელი, საფასური ან სხვა რაიმე ერქვას და შესაბამისად, მისი ტვირთი არ ჩანდეს გადასახადებში;

- ერთია გადასახადების სიდიდე და მეორეა მისი ადმინისტრირება, ანუ როგორ იხდიან გადასახადებს სხვადასხვა ქვეყნებში. ხშირად, კორუფცია საგადასახადო ტვირთს ამცირებს და მიუხედავად იმისა, რომ ნომინალურად შეიძლება მაღალი განაკვეთები იყოს, რეალურად ბიზნესი ბევრად ნაკლებს იხდის;

- მაღალი-დაბალი გადასახადების გამომხატველია ბიუჯეტის საგადასახადო ტვირთი ქვეყნის ეკონომიკის (მშპ-ის) მიმართ. ეს აგვარიდებს საგადასახადო ბაზის სხვაობის გამო წარმოქმნილ უზუსტობებს, მაგრამ მისი ნაკლია კორუფციის გავლენა და გადასახადების უნივერსალური სახეების არ არსებობა. მაგალითად, არსებობს არასაბიუჯეტო ფონდები, რომელთა ყველაზე გავრცელებული ფორმაა – სოციალური უსაფრთხოების შენატანების ფონდი (ძირითადად საპენსიო ფონდები). ასეთ ფისკალურ სისტემებში ხშრად სოციალური შენატანი გადაიხდება სწორედ ისე, როგორც საშემოსავლო გადასახადი, მაგრამ მას არ ქვია გადასახადი და გადასახადების სტატისტიკაში არ ხვდება.

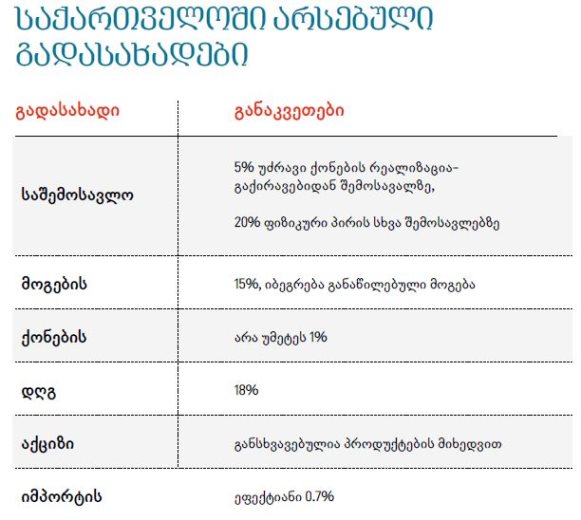

სანამ ქვეყნების რეიტინგებს ვნახავთ, განვიხილოთ საქართველოს სიტუაცია. საქართველოში დღეს 6 სახეობის გადასახადია: საშემოსავლო, მოგების, ქონების, დღგ, აქციზი და იმპორტის გადასახადი. არ გვაქვს სოციალური შენატანები.

გადასახადების სიდიდის მიხედვით ქვეყნებს რამოდენიმე გავლენიანი ორგანიზაცია აჯგუფებს, მათი მეთოდოლოგია განსხვავებულია.

Forbes-მა 2009 წელს გამოაქვეყნა „Tax Misery & Reform Index“ (მას შემდეგ აღარ გმოუქვეყნებია), სადაც ქვეყნები ძირითადი გადასახადების განაკვეთების მიხედვით დააჯგუფა. ეს გადასახადებია: მოგების, საშემოსავლო, სიმდიდრის, დღგ, გაყიდვების (რომელიც ზოგ ქვეყანაში დღგ-ს ნაცვლად არის) და სოციალური უსაფრთხოების შენატანები. აქედან საქართველოში მხოლოდ მოგების, საშემოსავლო და დღგ არის. შესაბამისად, საქართველო საკმაოდ დაბალი გადასახადების ქვეყნად შეფასდა და რეიტინგში მე-4 ადგილი დაიკავა. საქართველოზე დაბალი გადასახადები მხოლოდ ჰონგ კონგს, არაბთა გაერთიანებულ ემირატებს და ყატარს ქონდათ. ყველაზე მაღალი გადასახადები კი საფრანგეთში, ჩინეთში და ბელგიაში იყო.

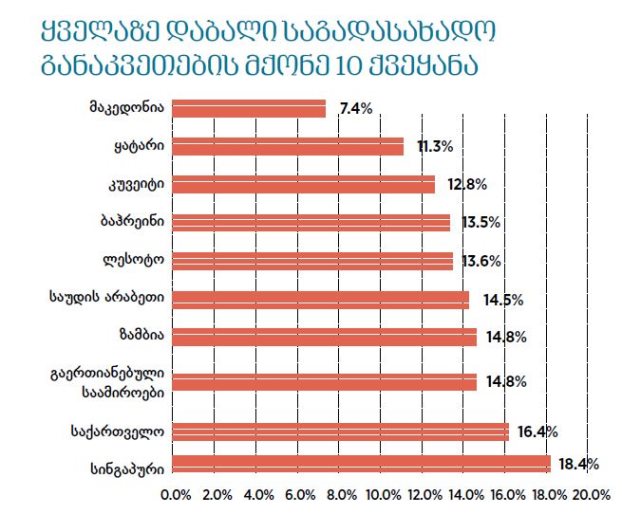

მსოფლიო ეკონომიკური ფორუმის 2015 წლის მონაცემებზე დაყრდნობით, Businessinsider-მა მსოფლიოში ყველაზე დაბალი გადასახადების მქონე 18 ქვეყანაზე გამოაქვეყნა ინფორმაცია. გადასახადების სიდიდე განისაზღვრა დღგ-ს/გაყიდვების, საშემოსავლო, მოგების, ქონების და სოციალური გადასახადის მიხედვით. ასევე გათვალისწინებულ იქნა კონკრეტული გადასახადისგან გათავისუფლებების წილი. მე-18 ადგილზე ჰონგ-კონგი გავიდა, გადასახადის 22.8% საშუალო დონით. მე-13-ზე სომხეთი 20.4%-ით, მე-10-ზე სინგაპური 18.4%-ით, მე-9 ადგილი საქართველომ დაიკავა 16.4%-ით. მოწინავე ადგილებზეა ნავთობით მდიდარი არაბული ქვეყნები, რადგან ბიუჯეტს ნავთობის გაყიდვიდან მიღებული ფულით ავსებენ და მოსახლეობის დაბეგვრა ნაკლებად ჭირდებათ. პირველი ადგილი კი მაკედონიამ დაიკავა – 7.4%-ით. თუმცა, ბიუჯეტის შესავსებად მაკედონია მნიშვნელოვან ვალებს იღებს და სახელმწიფო ვალი სწრაფად იზრდება. ქვეყნის ეკონომიკა კი 2-3%-ით იზრდება.

ქვეყნის საგადასახადო ტვირთს აფასებს მსოფლიო ბანკის ჩვენთვის კარგად ნაცნობი – Doingbusiness, ბიზნესის კეთების რეიტინგი. რეიტინგი შეფასების 10 კომპონენტისგან შედგება, საიდანაც ერთ-ერთი სწორედ გადასახადებზე მოდის (Paying Taxes). შეიძლება ითქვას, ფასდება სად უფრო მარტივია საგადასახადო სისტემა. აღნიშნული კომპონენტის მიხედვით საქართველო მსოფლიოში 22-ე ადგილზეა 87.4 ქულით. ამ შემთხვევაშო შეფასება არ ხდება მხოლოდ გადასახადების განაკვეთების მიხედვით, ასევე გათვალისწინებულია, წლის განმავლობაში განხორციელებული გადახდების რაოდენობა, გადასახადების გადახდისთვის საჭირო დრო და გადასახადების უკან დაბრუნების და საგადასახადო აუდიტისთვის საჭირო დროები. პირველ ადგილზე ყატარია 99.4 ქულით, ტოპ ათეულს გაერთიანებული სამეფო ასრულებს 90.7 ქულით. 190 ქვეყანას შორის ბოლო ადგილებზე სომალი და ჩადია.

თუ ცალკე ვნახავთ წლის განმავლობაში განხორციელებული გადახდების რეიტინგს, საქართველო მე-7 ადგილზეა, გადასახადების გადახდისთვის საჭირო დროის მიხედვით 145-ე ადგილზე, ხოლო გადასახადის განაკვეთების მიხედვით მე-13 ადგილზეა.

ქვეყნების შედარება შესაძლებელია ცალკეული გადასახადების განაკვეთების მიხედვითაც. ზოგიერთ ქვეყანაში ნულოვანი მოგების გადასახადია, მაგალითად: ბაჰამა, ბაჰრეინი, კუვეიტი. ნულოვანი გადასახადია საქართველოში და ესტონეთშიც, თუ მოგებას არ გაინაწილებ და ბიზნესში დატოვებ. ყველაზე მაღალი, 35%-იანი მოგების გადასახადია: არგენტინაში, აშშ-ში, პაკისტანში, ზამბიაში, ბანგლადეშში, ბენინში, ბურუნდში და გაბონში. ევროპის ქვეყნებიდან ყველაზე მაღალი მოგების გადასახდი ბელგიაშია – 34%.

საშემოსავლო გადასახადი საერთოდ არ არის ზოგიერთ მდიდარ არაბულ ქვეყანაში, მაგალითად: საუდის არაბეთი, ყატარი, ომანი, კუვეიტი და სხვა. ყველაზე დაბალია მონტენეგროში – ყველა 9%-ს იხდის. 10%-ია კოსოვოში, მონღოლეთში და ბოსნია-ჰერცეგოვინაში. 13%-ია ტაჯიკეთში, რუსეთში, ბოლივიაში. 15%-ია ჰონგ კონგში, სერბიაში, ერაყში და კოსტარიკაში. უმეტეს ქვეყნებში საშემოსავლო გადასახადი პროგრესულია და მისი განაკვეთი შემოსავლის ზრდის პროპორციულად იზრდება. მაღალსშემოსავლიანები ყველაზე მეტად ბელგიაში იბეგრებიან 64%-ით. შემდეგ მოდის გაერთიანებული სამეფო და ფინეთი 62%-ით, შვედეთი 60%-ით, დანია 56%-ით და ა.შ. სადაც პროგრესული არ არის მაგრამ ყველასათვის მაღალია, ასეთი ქვეყნებია: კოტ დიუარი და ჩადი 60%-იანი დაბეგვრით.

დღგ (ზოგ ქვეყნებში დღგ-ს შემცვლელია გაყიდვების ან ბრუნვის გადასახადი) ნულოვანია გიბრალტარში, ავღანეთში, ყატარში და კუვეიტში. ყველაზე მაღალი განაკვეთი ინდოეთშია – 50%, შემდეგ მოდის უნგრეთი 27%-ით და ხორვატია 25%-ით. საქართველოს 18%-იც მაღალ დონედ ითვლება, რადგან 18%-ზე მაღალი მხოლოდ 38 ქვეყანაშია.

საგარეო ვაჭრობაში ტარიფები არ აქვს შვეიცარიას, თურქმენეთს, ლიხტენშტეინს, ჰონგ კონგს, სინგაპურს და ლიბიას. საქართველოს ეფექტური ტარიფი 0.7% გამოდის, რითაც ის მე-11 ადგილს იკავებს (მხოლოდ 10 ქვეყანაშია უფრო დაბალი ან ნული). ყველაზე მაღალი ტარიფები მალდივებშია – 21%, ბაჰამაში 19%-ია, ჯიბუტში – 18%.

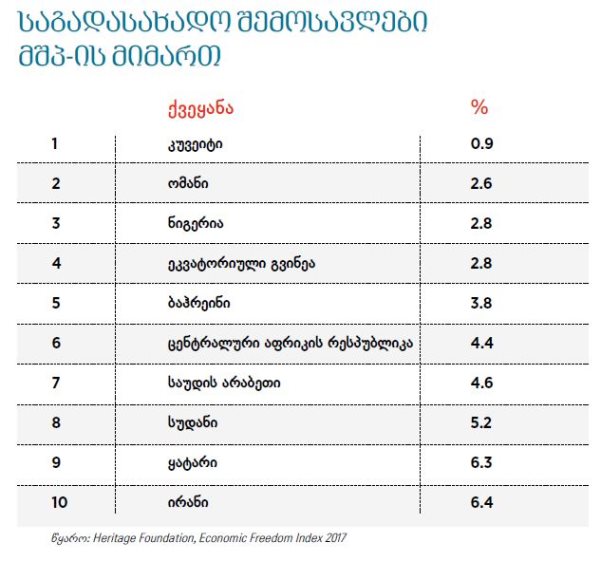

ბოლოს კი ვნახოთ რომელ ქვეყნებშია ყველაზე დაბალი საგადასახადო ტვირთი ეკონომიკაზე, ანუ ქვეყნის ბიუჯეტში შესული საგადასახადო შემოსავლები მშპ-ის მიმართ. თუმცა, აქ აუცილებლად უნდა გავითვალისწინით ზემოთ ნახსენები გარემოებები: 1. ზოგან ეს მაჩვენებელი იმიტომ არის დაბალი, რომ კორუფციის გამო არ გროვდება გადასახადები და 2. ზოგ ქვყანაში ყველა გადასახადი არ აისახება ბიუჯეტში. ძირითადად ეს ეხება სოციალურ შენატანებს, რომლებიც სპეციალურ ფონდებში აღირიცხება.

ეკონომიკაზე ყველაზე დაბალი საგადასახადო ტვირთი ძირითადად ნავთობით მდიდარ არაბულ ქვეყნებშია. ტოპ 10-შია ის ქვეყნებიც, სადაც კორუფციის გამო არ გროვდება გადასახადები. საქართველო 117-ე ადგილზეა 25.3%-ით. ბოლო ადგილზე ტიმორ-ლესტეა 62%-ით, ხოლო შემდეგ დანია მოდის 51%-ით. ბოლოდან მეოთხეზე საფრანგეთია 45.2%-ით.

ბესო ნამჩავაძეს აქვს 12-წლიანი სამუშაო გამოცდილება ეკონომიკაში, სახელმწიფო ფინანსების მენეჯმენტსა და კვლევებში. ის საერთაშორისო გამჭვირვალობა - საქართველოს უფროსი ანალიტიკოსია. კითხულობს ლექციებს თბილისის თავისუფალ უნივერსიტეტში.