როცა 2012 წელს Kodak-მა გაკოტრების პროცესი დაიწყო, ცოტას თუ სჯეროდა, რომ ის ოდესმე დაიბრუნებდა ძველ დიდებას. კომპანიამ, რომელიც ფოტოგრაფიის ინდუსტრიის გიგანტი იყო ასი წლის განმავლობაში, ციფრული ტექნოლოგიების სწრაფი განვითარებისთვის ფეხის აწყობა ვეღარ შეძლო და მისი გაყიდვები 2000 წლიდან მუდმივად მცირდებოდა. ლიკვიდაცია ერთადერთი გამოსავალი ჩანდა, თუმცა, ბევრის გასაკვირად, ერთი წლის შემდეგ რამდენიმე მილიარდდოლარიანი დავალიანების ჩამოწერისა და ზოგიერთი მოგებიანი მიმართულების უმსხვილესი კრედიტორისთვის შეღავათიან ფასად დათმობის შედეგად, Kodak-ი ნიუ- იორკის საფონდო ბირჟის ლისტინგში დაბრუნდა ახალი კონცეფციით: ის აღარაფერს მიჰყიდდა საცალო მომხმარებელს და მთელ ძალისხმევას კორპორაციული კლიენტების მომსახურებისკენ მიმართავდა.

ჩვენ ხშირად აღგვაფრთოვანებს ბიზნესში წარმატების განუმეორებელი ისტორიები, თუმცა ზუსტად ამდენადვე ხშირად გვავიწყდება, რომ ყოველი წარმატება არაერთი წარუმატებელი მცდელობის შედეგია. ახალი დასაწყისისთვის კი აუცილებელია წარუმატებლობის შემდეგ კიდევ ერთი შანსი. სწორედ ამიტომ, ბიზნესის განვითარებაზე ორიენტირებული მთავრობები საკუთარ მეწარმეებს ამ შანსს აძლევენ.

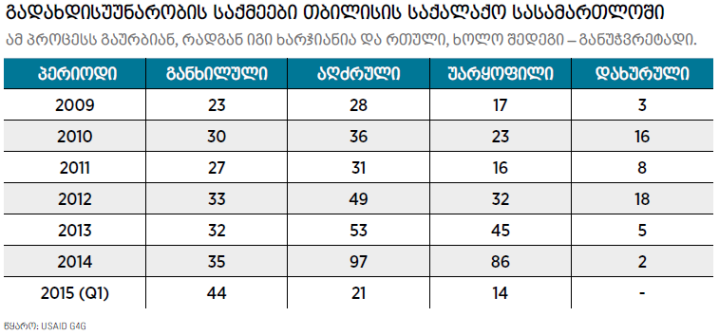

საქართველოში საკმაოდ ბევრი კომპანია დგას გადახდისუუნარობის რისკის წინაშე, თუმცა ცოტა მათგანი თუ ფიქრობს სამართლებრივ პროცესში შესვლას დროულად, ანუ მანამ, სანამ აქტივები ჯერ კიდევ მათ ხელშია. ერთი შეხედვით, რატომ არ უნდა შედიოდეს კომპანიის ინტერესში პრობლემური აქტივის რეაბილიტაცია, ან ლიკვიდაცია, რათა განახლებული ძალებით შეუდგეს ახალი ბიზნესის კეთებას? პასუხი რეგულაციაშია. გადახდისუუნარობის საქმის დაწყების მოტივაციას უნდა აჩენდეს სამართლებრივი ჩარჩო, კანონი გადახდისუუნარობის საქმის წარმოების შესახებ, რომელიც საქართველოში 2007 წელს მიიღეს, თუმცა დღეს ის არ აკმაყოფილებს არც მოვალის, არც კრედიტორისა და არც ეკონომიკის მოთხოვნებს. პროცესი ხარჯიანია და რთული, ხოლო შედეგი – განუჭვრეტადი. ვინაიდან არსებული კანონი არაერთ ნაწილში ჩამორჩება საუკეთესო პრაქტიკას, დონორი ორგანიზაციები ახალი კანონის შექმნის საჭიროებას ხედავენ.

“კარგი კანონი უნდა აბალანსებდეს სიტუაციას მხარეებს შორის, ქმნიდეს თანაბარ სივრცეს და აძლევდეს მათ საკუთარი როლის შესრულების საშუალებას, რათა ბიზნესებმა, რომლებიც გასაჭირში არიან, შეძლონ რეორგანიზება გადახდისუუნარობის პროცესის შედეგად და არ ეცადონ მისთვის საერთოდ თავის არიდებას”, – ამბობს USAID-ის პროექტ “მმართველობა განვითარებისთვის” (G4G) ხელმძღვანელი, მილო სტევანოვიჩი. მისი აზრით, არანაკლებ მნიშვნელოვანი საკითხია მოტივაციის შექმნა კრედიტორებისთვის, რომლებზეც საბოლოო ჯამში რეაბილიტაციის გეგმის ბედია დამოკიდებული. შესაბამისად, მოვალემ გეგმა ისე უნდა შეადგინოს, რომ კრედიტორებმა კომპანიის რეაბილიტაციაში უფრო მეტი სარგებლის მიღების შესაძლებლობა დაინახონ, ვიდრე მის ლიკვიდაციაში.

იუსტიციის სამინისტრომ G4G-ს საქართველოში არსებული გადახდისუუნარობის სისტემისა და კანონმდებლობის შეფასება სთხოვა, ამ უკანასკნელის შეცვლის მიზნით. შეფასების თანახმად, კანონს ორი პრობლემა აქვს: მას ან საერთოდ არ იყენებენ, ან იყენებენ არასათანადოდ, თუმცა ორიდან ერთი უფრო მნიშვნელოვან პრობლემად მიიჩნევა – გადახდისუუნარობის შესაძლებლობის არგამოყენება. მიზეზი, რის გამოც კანონი იშვიათად გამოიყენება, ის არის, რომ იგი მნიშვნელოვნად აზარალებს უზრუნველყოფილ კრედიტორებს, უგულებელყოფს არაუზრუნველყოფილი კრედიტორების უფლებებს და არ ქმნის მოქნილ სისტემას რეაბილიტაციისთვის იმგვარად, რომ სტრატეგია ყველა მხარისთვის მისაღები იყოს.

მედალს მეორე მხარეც აქვს. იმის მაგივრად, რომ კანონი ქმნიდეს შესაძლებლობას კრედიტორებისთვის საკუთარი თანხების დასაბრუნებლად, რაც მათაც გაუჩენდა მოტივაციას რეაბილიტაციის პროცესის დასაწყებად, ის “ძირითადად ფოკუსირებულია იმაზე, რომ მოვალემ თავი გადაირჩინოს, მაშინ როცა საუკეთესო პრაქტიკაში მოვალე ყველაზე ნაკლებად ითვლება სუბიექტად, ვისაც ეფექტიანად შეუძლია მართოს გადახდისუუნარო ბიზნესის აქტივები”. შედეგებიც შესაბამისია.

ბოლო დროის ყველაზე გახმაურებული გადახდისუუნარობის საქმე უკონკურენტოდ ეკუთვნით “გუდვილსა” და “მარშეს”. ამ კომპანიების გადახდისუუნარობის პროცესმა იმედგაცრუებული დატოვა არაუზრუნველყოფილი კრედიტორები, რომელთა უმეტესობა სადისტრიბუციო კომპანიებია. მეტიც, ისინი იმდენად დაზარალდნენ, რომ ამ შემთხვევამ მათ გაერთიანებისკენაც კი უბიძგა და სულ რამდენიმე თვეა, რაც დისტრიბუტორთა ბიზნესასოციაცია ჩამოაყალიბეს “ბაზარზე არსებული რიტეილერებისგან დისტრიბუტორების დასაცავად”. ასოციაციის გენერალური მდივანი ამბობს, რომ “კომპანიებს არ უნდა ჰქონდეთ საშუალება, გადახდისუუნარობის პროცესის დაწყება ვალდებულებებისთვის თავის ასარიდებლად გამოიყენონ”.

“მაგალითად, სანამ “მარშე” გადახ დისუუნარობის საქმეს დაიწყებდა და სასამართლოს მიმართავდა, მენეჯმენტი ყველანაირად ეცადა ვალდებულებების გადატანას “გუდვილზე” და საბოლოოდ მივიღეთ სიტუაცია, რომ “გუდვილი” აღმოჩნდა “მარშეს” უმსხვილესი კრედიტორი. ანუ მოვალე და უმსხვილესი კრედიტორი არის ერთი და იგივე ჯგუფი, ყველა გადაწყვეტილებას ერთპიროვნულად იღებს და უფლებები იმ სადისტრიბუციო კომპანიებისა, რომლებიც დანარჩენ კრედიტორთა უმრავლესობას წარმოვადგენთ, პრაქტიკულად დაუცველია, ხოლო ჩვენი როლი ამ პროცესში – სიმბოლური. არანაირი კანონისმიერი მექანიზმი და ბერკეტი არ გაგვაჩნია, რომ ზეგავლენა მოვახდინოთ მათ მიერ მიღებულ გადაწყვეტილებებზე. მოვალე თავად განსაზღვრავს რეაბილიტაციის გეგმას, თავად ადგენს, თუ ვის, როდის და რამდენი გადაუხადოს”, – ამბობს ლაშა რიჟამაძე, დისტრიბუტორთა ასოციაციის გენერალური მდივანი.

ამ საქმეში ალბათობა იმისა, რომ სადისტრიბუციო კომპანიებმა დაიბრუნონ საკუთარი თანხები, “პრაქტიკულად ნულის ტოლია”, რადგან რეაბილიტაციის გეგმით დავალიანების გასტუმრება 2018 წლიდან იწყება, ხოლო თავად გეგმა ათ წელზეა გაწერილი. დისტრიბუტორთა ასოციაციის გენერალური მდივნის ვარაუდით, 2028 წლისთვის “ბევრი წვრილი კომპანია, რომლისთვისაც “გუდვილისა” და “მარშეს” ქსელში დარჩენილი თანხები სასიცოცხლოდ მნიშვნელოვანი იყო, შესაძლოა აღარც არსებობდეს”.

შესაბამისად, არაუზრუნველყოფილი კრედიტორებისთვის მნიშვნელოვანია, კანონში ცვლილებები იმგვარად განხორციელდეს, რომ მათი სიმბოლური უფლებები გაფართოვდეს, მათ შორის იგულისხმება მინიმუმ სახელმწიფოს საგადასახადო მოთხოვნასთან თანაბარ პირობებში ჩაყენებაც.

ეს კიდევ ერთი პრობლემური საკითხია იმ ფონზე, როცა სახელმწიფოს საგადასახადო მოთხოვნა უზრუნველყოფილი კრედიტორის შემდეგ მოდის რიგითობით, ხოლო როგორც აღმასრულებელს, მას გადახდისუუნარო კომპანიის აქტივების 7% მიაქვს. იურიდიული ფირმა VBAT-ის პარტნიორს, ნანა ამისულაშვილს თუ დავუჯერებთ, ამ საკითხთან დაკავშირებით სახელმწიფოსთან თანხმობის მიღწევა “ყველაზე რთულია”.

“სახელმწიფოს დათანხმება, რომ გაუთანაბრდეს სხვა არაუზრუნველყოფილ კრედიტორებს, პოლიტიკურ ნებზეა დამოკიდებული და ამისთვის უფრო მყარი არგუმენტებია საჭირო. ფაქტია, სახელმწიფო ხშირად მაინც ვერ იღებს იმდენს, რამდენიც ეკუთვნის. მაგალითად, იყო შემთხვევა, რომ გადახდისუუნარობის პროცესში კომპანიას 500 ათასი ლარი ჰქონდა გადასახდელი ბიუჯეტში და 50 ათასზე მეტი ვერ გადაიხადა. ამიტომ, კონკრეტული შემთხვევებიდან გამომდინარე, უნდა წარვადგინოთ გათვლები და დასკვნები, რათა დავანახოთ, რომ გრძელვადიან პერსპექტივაში ჩვენ მიერ შეთავაზებული ვარიანტი უფრო გონივრულია და ძალიან უმნიშვნელო პოზიციების დათმობის ხარჯზე ბიზნესის ხელშეწყობას გულისხმობს”, – განმარტავს ნანა ამისულაშვილი.

არსებობს გარკვეული არგუმენტები, თუ რატომ უნდა იყოს სახელმწიფოს მხრიდან საგადასახადო მოთხოვნა პრიორიტეტული სხვა არაუზრუნველყოფილ კრედიტორებთან მიმართებით და არის ქვეყნებიც, სადაც ასეთი პრაქტიკა არსებობს, თუმცა “ნოდია, ურუმაშვილი და პარტნიორების” დამფუძნებელს და მმართველ პარტნიორს, ლაშა ნოდიას მიაჩნია, რომ საპირისპირო არგუმენტები უფრო ძლიერია.

“ვინაიდან უზრუნველყოფილი კრედიტორის მოთხოვნა პირველი რიგისაა, ხოლო მეორეა საგადასახადო მოთხოვნა, არაუზრუნველყოფილი კრედიტორები უმეტეს შემთხვევაში უარაფროდ რჩებიან. ამიტომ უზრუნველყოფილი კრედიტორის გასტუმრების შემდეგ დარჩენილი თანხები თანაბრად, პრიორიტეტულობის გარეშე უნდა ნაწილდებოდეს ყველა არაუზრუნველყოფილ კრედიტორს შორის”, – განმარტავს იურისტი.

ბუნებრივია, ძირითად უზრუნველყოფილ კრედიტორებს, ანუ ბანკებსაც, აქვთ საკუთარი შენიშვნები კანონში ცვლილებებთან დაკავშირებით. მათ სურთ კრედიტორების რიგითობა ისევე შენარჩუნდეს გადახდისუუნარობის პროცესში, როგორც ეს სამოქალაქო ბრუნვაშია, რადგან სხვაგვარად ვერ ექნებათ ინტერესი, მათმა მოვალე კომპანიამ გაკოტრების პროცესი დაიწყოს და პირველივე პრობლემის დანახვისთანავე წაიღებენ კუთვნილს. თუკი კანონი ისე გადასხვაფერდება, რომ ბანკებს არ შეეშინდებათ გადახდისუუნარობის შედეგად საკუთარი თანხების დაკარგვის, კომპანიებს სულ უფრო მეტი შანსი ექნებათ რეაბილიტაციისთვის, ანუ ახალი დასაწყისისთვის. გადახდისუუნარობა ხომ ის შემთხვევაა, სადაც კრიზისი ქმნის ახალ შესაძლებლობებს და იმისთვის, რომ ბიზნესმა მათი გამოყენება შეძლოს, კანონი გადახდისუნარიანობის შესახებ არა მხოლოდ ამ პროცესში თამაშის წესებს უნდა ადგენდეს მკაფიოდ, არამედ ქმნიდეს განწყობასაც თავად პროცესის მიმართ, რადგან საბოლოოდ, სწორედ ბიზნესში რისკისა და წარუმატებლობის მიმართ არსებული განწყობა განაპირობებს სამეწარმეო სულის განვითარებას.

დარგის სპეციალისტები დარწმუნებულნი არიან, რომ, თუკი ახალი კანონი გადახდისუუნარობის საქმის წარმოების შესახებ ყველა ამ მოთხოვნას დააკმაყოფილებს, 2000-ზე მეტ წარუმატებელ ბიზნესს მეყსეულად გაუჩნდება ახალი დასაწყისით წარმატების მიღწევის შანსი.