„…ყველაზე მნიშვნელოვანი სტანდარტული საბაზრო შეთანხმება, რომელიც გამოიყენება ფინანსურ სამყაროში“ – ასე მოიხსენია 2010 წელს ბრიტანელმა მოსამართლე ბრიგზმა კერძო ორგანიზაციის – საერთაშორისო სვოპისა და დერივატივების ასოციაციის (ISDA) გენერალური შეთანხმება (Master Agreement) თავის საეტაპო გადაწყვეტილებაში Lomas & Ors v JFB Firth Rixson Inc & ors.

და მაინც… რა არის ISDA-ის გენერალური შეთანხმება, რომელმაც შეცვალა ფინანსური სამყარო? სამართლებრივი სიზუსტე, სიცხადე და განჭვრეტადობა არის თანამედროვე საერთაშორისო ფინანსური სამართლისა და პრაქტიკის ქვაკუთხედი. აღნიშნული კი მნიშვნელოვანწილად სწორედ ISDA-ის გენერალური შეთანხმების ბაზარზე დომინირებით მიიღწევა.

ISDA-ის გენერალური შეთანხმება არის სახელშეკრულებო დოკუმენტაცია, რომელიც ამ ასოციაციის მიერაა შექმნილი და ცენტრალიზებულად იმართება. ISDA-ის დღეისათვის ჰყავს 980-ზე მეტი წევრი, მსოფლიოს 78 ქვეყნიდან. ეს სტანდარტიზებული ფორმის შეთანხმება გამოიყენება OTC დერივატივების ბაზარზე ტრანზაქციების 90%-ში.

ამ შეთანხმების წარმატების გასაღები მის უპრეცედენტოდ სტანდარტიზებულ ხასიათშია. სხვა ხელშეკრულების შაბლონებისგან განსხვავებით, რომლებიც ცვლადია მხარეთა სურვილების შესაბამისად, ISDA-ის გენერალური შეთანხმება გამოიყენება მხოლოდ წინასწარ მკაცრად დადგენილი ფორმით. კონკრეტული ხელშეკრულების ინდივიდუალურ მახასიათებლებზე მისი მორგება კი მხოლოდ წინასწარ განსაზღვრული, ცარიელი ადგილის შევსების, შემოთავაზებული ალტერნატივებიდან ერთ-ერთის წაშლის ან ISDA-ის მიერ შემოთავაზებული „მოდელური პუნქტის“ დამატების გზითაა შესაძლებელი. მხარეებს შორის ახალი ტრანზაქციებიც შესაბამის კონფირმაციებში აღირიცხება და გენერალური შეთანხმების ნაწილი ხდება.

ISDA-ის გენერალური ხელშეკრულების ფართოდ გავრცელების ხარჯზე ამ ასოციაციამ კიდევ ერთი – აკადემიურ წრეებში საკამათო – საერთაშორისო ფინანსური ბაზრის თანარეგულატორის ფუნქცია შეიძინა. ეს გამოიხატება როგორც ISDA-ის წევრებისათვის სასარგებლო რეგულირებების ლობირებაში, ისე ამ ასოციაციაზე თავად რეგულატორების მზარდ დამოკიდებულებაში და ინგლისის სასამართლოს ქცევაში, ISDA-ს მოეპყრას როგორც კვაზირეგულატორს.

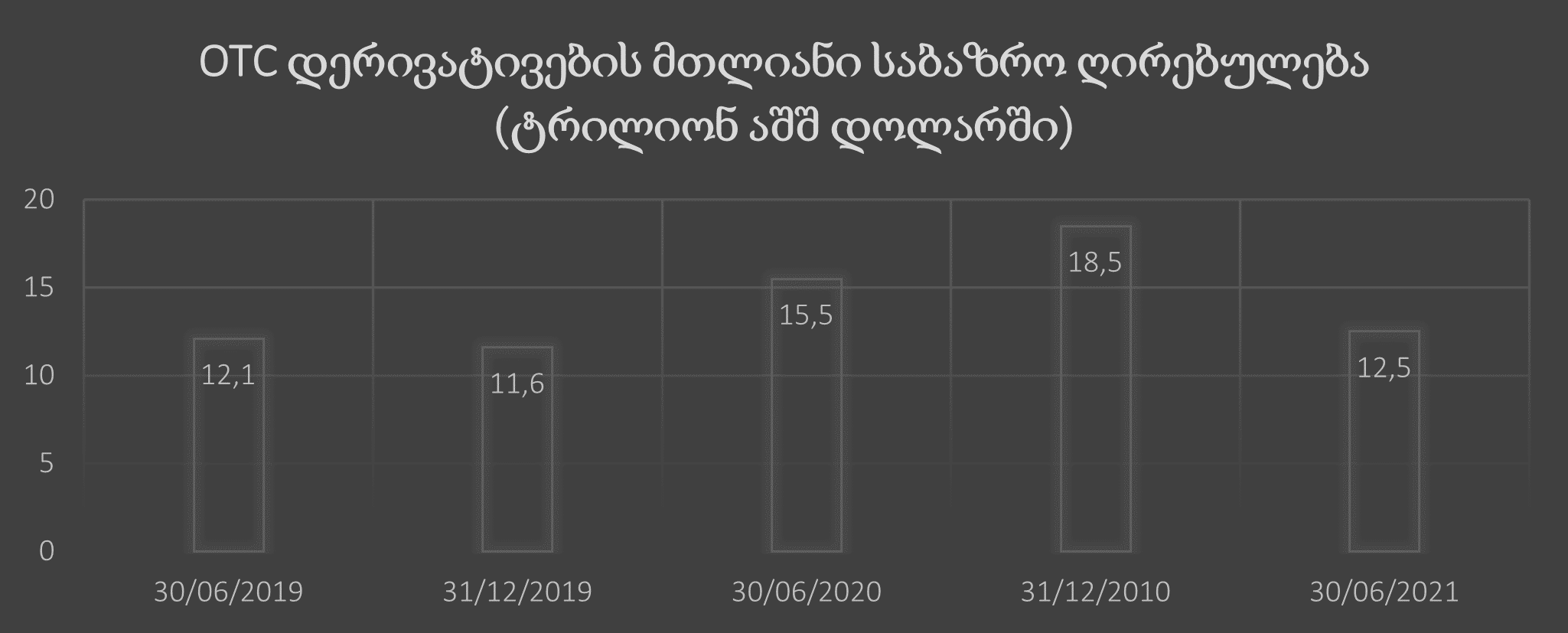

სწორედ ISDA-ის სახელს უკავშირდება ფინანსური ინსტიტუტებისათვის მოგებიანი, თუმცა ძალზე საკამათო „საბოლოო ურთიერთგაქვითვასთან“ (close-out netting) თავსებადი რეგულირებების ლობირება მსოფლიოს ათეულობით ქვეყანაში. ეს ინსტრუმენტი შესაძლებლობას იძლევა, განსაზღვრული მოვლენის (მათ შორის გადახდისუუნარობის) დადგომისას მოხდეს მხარეების მიერ ნაკისრი ვალდებულებების შესრულების აქსელერაცია, ურთიერთგაქვითვა და გაქვითვის შედეგად დარჩენილი წმინდა ციფრის ანაზღაურება ვალდებული მხარის მიერ:

შესაბამისად, ეს ინსტრუმენტი ფინანსური სექტორის სასარგებლოდ არღვევს გადახდისუუნარობის სამართლის უმთავრეს – pari passu პრინციპს და ამცირებს სხვა კრედიტორებისათვის ხელმისაწვდომ გადახდისუუნარობის მასას. ამ ფენომენმა, არაერთი მეცნიერის აზრით, 2008 წლის გლობალური ფინანსური კრიზისის გაღრმავებაში მნიშვნელოვანი როლი ითამაშა. მაგალითად, როდესაც Lehman Brothers International (Europe)-მა გადახდისუუნარობის განაცხადი შეიტანა, მისი 2,000-ზე მეტი მიმდინარე დერივატივის ტრანზაქციიდან 1,693 დაუყოვნებლივ დაექვემდებარა საბოლოო ურთიერთგაქვითვას, რის შედეგადაც სხვა კრედიტორებისათვის გასანაწილებელი გადახდისუუნარობის მასის მნიშვნელოვანი ნაწილი დაიკარგა.

რეგულატორების ISDA-ზე დამოკიდებულების კიდევ ერთი თვალსაჩინო მაგალითი მსოფლიოს ყველაზე მნიშვნელოვან ციფრად ცნობილი ლონდონის ბანკთაშორისი შეთავაზების ინდექსიდან (LIBOR) გირვანქა სტერლინგის ღამის ინდექსის საშუალო მაჩვენებელზე (SONIA) გადასვლაა. 2018 წელს ლონდონის ბანკთაშორისი შეთავაზების ინდექსზე ჯამურად 400 ტრილიონი დოლარის ღირებულების ხელშეკრულებები მიუთითებდა, თუმცა ამ ინდექსით მანიპულირების შემთხვევების გამო საჭირო გახდა მისი სხვა, უფრო სანდო ალტერნატივით ჩანაცვლება. ამ ხელშეკრულებების კერძო, საერთაშორისო და უკიდურესად სენსიტიური ბუნების გათვალისწინებით ცალკე აღებული თითოეული რეგულატორი მოკლებული იყო ეფექტიანი კონტროლისა და რეაგირების შესაძლებლობას. გაერთიანებული სამეფოს ფინანსური ქცევის მარეგულირებელი ორგანოს (FCA) განცხადებით, ISDA-ის მიერ მის სტანდარტულ ხელშეკრულებაში შესაბამისი დებულებების შეტანა „საეტაპოდ“ იქნა შეფასებული, რის შედეგადაც ეს თავდაპირველად მტკივნეულად აღქმული ტრანსპოზიცია ფინანსური ბაზრის უდიდეს ნაწილში ფაქტობრივად უპრობლემოდ წარიმართა.

მეტიც, ფინანსურ ბაზრებთან დაკავშირებული დავების განხილვაში გაწვრთნილი ინგლისის სასამართლოები უფრთხიან ამ შეთანხმების დამოუკიდებელ ინტერპრეტაციას და განმარტებისათვის სხვადასხვა ფორმით ამ ასოციაციას, როგორც წყაროს, მიმართავენ. ამის ძირითადი მიზეზი არის შიში იმისა, რომ ამ სახის ხელშეკრულების მკაცრად სტანდარტიზებული ხასიათის, მისი ფართოდ გამოყენებისა და საერთაშორისო გავრცელების გათვალისწინებით, ერთმა გადაწყვეტილებამ დომინოს ეფექტით შესაძლოა, გლობალური ფინანსური სისტემის სტაბილურობას შეუქმნას საფრთხე.

აკადემიურ ლიტერატურაში ISDA-ის ამგვარი დომინირება რეგულატორებსა და სასამართლოზე, ასოცირდება როგორც სარგებელთან, ასევე რისკებთან. ამ ფენომენის ერთ-ერთი მთავარი კრიტიკოსი კოლუმბიის უნივერსიტეტის პროფესორი კატარინა პისტორია, რომელიც თავის წიგნში The Code of Capital : How the Law Creates Wealth and Inequality მიუთითებს, რომ სახელმწიფოების სურვილის გამო, დარჩნენ მიმზიდველად ISDA-ის ბაზრისთვის, რეგულატორებმა ფაქტობრივად დაკარგეს ეფექტიანი კონტროლი ფინანსურ ბაზრებზე. ამის საპირისპიროდ, ლონდონის ეკონომიკის სკოლის პროფესორი ჯო ბრაიტვეიტი თავის წიგნში The Financial Courts: Adjudicating Disputes in Derivatives Markets ასოციაცია ISDA-ს სამართლებრივი სიზუსტის, სიცხადისა და განჭვრეტადობის ერთ-ერთ მთავარ წყაროდ მიიჩნევს.

ნებისმიერ შემთხვევაში, როგორიც არ უნდა იყოს დებატი აკადემიურ ლიტერატურაში, ISDA-ის გენერალური შეთანხმება რჩება „…ყველაზე მნიშვნელოვან სტანდარტულ საბაზრო შეთანხმებად“ ფინანსურ სამყაროში და ამის შედეგად ამ ასოციაციამ მოიპოვა ფინანსური ბაზრის კვაზირეგულატორად ყოფნის შესაძლებლობა. იმ პირობებში, როდესაც საერთაშორისო ბაზარზე რეგულირების სტანდარტების დადგენა ინდივიდუალურ იურისდიქციათა სენსიტიურობის გათვალისწინებით ყოველთვის რთული გამოწვევაა, სახელმწიფოებს შეუძლიათ, ISDA-სთან ჯანსაღი თანამშრომლობის გზით მიაღწიონ მნიშვნელოვან პოზიტიურ შედეგებს საერთაშორისო ფინანსურ რეგულირებაში.

გეგა თიბისი ჯგუფის დირექტორთა საბჭოს მხარდაჭერის დეპარტამენტს ხელმძღვანელობს და კოორდინაციას უწევს ჯგუფის კორპორაციულ მართვას. ასევე არის London School of Economic-ის კურსდამთავრებული და სამართლის დოქტორი