2017 წლის იანვარში ეროვნულ-დემოკრატიულმა ინსტიტუტმა (NDI) საქართველოში ჩატარებული სოციოლოგიური კვლევის შედეგები გამოაქვეყნა. კითხვაზე: რომელი ეროვნული საკითხებია თქვენთვის და თქვენი ოჯახისთვის ყველაზე მნიშვნელოვანი, მოსახლეობის 38%-მა ფასების ზრდა/ ინფლაცია დაასახელა. ინფლაციაზე უფრო მნიშვნელოვან საკითხად მოსახლეობამ მხოლოდ უმუშევრობა მიიჩნია. ფასების ზრდა უფრო აქტუალური საკითხი აღმოჩნდა, ვიდრე, მაგალითად, სიღარიბე და საქართველოს ტერიტორიული მთლიანობა.

კვლევა ჩატარდა 2016 წლის ნოემბერში, როდესაც საქართველოს სტატისტიკის ეროვნული სამსახურის (საქსტატი) ინფორმაციით, წლიური (ბოლო 12 თვის) ინფლაცია 0.2% იყო. დეკემბრიდან ფასების ზრდის ტემპმა იმატა და იანვრის ბოლოსთვის წლიურმა ინფლაციამ 3.9%-ს მიაღწია, თუმცა მოსახლეობისთვის არანაკლებ მნიშვნელოვანია ბოლო 2, 3 ან მეტი წლის ინფლაცია და ზოგადად, დღეს არსებული ფასები.

ინფლაცია ანუ საქონელსა და მომსახურებაზე ფასების ზრდის საშუალო დონე ე.წ. სამომხმარებლო ფასების ინდექსით (სფი) ითვლება. საქართველოს შემთხვევაში ინდექსში ასახულია 305 დასახელების საქონელი და მომსახურება. შერჩეულია ის საქონელი და მომსახურება, რომელსაც საქართველოს მოსახლეობა ყველაზე მეტად მოიხმარს, ანუ ფულს ძირითადად რაზეც ხარჯავს. 305 დასახელების საქონელი და მომსახურება განაწილებულია 12 სასაქონლო ჯგუფში და ცალკეულ ჯგუფს სხვადასხვა დონის გავლენა (წონა) აქვს ინფლაციის მაჩვენებელზე. რაც უფრო მეტ ფულს ხარჯავს მოსახლეობა კონკრეტული ჯგუფის საქონელსა და მომსახურებაზე, აღნიშნული ჯგუფის გავლენა ინფლაციაზე მით უფრო იზრდება. მაგალითად, სურსათისა და უალკოჰოლო სასმელების ჯგუფს 30.1%-იანი წონა აქვს ინდექსში. რაც იმას ნიშნავს, რომ თუ სურსათი და უალკოჰოლო სასმელები 20%-ით გაძვირდება, ეს ინფლაციის მაჩვენებელს 6.2%-ით (20% გამრავლებული 0.31-ზე) გაზრდის. ტანსაცმლისა და ფეხსაცმლის ჯგუფს 3.4%-იანი წონა აქვს. ანუ თუ ტანსაცმელი და ფეხსაცმელი 20%-ით გაძვირდება, ინფლაციის მაჩვენებელი მხოლოდ 0.68%-ით მოიმატებს.

სტატისტიკურად მიჩნეულია, რომ ფასები ქვეყანაში იზრდება, ანუ ინფლაცია არის მაშინ, როდესაც 12-ვე ჯგუფის შეჯამებული მაჩვენებლით ფასების ზრდა ფიქსირდება. მაგალითად, თუ სურსათი გაძვირდა, მაგრამ მისი გაძვირება გადაფარა ტრანსპორტის ან რომელიმე სხვა ჯგუფის გაიაფებამ, მაშინ ინფლაციის ნაცვლად დეფლაცია (ფასების კლება) გვექნება.

იანვრის მდგომარეობით, ბოლო ერთ წელიწადში ყველაზე მეტად, 18.9%-ით, ალკოჰოლური სასმელებისა და თამბაქოს ჯგუფის პროდუქცია გაძვირდა. ცალკე აღებული სიგარეტი 41.6%-ით გაძვირდა, რაც მთავრობის მიერ სიგარეტზე აქციზის გადასახადის ზრდამ გამოიწვია. 10.8%-ით გაძვირდა ტრანსპორტის ჯგუფში შემავალი პროდუქციის ფასები. აღნიშნულ ჯგუფში ყველაზე მეტად – 25.5%-ით ბენზინი გაძვირდა, რაც ისევ მთავრობის მიერ აქციზის გადასახადის ზრდას უკავშირდება. 6%-ით გაიაფდა ტანსაცმელი და ფეხსაცმელი.

თუ ცალკეული პროდუქტების ფასებს ვნახავთ, ბოლო ერთ წელიწადში ყველაზე მეტად ნიორი გაძვირდა – 47.1%-ით, შემდეგ მოდის სიგარეტი 41.6%-ით. ყველაზე მეტად კი ხახვი გაიაფდა – 24%-ით, შემდეგ მოდის კარტოფილი, რომელიც 23.5%-ით გაიაფდა.

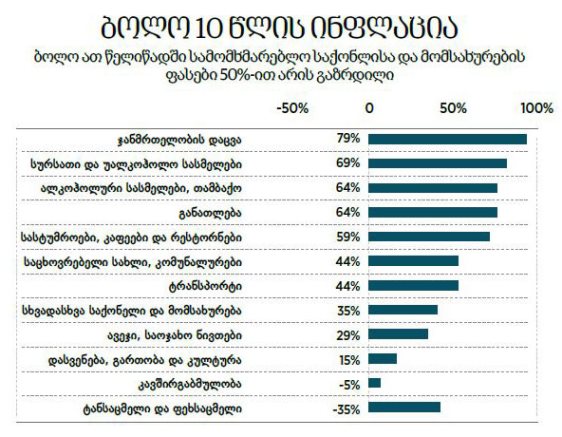

აქამდე ჩვენ ბოლო ერთი წლის (2016 წლის იანვრიდან 2017 წლის იანვრამდე) ინფლაციაზე ვსაუბრობდით. თუ რამდენიმე წლის მაჩვენებლებს ვნახავთ, ფასები გაცილებით საგრძნობლად არის გაზრდილი. ბოლო ათ წელიწადში, 2006 წლის ბოლოდან 2016 წლის ბოლომდე, სამომხმარებლო საქონლისა და მომსახურების ფასები 50%-ით არის გაზრდილი. ბოლო ათ წელიწადში ყველაზე მეტად, 79%-ით, ჯანმრთელობის დაცვასთან დაკავშირებული საქონელი და მომსახურება გაძვირდა. 69%-ით არის გაძვირებული სურსათი, 64%-ით – განათლება. გაიაფებულია ტანსაცმელი და ფეხსაცმელი – 35%-ით და კავშირგაბმულობა 5%-ით.

საქართველოში ინფლაციის მაღალი დონის არდაშვებაზე პასუხისმგებელი საქართველოს ეროვნული ბანკია. კომერციული საბანკო სექტორის სტაბილურობის შენარჩუნებასთან ერთად, მაღალი ინფლაციის არდაშვება ეროვნული ბანკის საქმიანობის მთავარი მიზანია. 2009 წლიდან ეროვნულ ბანკს აქვს ე.წ. მიზნობრივი ინფლაციის შენარჩუნებაზე მიმართული მონეტარული პოლიტიკა. 2017 წლისთვის ეროვნულმა ბანკმა მიზნობრივ ინფლაციად 4% მიიჩნია, ხოლო 2018 წლიდან – 3%. ეროვნული ბანკი მიზნობრივი ინფლაციის მაჩვენებლის მიღწევას ცდილობს ინფლაციურ მოლოდინებზე ზეგავლენით და ფულის მასის (მიმოქცევაში არსებული ლარის მასა) ცვლილებით. თეორიულად, რაც მეტი ფულია მოსახლეობაში, მით მეტია მოთხოვნა საქონელსა და მომსახურებაზე. თუ გაზრდილ მოთხოვნას საქონლისა და მომსახურების მიწოდების ზრდა შესაბამისად ვერ პასუხობს, პროდუქციაზე ფასები გაიზრდება. თავისუფალი საბაზრო ეკონომიკის პირობებში ბაზარზე რაიმე პროდუქციის დეფიციტი არ წარმოიშვება. ფასების ზრდა არეგულირებს მოთხოვნასა და მიწოდებას.

ეროვნული ბანკი ფულის მასას ძირითადად მონეტარული პოლიტიკის განაკვეთის (იგივე რეფინანსირების სესხის განაკვეთი) ცვლილებით არეგულირებს. თუ მიზნობრივზე მაღალი ინფლაციაა მოსალოდნელი, ეროვნული ბანკი მონეტარულ განაკვეთს ზრდის. პოლიტიკის განაკვეთის ზრდა თავდაპირველად გადაეცემა ფულად ბაზარს და კრედიტის მოკლევადიან საპროცენტო განაკვეთებზე აისახება. შემდგომ კი გრძელვადიან საპროცენტო განაკვეთებზე ახდენს გავლენას. გაზრდილი საპროცენტო განაკვეთების პირობებში რთულდება კრედიტის ხელმისაწვდომობა, აგრეთვე მცირდება კარგი საკრედიტო პროექტების რაოდენობა, რაც ბანკების მიერ გაცემული სესხების მოცულობის შემცირებას იწვევს. საბოლოოდ კი მცირდება ერთობლივი მოთხოვნა და სხვა თანაბარ პირობებში, ფასები კლებულობს.

მართალია, ეროვნულ ბანკს მონეტარული პოლიტიკის გამკაცრებით შეუძლია ფასებზე მოქმედი ყველა ნეგატიური ფაქტორი გაანეიტრალოს (მაგალითად, ლარის კურსის გაუფასურების გავლენა, გადასახადების ზრდა, მიწოდების შემცირება და ა.შ.), მაგრამ ეს ყოველთვის სასურველი არ არის, რადგან ეკონომიკის დაკრედიტების შემცირებამ და მოთხოვნის კლებამ შესაძლოა რეცესიამდე მიგვიყვანოს. რეცესია გარკვეული დონის ინფლაციაზე უფრო რთული პრობლემაა, რადგან ამ დროს მცირდება ქვეყნის ეკონომიკა, სამუშაო ადგილები და მოსახლეობის შემოსავალი.

ბოლო პერიოდში ინფლაციის ტემპი, განსაკუთრებით 2016 წლის ოქტომბრიდან, დაჩქარდა და იანვრის ჩათვლით (4 თვეში) პროდუქცია 5.2%-ით გაძვირდა. ეს ინფლაციის საკმაოდ მაღალი ტემპია და მოსახლეობას აზარალებს. ინფლაცია პირველ რიგში ამცირებს ადამიანების შემოსავლის მსყიდველობით უნარს ანუ რეალურ შემოსავალს. მაგალითად, გასული წლის სექტემბერში თუ ხელფასი 1000 ლარი ჰქონდა ადამიანს და შესაბამისად 1000 ლარის სამომხმარებლო პროდუქცია იყიდა, იანვრის ბოლოს უკვე იმავე პროდუქციის შესაძენად 1050 ლარი დასჭირდებოდა. თუ ბოლო 4 თვეში ხელზე ასაღები ხელფასი არ გაზრდია, გამოდის, რომ გაღარიბდა. თუ უფრო ხანგრძლივ პერიოდს განვიხილავთ, ინფლაციის ეფექტი კიდევ უფრო აშკარა იქნება. 2006 წელს რა პროდუქციასაც შევიძენდით 1000 ლარად, დღეს იმავე პროდუქციას სჭირდება 1500 ლარი. ანუ ბოლო 10 წელიწადში მხოლოდ იმ ადამიანებს გაეზარდათ რეალური შემოსავალი, რომლებსაც ნომინალურ გამოსახულებაში დღეს მინიმუმ 51%-ით მეტი შემოსავალი აქვთ.

გარდა იმისა, რომ ინფლაცია მოსახლეობის გარკვეული ნაწილის გაღარიბებას იწვევს, აძვირებს კრედიტებს, რადგან ფულის გამსესხებელი პროცენტის განსაზღვრისას ითვალისწინებს ინფლაციის დონეს. თუ ინფლაცია მაღალია, ან მიზნობრივზე მაღალია, ის უკვე მაკროეკონომიკური სტაბილურობისთვისაც პრობლემად იქცევა. ყველაზე ცუდი ჰიპერინფლაციაა, როდესაც ფასები ასობით და ათასობით პროცენტით იზრდება და ფაქტობრივად ანგრევს ქვეყნის ეკონომიკას. ეს ჩვენ 1990-იან წლებში გამოვცადეთ, როდესაც მიმოქცევაში კუპონი იყო.

ზოგადად, განვითარებად ქვეყნებს უფრო მაღალი ინფლაცია ახასიათებთ, ვიდრე განვითარებულ ქვეყნებს. ამას სამი მიზეზი აქვს: განვითარებად ქვეყნებში უფრო მაღალია პროდუქტიულობის ზრდის ტემპი, საქონლისა და მომსახურების ბაზრებზე ნაკლები კონკურენციაა და ცენტრალური (ეროვნული) ბანკები არ არიან სრულიად დამოუკიდებლები ან მეტ შეცდომას უშვებენ.

საქართველოში სტაბილური ფასების მისაღწევად მნიშვნელოვანია ლარის სტაბილური კურსი, რადგან მოხმარებული პროდუქციის 65%-მდე იმპორტირებულია. როდესაც ლარი უფასურდება, იმპორტიორი ცდილობს, ლარებში უფრო ძვირად გაყიდოს პროდუქცია. გარდა ამისა, ჯერჯერობით დაბალია კონკურენციის დონე. საქონლისა და მომსახურების ბაზარზე გაცილებით მეტი კომპანია უნდა ოპერირებდეს. ამას კი დრო და ბაზრის მაქსიმალურად გახსნა სჭირდება.

ბესო ნამჩავაძეს აქვს 12-წლიანი სამუშაო გამოცდილება ეკონომიკაში, სახელმწიფო ფინანსების მენეჯმენტსა და კვლევებში. ის საერთაშორისო გამჭვირვალობა - საქართველოს უფროსი ანალიტიკოსია. კითხულობს ლექციებს თბილისის თავისუფალ უნივერსიტეტში.