სესხის სარგებლის განაკვეთი, იგივე სესხის პროცენტი, ნებისმიერ ქვეყანაში აქტუალური საკითხია, რადგან პირველ რიგში, სწორედ ის განსაზღვრავს სესხზე ხელმისაწვდომობას. სესხზე ხელმისაწვდომობა კი ძალიან მნიშვნელოვანია მოსახლეობისთვის როგორც სამომხმარებლო ხარჯების დასაფარად, ასევე ბიზნესის დასაწყებად ან გასაფართოებლად. რაც ნაკლებია ქვეყანაში სესხის პროცენტი, მით მეტი ხელშეწყობა აქვს ეკონომიკურ აქტივობას როგორც მოხმარების, ასევე წარმოების მხრივ. დაბალი პროცენტი ქვეყნის ეკონომიკურ ზრდას და სამუშაო ადგილების შექმნას ეხმარება.

სესხის დაბალ პროცენტს მნიშვნელოვანი როლი აქვს კერძო საკუთრების დაცვაშიც. თუ ადამიანს მარტივად და დაბალ პროცენტად შეუძლია სესხის აღება, მისი საკუთრება უკეთ დაცულია. თუ ადამიანს სესხის აღება უჭირს და ფინანსური პრობლემის შემთხვევაში „გამოსავალი“ ქონების გაყიდვაა, ეს ნიშნავს, რომ მისი საკუთრება ნაკლებადაა დაცული. „საკუთრების დაცვის საერთაშორისო ინდექსში“ დაფინანსებაზე ხელმისაწვდომობა იმ კრიტერიუმებს შორისაა, რაც საკუთრების დაცულობის გასაზომად გამოიყენება. საქართველოს 10-დან 4.6 ქულა აქვს, რაც საშუალოზე დაბალი მაჩვენებელია. ამის მიზეზი სესხის მაღალი პროცენტი და კაპიტალის ბაზრის (სესხის ალტერნატივების) განუვითარებლობაა.

ზოგადად, პროცენტი მაღალია თუ დაბალი, ეს დასკვნა ფარდობითია, ანუ რაიმეს ვადარებთ. რადგან მსოფლიოს ზოგიერთ ქვეყანაში საპროცენტო განაკვეთები გაცილებით დაბალია, ვიდრე საქართველოში, მოსახლეობაში არის აღქმა, რომ საქართველოში სესხზე მაღალი პროცენტია. თუმცა, თუ ვნახავთ, რომელ ქვეყნებშია უფრო დაბალი პროცენტი, ვიდრე საქართველოში, აღმოჩნდება, რომ ეს ძირითადად ეკონომიკურად ჩვენზე მეტად განვითარებული ქვეყნებია. სესხის პროცენტის სიდიდე პირდაპირ კავშირშია ეკონომიკურ განვითარებასთან.

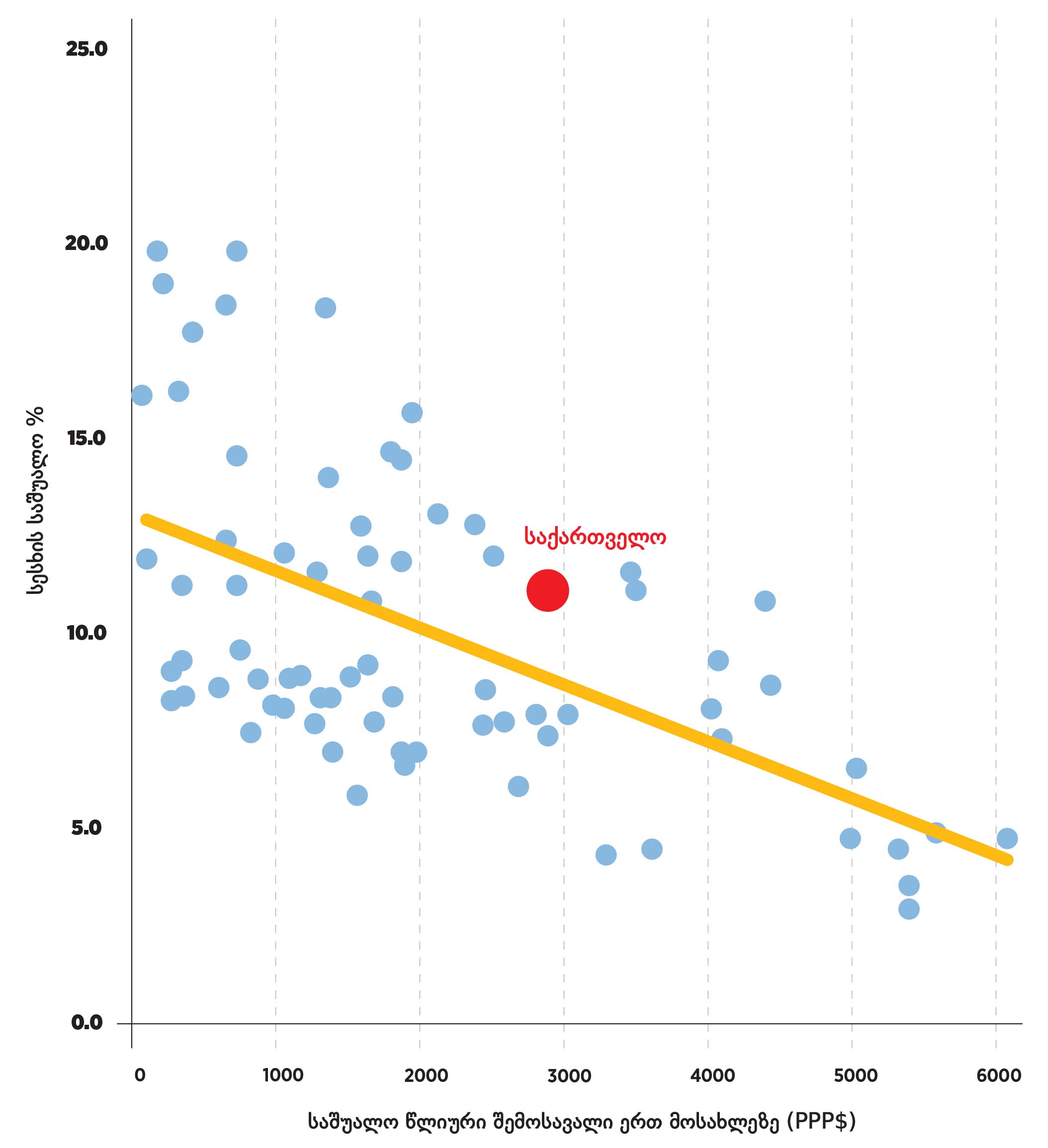

100-მდე ქვეყნის მაგალითზე გრაფიკზე ნაჩვენებია სესხის პროცენტსა და ერთ მოსახლეზე შემოსავალს შორის კავშირი 2022 წელს. ცალსახაა პროცენტსა და შემოსავალს შორის უკუპროპორციული დამოკიდებულება, ანუ რაც მეტია შემოსავალი (რასაც ქვეყნის ეკონომიკური განვითარება განსაზღვრავს), სესხის პროცენტი მით უფრო ნაკლებია. თუმცა არის გამონაკლისები, რასაც ერთჯერადი დროებითი ხასიათი აქვს და ძირითადად ეკონომიკურ არასტაბილურობას უკავშირდება, რისგანაც დაცული არც მდიდარი ქვეყანაა. რატომ არის ეკონომიკურად განვითარებულ ქვეყნებში უფრო დაბალი საპროცენტო განაკვეთები, ამას რამდენიმე ახსნა აქვს.

სესხის პროცენტსა და ერთ მოსახლეზე შემოსავალს შორის კავშირი

სესხის სარგებლის განაკვეთს კაპიტალის ბაზარი განსაზღვრავს, სადაც ერთ მხარეს საკრედიტო რესურსის შემქმნელები დგანან (ისინი, ვინც ფულს ზოგავენ), ხოლო მეორე მხარეს – დებიტორები (ისინი, ვინც სესხს იღებენ). ბანკი თუ სხვა საკრედიტო ორგანიზაცია არის შუამავალი, მას დამზოგველის ფული მიაქვს მსესხებლამდე და, ბუნებრივია, ამ მომსახურებაში საფასურს იღებს (ბანკის მოგება). ბანკი ფულის დამზოგველებს პროცენტს უხდის (სარგებელი ანაბარზე), რეალურად ფულს სესხულობს და უნდა მონახოს ამ ფულის საიმედო მსესხებელი, რომელიც იმაზე მეტს გადაუხდის, ვიდრე მეანაბრეს აძლევს. თუ ანაბარზე მაღალ პროცენტს იხდის, ამ თანხის დაბალ პროცენტად გადასესხება შეუძლებელია. სწორედ ეს არის სესხზე საპროცენტო განაკვეთის საფუძველი. მაგალითად, თუ ბანკს ერთწლიანი ანაბრები (დეპოზიტები) 10%-ად აქვს მოზიდული, 10%-ზე ნაკლებად ვერ გადაასესხებს. შემდეგ ამას ემატება ბანკის მიმდინარე ხარჯების დაფარვა, ბანკის მოგება და ვიღებთ საბოლოო პროცენტს.

დეპოზიტებზე დაბალი პროცენტი ეკონომიკურად განვითარებულ ქვეყნებშია, რადგან მოსახლეობას მაღალი შემოსავალი აქვს და მეტ ფულს ზოგავს. როდესაც მოსახლეობაში დაზოგვის ფინანსური შესაძლებლობა და უნარი დიდია, ბანკს არ სჭირდება, მეანაბრეებს მაღალი პროცენტი შესთავაზოს. ბანკი დეპოზიტებს იღებს დაბალ, მაგალითად, 3%-ში და გადაასესხებს 5%-ში. განსხვავებული სიტუაციაა საქართველოში, განსაკუთრებით ეროვნულ ვალუტაში – ლარში დეპოზიტებზე. საქართველოში წლიურად 2-3%-ში არავინ შეინახავს ბანკში ფულს, ამიტომ სჭირდებათ, რომ მაღალი პროცენტი შესთავაზონ მეანაბრეებს. მაღალ პროცენტში აღებული ანაბრებიდან კი სესხებიც მაღალ პროცენტში გაიცემა.

სესხის საპროცენტო განაკვეთზე ასევე გავლენა აქვს სესხის გამცემებს შორის კონკურენციას. რაც ნაკლები სუბიექტია სესხის გამცემი, კონკურენციაც ნაკლებია და მეტ შესაძლებლობას იძლევა მაღალ მოგებაზე იმუშაო, რაც პროცენტზეც აისახება.

ასევე მნიშვნელოვანია ინფლაციის დონე, რადგან ინფლაცია ფულის მსყიდველობით უნარს ამცირებს და რაც მეტია ინფლაციის მოლოდინი, სესხი ძვირდება. მაგალითად, არავინ გაასესხებს 100 ლარს ერთი წლით 10%-ად, თუ მოელის, რომ მომავალ ერთ წელიწადში ინფლაცია 10%-ზე მეტი იქნება, ანუ როცა 110 ლარს აიღებს, ამ ფულის მსყიდველობითი უნარი გასესხებამდე არსებული 100 ლარის შესაბამისიც კი არ იქნება. ზოგადად, განვითარებადი ქვეყნები უფრო მაღალი ინფლაციის დონით გამოირჩევიან, ვიდრე განვითარებული ეკონომიკის მქონე ქვეყნები და ესეც არის სესხის საპროცენტო განაკვეთებს შორის სხვაობის ერთ-ერთი მიზეზი.

პროცენტზე გავლენა აქვს ასევე ქვეყანაში არსებულ პოლიტიკურ და მაკროეკონომიკურ რისკს. რაც მეტია რისკი, გასესხებული ფული სრულად ან ნაწილობრივ დაკარგო, მით მეტია საპროცენტო განაკვეთი.

აღსანიშნავია ისიც, რომ თანამედროვე სამყაროში ბოლომდე თავისუფალი სასესხო ბაზარი არ არსებობს, რადგან ის სახელმწიფოს მიერ რეგულირდება. რეგულირების შედეგად ბანკები შეზღუდული არიან, სრულად გაასესხონ მოზიდული დეპოზიტები, ვერც მხოლოდ თავისი თვალთახედვით გაანაწილებენ სესხებს და ა.შ. მეორე მხრივ, კომერციულ ბანკებს ეროვნულ ვალუტაში სესხის აღება ეროვნული (ცენტრალური) ბანკიდან შეუძლიათ. აღნიშნული სესხის საპროცენტო განაკვეთი შედარებით დაბალია და ბანკებს ლიკვიდურობის პრობლემის (ნაღდი ფულის ამოწურვის) მოგვარების შესაძლებლობას აძლევს. საქართველოში აღნიშნულ სესხს რეფინანსირების სესხი ჰქვია და მისი მოცულობა მის პროცენტზეა დამოკიდებული. რეფინანსირების სესხებზე პროცენტის კლება, სხვა თანაბარ პირობებში, ბანკების მიერ გასაცემ და ნაწილობრივ გაცემულ სესხებზეც პროცენტს ამცირებს და პირიქით. ეროვნული ბანკი რეფინანსირების სესხის განაკვეთს (პროცენტს) ინფლაციის რეგულირებისთვის იყენებს.

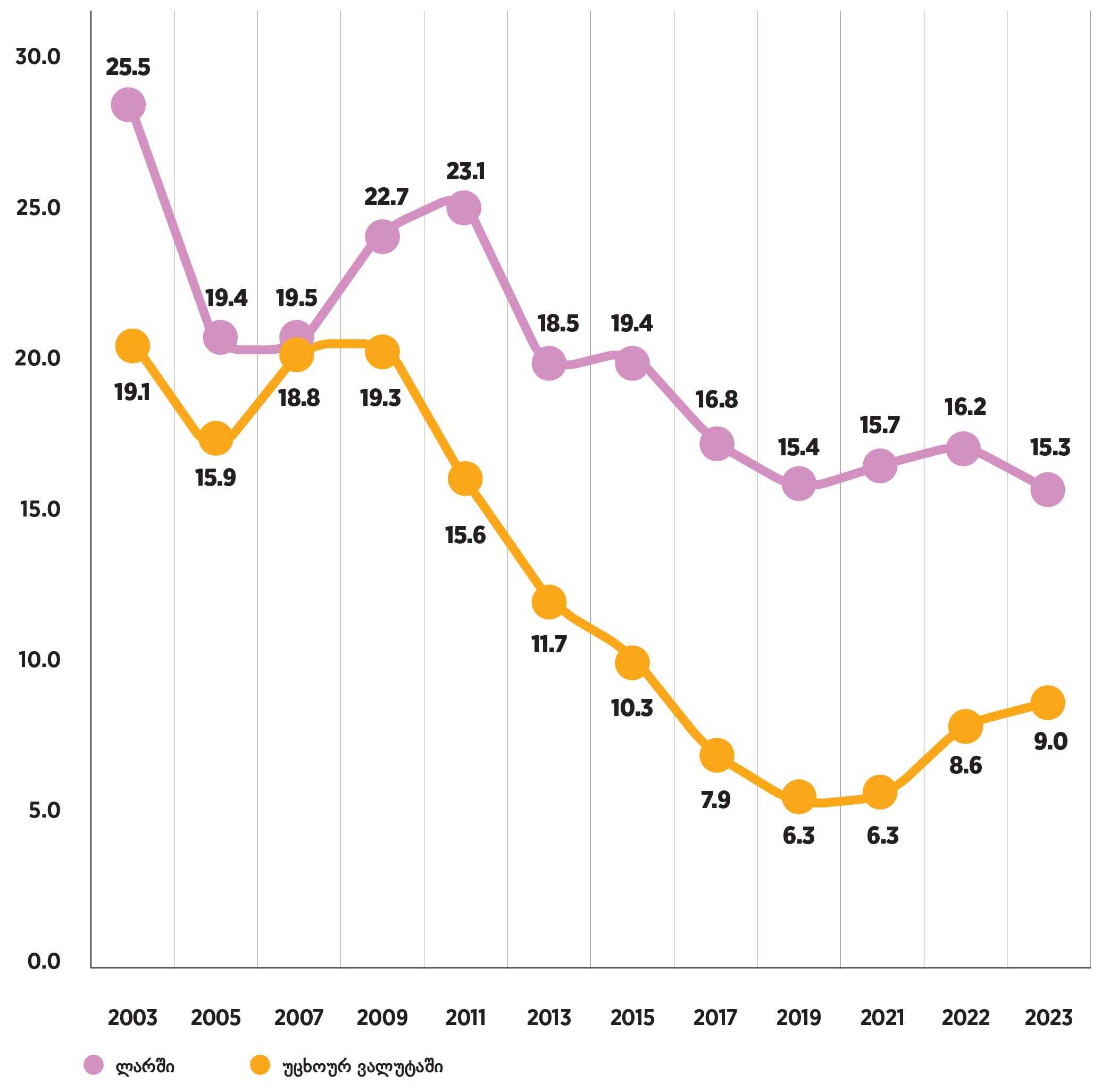

ერთია იმ ობიექტური საფუძვლების გარკვევა, თუ რატომ არის საქართველოში უფრო მაღალი პროცენტი სესხზე, ვიდრე, მაგალითად, ევროპის მდიდარ ქვეყნებში, მაგრამ საინტერესოა, რა ტენდენციაა თავად საქართველოს შიგნით. სწრაფად თუ ნელა, საქართველოს ეკონომიკა 25 წელია, იზრდება. ამას უკვე მოჰყვა შედეგად საპროცენტო განაკვეთების შემცირება. ეროვნულ ბანკს 2003 წლიდან აქვს გამოქვეყნებული საბანკო სესხების განაკვეთზე ინფორმაცია, საიდანაც ირკვევა, რომ განაკვეთების შემცირება მნიშვნელოვნად შეფერხდა 2008-2009 წლების ფინანსური კრიზისის დროს. მომდევნო წლებში განაკვეთს შემცირების ტენდენცია ჰქონდა (განსაკუთრებით ლარში გაცემულ სესხებზე), თუმცა 2020-2021 წლის პანდემიამ და 2022 წლის მაღალმა ინფლაციამ ეს პროცესი შეატრიალა და 2023 წელს სესხის პროცენტი დაახლოებით 2017 წლის მდგომარეობას დაუბრუნდა. მაგრამ, თუ შევხედავთ ხანგრძლივ პერიოდს, ბოლო 20 წელიწადში ლარშიც და უცხოურ ვალუტაშიც გაცემულ სესხებზე საშუალო პროცენტი 10 პროცენტული პუნქტით შემცირდა.

საბანკო სესხის საშუალო წლიური პროცენტი საქართველოში, წლის ბოლოს

საქართველოში უცხოურ ვალუტაში სესხის პროცენტი გაცილებით დაბალია, რადგან ბანკებს უცხოურ ვალუტაში ფინანსური რესურსი დაბალ პროცენტში აქვთ მოზიდული. მაგალითად, 2023 წლის ბოლოს, ლარში განთავსებულ ვადიან დეპოზიტებზე საშუალო საპროცენტო განაკვეთი 10.8% იყო, ხოლო უცხოურ ვალუტაში დეპოზიტებზე – 2.2%.

საქართველოში პოპულარულია აზრი, რომ ბანკებს შეეზღუდოს მაღალ პროცენტში სესხის გაცემა ან საიდანღაც გაჩნდეს „იაფი“, „უფასო“ ფული. პირდაპირ უნდა ვთქვათ, რომ ეს შეუძლებელია. შეუძლებელია იმიტომ, რომ ხელოვნურად (მაგალითად, მთავრობის მიერ) დაბალი საპროცენტო განაკვეთის დაწესება დაღუპავს როგორც საბანკო სექტორს, ასევე მთლიანად ქვეყნის ეკონომიკას. ზოგჯერ, მთავრობის თანადაფინანსებით, შეზღუდული მოცულობით და გარკვეული მიზნით დაბალპროცენტიანი სესხები გაიცემა, მაგრამ ეს მთლიანად საკრედიტო ბაზარზე ვერ გავრცელდება.

დაბალი საპროცენტო განაკვეთები ეკონომიკის განვითარებამ და სასესხო კაპიტალის ბაზარზე კონკურენციის ზრდამ უნდა მოიტანოს. არაერთი განვითარებული ქვეყნის გამოცდილება ადასტურებს, რომ დაბალი განაკვეთების მისაღწევად საერთოდ არ არის საჭირო მაქსიმალური განაკვეთის დაწესება. კომერციული ბანკები სესხებს 3-4%-ში ნებაყოფლობით გასცემენ, რადგან ასეთ დაბალ პროცენტშიც კი მოგება რჩებათ.

ბესო ნამჩავაძეს აქვს 12-წლიანი სამუშაო გამოცდილება ეკონომიკაში, სახელმწიფო ფინანსების მენეჯმენტსა და კვლევებში. ის საერთაშორისო გამჭვირვალობა - საქართველოს უფროსი ანალიტიკოსია. კითხულობს ლექციებს თბილისის თავისუფალ უნივერსიტეტში.