მიშო ზღულაძე

საშემოსავლო გადასახადი

შეიძლება ითქვას, რომ საშემოსავლო გადასახადი ყველაზე ფართოდ გავრცელებული გადასახადია ნებისმიერ ქვეყანაში. მას იხდის საქართველოს ყოველი რეზიდენტი და ყველა არარეზიდენტი ფიზიკური პირი, რომლებიც საქართველოში არსებული წყაროდან იღებენ შემოსავალს.

თუმცა ასევე არსებობს ფიზიკური პირების რამდენიმე კატეგორია, რომლებიც გათავისუფლებულნი არიან ამ გადასახადისგან. ამ გამონაკლისებზე სტატიის ბოლოს ვისაუბროთ.

მანამდე რამდენიმე საკითხი უნდა დავაზუსტოთ.

უპირველესად, განვსაზღვროთ, ვინ ითვლება საქართველოს რეზიდენტად – ეს არის ნებისმიერი პირი (არა აქვს მნიშვნელობა, საქართველოს მოქალაქეა თუ უცხოელი), რომელსაც საქართველოში გატარებული აქვს მინიმუმ 183 დღე ბოლო 12 თვის განმავლობაში.

ახლა კი ვთქვათ, თუ რას ბეგრავს ეს გადასახადი და როგორ.

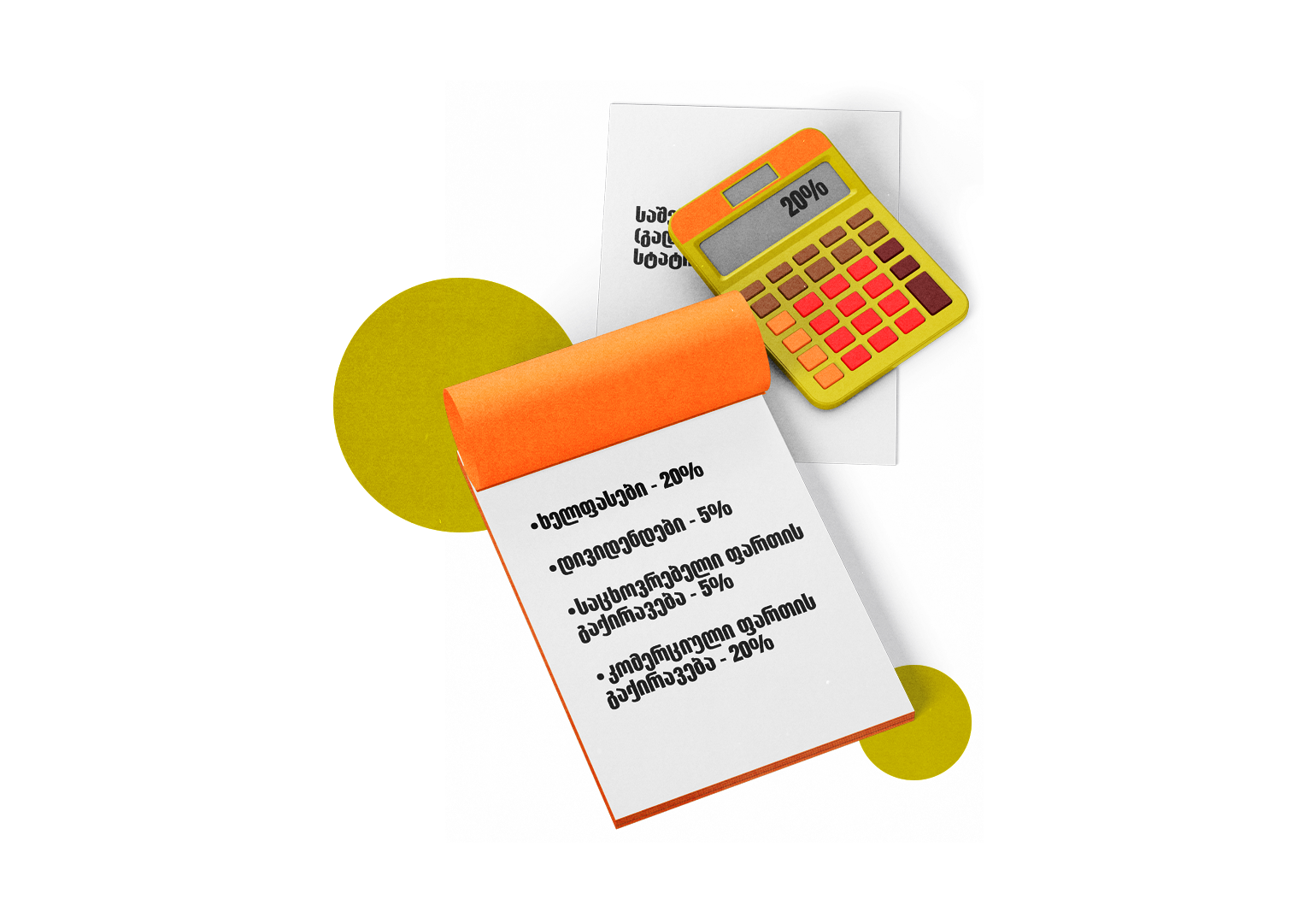

ზოგადი წესის მიხედვით, ფიზიკური პირის შემოსავალი 20%-ით იბეგრება, მაგრამ არის გამონაკლისი შემთხვევები, როცა კანონმდებლობა ამცირებს ამ განაკვეთს.

ერთ-ერთი ასეთი შემთხვევაა საცხოვრებელი ბინის გაქირავება: თუ ადამიანი საცხოვრებელ ფართს გააქირავებს და ამის შესახებ საგადასახადო ორგანოს აცნობებს, მისი შემოსავალი მხოლოდ 5%-ით დაიბეგრება, ხოლო თუ კომერციულ ფართს გააქირავებს, ეს შეღავათი აღარ შეეხება და უკვე 20%-ით დაიბეგრება.

5%-ით იბეგრება დივიდენდების სახით მიღებული შემოსავალიც.

ესე იგი:

- ხელფასები – 20%

- დივიდენდები – 5%

- საცხოვრებელი ფართის გაქირავება – 5%

- კომერციული ფართის გაქირავება – 20%

ხელფასის დაბეგვრა

ხელფასების შემთხვევაში საქმე შედარებით მარტივადაა. თუმცა იმისათვის, რომ სრული სურათი დავინახოთ, უნდა ვახსენოთ საპენსიო გადასახადიც. საპენსიო გადასახადი შეადგენს სრული დარიცხული ხელფასის 6%-ს, საიდანაც დასაქმებული, დამსაქმებელი და სახელმწიფო 2-2-2%-ს იხდიან.

შესაბამისად, თუ თქვენი დასაბეგრი ხელფასი 1,000 ლარია 20 ლარს თქვენ იხდით, 20-ს – კომპანია და 20-ს – სახელმწიფო.

აღსანიშნავია, რომ ყოველი დასაქმებული შეიძლება არ იყოს დაგროვებით საპენსიო სისტემაში ჩართული. ეს სისტემა სავალდებულოა ყველასთვის, ვინც 2019 წლის პირველ იანვრამდე 40 წელზე ნაკლების იყო. 40 წელზე მეტის თუ იყავით, მაშინ იმავე წელს აპრილიდან ივნისის თვემდე გქონდათ საშუალება, რომ უარი გეთქვათ ამ სისტემაზე.

ვინც ჩართვაზე უარი განაცხადა, ბუნებრივია, მასზე არ ვრცელდება 2%-იანი განაკვეთი.

აქვე დასაზუსტებელია ისიც, რომ საშემოსავლო გადასახადი რეალურად არაპირდაპირი გადასახადია, რაც იმას ნიშნავს, რომ მართალია, დასაქმებულის ხელფასიდან იჭრება ეს თანხა, მაგრამ უშუალოდ ბიუჯეტში მას დამსაქმებელი რიცხავს.

გამოდის, რომ თქვენი თანამშრომლის დაუბეგრავი ხელფასი არის 1000 ლარი, აქედან 20-ლარს გადაიხდით საპენსიო დანაზოგში, დარჩენილი 980 ლარიდან 20%-ს – საშემოსავლოს ბიუჯეტში, ხოლო დასაქმებულს 784 ლარს ჩაურიცხავთ. ამას დამატებული, დასაქმებულის საპენსიო ანგარიშზე კიდევ დამატებით 20 ლარს გადარიცხავთ კომპანიის საფულიდან.

აი, მაგალითზე შევხედოთ

ნიკა კომპანია “ალფას” თანამშრომელია. მისი ყოველთვიური დასაბეგრი ხელფასი (რაც კონტრაქტში უწერია) 1000 ლარია. იმისათვის, რომ გავიგოთ, ნიკა ყოველთვიურად რამდენ ლარს აიღებს ხელზე და კომპანიას რა თანხების გადარიცხვა მოუწევს, ბიუჯეტსა და ნიკას საპენსიო ანგარიშზე ორი ოპერაცია ჩავატაროთ.

ჯერ გავიგოთ, ამ 1000 ლარიდან რამდენი ლარი გადავა მის დაგროვებითი პენსიის ანგარიშზე. ამისთვის 1000-ის 2% უნდა გამოვთვალოთ.

1000*2%=20

ესე იგი, კომპანია “ალფამ” ნიკას საპენსიო ანგარიშზე 20 ლარი უნდა ჩარიცხოს. დაგვრჩა 980 ლარი. ახლა 980-ის 20% გამოვთვალოთ და გავიგოთ, თუ რამდენი ლარის გადარიცხვა მოუწევს “ალფას” ბიუჯეტში (საშემოსავლო გადასახადის სახით), ანუ რამდენ ლარს გადაუხდის ნიკა სახელმწიფოს.

980*20%=196

ნიკას ხელფასიდან 196 ლარი გადაირიცხება ბიუჯეტში, მაგრამ ნიკა თავად არ გადარიცხავს ამ თანხას. კოდექსის მიხედვით, ამ პროცესის უზრუნველყოფა დამქირავებლის ვალდებულებაა. ამიტომ ჩვენს მაგალითში კომპანია “ალფა” ნიკას დასაბეგრი შემოსავლიდან აიღებს 196 ლარს და ბიუჯეტში გაუშვებს.

ინდმეწარმე

აქამდე მარტივი იყო, მაგრამ ყველაფერი რთულდება, როდესაც საქმე ინდივიდუალურ მეწარმეებზე მიდგება.

ინდმეწარმეების შემთხვევაში დასაბეგრ შემოსავალს წარმოადგენს ერთობლივ შემოსავლებსა და გამოქვითვებს შორის სხვაობა.

ეს ორივე ტერმინი განსამარტია.

რეზიდენტის შემთხვევაში, ერთობლივი შემოსავალი არის ფიზიკური პირის მიერ ნებისმიერი წყაროდან (საქართველოდან თუ უცხოეთიდან) მიღებული შემოსავლების ჯამი.

არარეზიდენტისთვის კი – მხოლოდ საქართველოში არსებული წყაროებიდან მიღებული შემოსავლების ჯამი.

რაც შეეხება გამოქვითვებს. მარტივად რომ ვთქვათ, ესაა ის ფული, რომელიც შემოსავლის მისაღებად დახარჯეთ: სარეკლამო ხარჯები, ძირითადი საშუალებებისა და მარაგების შეძენა და ა.შ. თუმცა გამოქვითვების ნაწილში ძალიან ბევრი წესი და გამონაკლისია, ამიტომ გირჩევდით, პირდაპირ საგადასახადო კოდექსში გენახათ და წაგეკითხათ ეს თავი, რადგან სტატიაში ყველაფერს ვერ ჩავატევთ.

ესე იგი, ინდმეწარმეებისთვის დასაბეგრი შემოსავალი გამოდის ყველა წყაროდან მიღებული შემოსავლებისა და ამ შემოსავლების მიღებაზე დახარჯული ფულის სხვაობა.

მაგალითი განვიხილოთ.

ნიკა არის ინდმეწარმე და აპრილის თვეში მისი ერთობლივი შემოსავლები 100 000-ის ტოლი იყო. ამავე თვეში ნიკამ 20 000 დახარჯა ძირითადი საშუალებების საყიდლად, 30 000 – მარაგების, ხოლო 10 000 – რეკლამირებაზე. შესაბამისად, აპრილის თვეში მისი დასაბეგრი შემოსავალი შემდეგნაირად გამოითვლება:

100 000 – 20 000 – 30 000 – 10 000 = 40 000

შენიშნეთ, რომ აქ უკვე საპენსიო განაკვეთი აღარ გავითვალისწინეთ, რადგან ამ ტიპის შემოსავალს ის არ ეხება. აპრილის თვეში ნიკას დასაბეგრი შემოსავლები 40 000-ს უდრიდა. ახლა კი საშემოსავლო გამოვთვალოთ, ისევ 20%-ით.

40 000*20%=8000

ნიკა 8000 ლარს თავად (რადგან ინდმეწარმეობის შემთხვევაში ის უკვე თავადაა თავისი თავის დამსაქმებელი) გადარიცხავს ბიუჯეტში, ხოლო 32 000 ლარს ჯიბეში ჩაიდებს.

ეს არის და ეს. ახლა დაპირებულ გამონაკლისებზე ვისაუბროთ, ანუ იმ ფიზიკურ პირებზე, რომლებიც ან გათავისუფლებულნი არიან ამ გადასახადისგან, ან სპეციალური წესით იბეგრებიან.

საშემოსავლო გადასახადისგან განთავისუფლებულია:

- პირი, რომლის წლიური შემოსავალი ხელფასის სახით 3000 ლარს არ აღემატება.

- მეორე მსოფლიო ომის ვეტერანი, საქართველოს ტერიტორიული მთლიანობის, თავისუფლებისა და დამოუკიდებლობისათვის საბრძოლო მოქმედების ვეტერანი და სხვა სახელმწიფოთა ტერიტორიაზე საბრძოლო მოქმედების ვეტერანი საქართველოს მოქალაქეები.

- მარტოხელა დედა.

- პირი, რომელმაც იშვილა ბავშვი (შვილად აყვანიდან 1 წლის განმავლობაში).

- პირი, რომელმაც მინდობით აღსაზრდელად აიყვანა ბავშვი.

- მაღალმთიან დასახლებაში მუდმივად მცხოვრები სამი ან მეტშვილიანი პირის (რომლის კმაყოფაზეა 18 წლამდე ასაკის სამი ან სამზე მეტი შვილი) მიერ მაღალმთიან დასახლებაში საბიუჯეტო ორგანიზაციიდან კალენდარული წლის განმავლობაში ხელფასის სახით მიღებული დასაბეგრი შემოსავალი 3 ათას ლარამდე.

- მაღალმთიან დასახლებაში მუდმივად მცხოვრებ ერთ- ან ორშვილიან პირს (რომლის კმაყოფაზეა 18 წლამდე ასაკის ერთი ან ორი შვილი) მაღალმთიან დასახლებაში საბიუჯეტო ორგანიზაციიდან კალენდარული წლის განმავლობაში ხელფასის სახით მიღებულ 3 000 ლარამდე დასაბეგრ შემოსავალზე გადასახდელი საშემოსავლო გადასახადი 50 პროცენტით უმცირდება.

- ბავშვობიდან შეზღუდული შესაძლებლობის მქონე პირის, აგრეთვე მკვეთრად და მნიშვნელოვნად გამოხატული შეზღუდული შესაძლებლობის მქონე პირების მიერ კალენდარული წლის განმავლობაში მიღებული დასაბეგრი შემოსავალი 6000 ლარამდე.

- იმ პირის 6 000 ლარამდე დასაბეგრი შემოსავალი, რომელმაც საერთაშორისო მშვიდობისა და უსაფრთხოების შენარჩუნებისა და აღდგენის ოპერაციებში ან სხვა სახის სამშვიდობო საქმიანობაში მონაწილეობასთან დაკავშირებით ჯანმრთელობის მძიმე დაზიანება მიიღო.

სპეციალური წესით დაბეგვრა

სპეციალური წესით იბეგრებიან ფიზიკური პირები, რომელთაც მცირე ან მიკრობიზნესის სტატუსი აქვთ. მიკრობიზნესის სტატუსის მქონე ფიზიკური პირი გადასახადისგან გათავისუფლებულია, თუ მისი წლიური შემოსავლები 30 000 ლარს არ აღემატება. მცირე ბიზნესი კი 1%-ით იბეგრება, თუ მისი წლიური შემოსავალი 500 000 ლარზე ნაკლებია.

თუ ამ ზღვარს გადააჭარბა, მაშინ იმ წელს მას 3%-იანი გადასახადი ეკუთვნის. თუკი შემდეგ წელსაც ზღვარზე მეტი შემოსავლები ჰქონდა, მაშინ ის ვალდებული იქნება, მცირე ბიზნესის სტატუსი გააუქმოს.

„კერნელის“ თანადამფუძნებელი და მარკეტინგის დირექტორი

გააზიარე

ავტორის სხვა მასალა

„ბიქეი ჰოლდინგმა“ გიორგი ნატროშვილი „თეთრი კვადრატის“ გენერალურ დირექტორად დანიშნა

TOP-5 ყველაზე მსხვილი სასურსათო ქსელი

გასულ კვარტალში Tesla-ს გაყიდვები რეკორდულად შემცირდა

Diddy-ის საქმეზე ნაფიცმა მსაჯულებმა ვერდიქტი გამოაცხადეს | რას ითვალისწინებს განაჩენი?