ჩვეულებრივი ამბავია, თუ ვიტყვით, რომ ეკონომიკაში ფულის მასის ზრდა, რასაც ხშირად შეცდომით ფულის ბეჭდვას უწოდებენ, იწვევს ინფლაციას, რისი საზომი საშუალებაც სამომხმარებლო ფასების ინდექსია (სიმარტივისთვის ტექსტში „ინფლაციას“ გამოვიყენებ). შესაბამისად, ხშირად მოისმენთ ან /და წაიკითხავთ მოსაზრებას, რომ ცენტრალურმა ბანკმა ფულის მასა გაზარდა, რითაც ხელი შეუწყო ინფლაციის ზრდას. საბოლოო ჯამში, თანამედროვე მონეტარული სისტემის პირობებში ორივე მოსაზრება გარკვეულწილად მცდარი და ხშირ შემთხვევაში მანიპულაციურიც კია.

პირველ რიგში მოდი, გავერკვეთ, რაზე დგას შეხედულება, რომ ფულის მასის ზრდა უდრის ინფლაციის ზრდას. ამისათვის უნდა გავიხსენოთ საყოველთაოდ ცნობილი „ფულის რაოდენობრივი თეორია“, რომელიც გამოხატულია განტოლებაში:

MV=PY

სადაც: M წარმოადგენს ფულის მასას, V – ფულის სიჩქარეს (ანუ საშუალოდ რამდენჯერ მოხდა ფულის გამოყენება გაცვლის საშუალებად), P – ეკონომიკაში არსებული საქონლისა და მომსახურების საშუალო ფასი და Y – ეკონომიკაში არსებული საქონლისა და მომსახურების საერთო რაოდენობა. შესაბამისად, თუ საანგარიშო პერიოდში მოხდა 100 ერთეული საქონლისა და მომსახურების მიწოდება და თითოეულის საშუალო ფასი იყო 10 ლარი, ნიშნავს, რომ ამავე პერიოდში 1000 ლარის ღირებულების ტრანზაქცია განხორციელდა. თუ ამავე პერიოდში ფულის მასა შეადგენდა 200 ლარს, ის უცილობლად უნდა ყოფილიყო გამოყენებული 5-ჯერ. ჩვენი ზემოხსენებული განტოლება რიცხვებში ასე იქნებოდა გამოხატული:

MV=PY / 200 X 5 = 10 X 100

შეუძლებელია, იპოვოთ თუნდაც ერთი ეკონომისტი, ვინც ამ საბაზისო განტოლებას არ ეთანხმება. თუმცა ყველაფერი სხვაგვარად ჩანს, როდესაც ჩავუღრმავდებით ამ ცალკეული ცვლადების მიმართ ეკონომიკის პირველი კურსის სახელმძღვანელოებში დაშვებების ანატომიას. დაშვებები კი შემდეგია:

M – ის, რომ ფულის მასის ოდენობა მარტივად განსაზღვრული, ადვილად გაზომვადია და მხოლოდ ცენტრალურ ბანკს შეუძლია, გავლენა მოახდინოს მის მიწოდებაზე, ავტონომიურად და აბსოლუტური სიზუსტით.

V – ის, რომ ფულის სიჩქარე მჭიდროდ დაკავშირებულია ადამიანების ჩვევებთან და ფინანსური სისტემის სტრუქტურასთან. შესაბამისად, ის მუდმივი და სტაბილურია.

P – ის, რომ ეკონომიკა იმდენად კონკურენტულია, რომ არც კომპანიებს და არც დაქირავებით მომუშავე ადამიანებს არ შეუძლიათ ცალმხრივად დაუწესონ ბაზარს მათი საქონლისა და მომსახურების ფასი და ის მხოლოდ მოთხოვნა/მიწოდებაზეა დამოკიდებული.

Y – ის, რომ ეკონომიკა ავტომატურად მიისწრაფვის სრული დასაქმებისკენ და, შესაბამისად, Y არის ზუსტად იმდენი, რამდენიც ობიექტურად შეიძლება იყოს დროის კონკრეტულ მომენტში (თუმცა დროთა განმავლობაში მას ზრდისკენ ბუნებრივი მიდრეკილება აქვს).

მოკლედ რომ შევაჯამოთ ეს დაშვებები, გამოდის, რომ P თავისთავად ვერ იცვლება, Y უკვე არის ზუსტად იმდენი, რამდენიც განსახილველ კონკრეტულ მომენტში შეიძლება იყოს და V მუდმივი და სტაბილურია. მხოლოდ M არის ის ცვლადი, რომლის ოდენობაზე ზემოქმედებაც შეუძლია მხოლოდ ცენტრალურ ბანკს და, შესაბამისად, მხოლოდ ის მოქმედებს დარჩენილი სამიდან მაინცდამაინც ერთ ცვლადზე. ჩემთვის ძალიან პატივსაცემი ეკონომისტის, მილტონ ფრიდმანის „Helicopter Money” ხომ არ გაგახსენდათ? ჰოდა, თუ ამ „ვერტმფრენს“ (ცენტრალური ბანკი) გამოვიყენებთ ფულის მასის გასაზრდელად (მაგალითად, 200 ლარით), ჩვენი განტოლება ასეთ სახეს მიიღებს:

400 X 5 > 10 X 100

აშკარად პრობლემა გვაქვს და მისი მოგვარების მხოლოდ სამი გზა არსებობს.

- გაიზარდოს Y 200-მდე, მაგრამ ის, ზემოხსენებული დაშვების შესაბამისად, უკვე თავის მაქსიმუმზეა.

- მოიკლოს V-მ 2.5-მდე, მაგრამ, როგორც ფრიდმანი აღნიშნავს, ის მუდმივი და სტაბილურია.

- გაიზარდოს P 20-მდე. ზუსტად ეს მესამეა, რასაც „ფულის მასის ზრდა უდრის ინფლაციას“-მოსაზრების მომხრეები მუდმივად იმეორებენ, რომ უცილობლად მოხდება.

შესაბამისად, განტოლება შედგა:

MV=PY / 400 X 5 = 20 X 100

უბრალოდ, საქმე ისაა, რომ იმას, რაც ქაღალდზე დაწერილი საკმაოდ მარტივი ჩანს და თითქმის ჭეშმარიტებადაც შეიძლება მოგვეჩვენოს, დღევანდელ რეალურ მონეტარულ სამყაროსთან საკმაოდ ბუნდოვანი შეხება აქვს. თანამედროვე მონეტარულ სისტემაში ცენტრალური ბანკი ახალი ფულის წარმოქმნის პროცესში (ფულის მასის ზრდაში) რიგითობით ბოლო ადგილზე იმყოფება და მისი ფუნქცია მხოლოდ შესაბამისი ლიკვიდობის მიწოდებაა. აქვე მოკლედ შევეხები თავად ფულის შექმნის პროცესს.

- კომერციულ ბანკში მოქალაქის, კომპანიის ან მთავრობის (ბიუჯეტის დეფიციტური ხარჯვა) მიერ კრედიტის აღებისას, უბრალო ბუღალტრული წესებიდან გამომდინარე, მათ მიმდინარე ანგარიშზე (მარტივად ვწერ, რომ ბუღალტრული ორმაგი გატარებისა და დებიტ/კრედიტის წიაღსვლებით არ გადაგღალოთ) ჩნდება რიცხვებში გამოხატული ჩანაწერი იმავე ოდენობის თანხისა, რა ოდენობითაც სესხი აიღო მსესხებელმა. ზუსტად ეს არის მომენტი, როდესაც ახალი ფული შეიქმნა („ფულის ბეჭდვას” რომ ვეძახით) და, შესაბამისად, ფულის მასა გაიზარდა. ანუ მას არ სჭირდება არც დეპოზიტორების და არც ცენტრალური ბანკის ფული, რომ კომერციულმა ბანკმა სესხი გასცეს.

- ამ ახლად შექმნილი ფულის მასას სჭირდება შესაბამისი ლიკვიდობით მხარდაჭერა.

ა) ქეშით, რათა შესაბამისად დადგენილი პროპორციულობით, უზრუნველყოფილ იქნას ანგარიშიდან თანხის გაქეშების შესაძლებლობა,

ბ) დაკმაყოფილებულ იქნას კომერციული ბანკებისთვის მოთხოვნილი მინიმალური სარეზერვო მოთხოვნები და ფულის ბაზარზე მისმა ნაკლებობამ არ გამოიწვიოს სესხის საპროცენტო განაკვეთის ზრდა. სწორედ ამის უზრუნველყოფა ხდება რეფინანსირების სესხებით, ხოლო მისი განაკვეთის ოდენობით ხდება სესხზე (ანუ ახლად შექმნილ ფულზე) მოთხოვნის „მადის” შეძლებისდაგვარად რეგულირება.

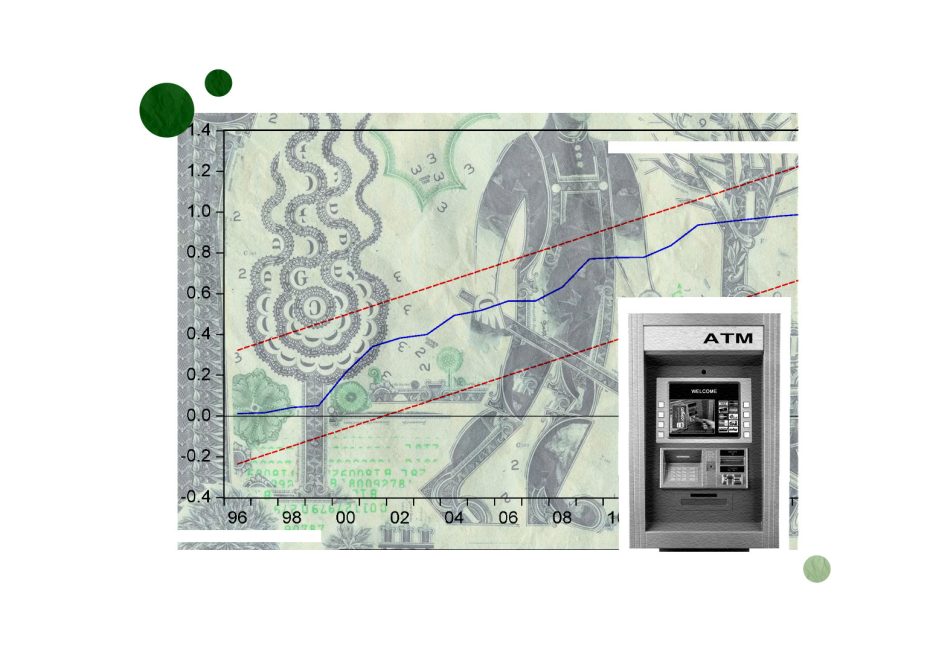

ალბათ უკვე ვხვდებით, რომ ახალი ფულის შექმნა ეკონომიკისგან/მთავრობისგან მომდინარე მოთხოვნის შესაბამისად ხდება და არა ცენტრალური ბანკის ნება-სურვილის მიხედვით. რეფინანსირების სესხები კი სხვა არაფერია, თუ არა ფინანსური სისტემის ადეკვატური ლიკვიდობით უზრუნველყოფა, წინააღმდეგ შემთხვევაში არც ბანკომატში დაგვხვდებოდა ფული, როცა მისი გაქეშება მოგვინდებოდა და სესხის საპროცენტო განაკვეთებიც იმაზე ბევრად მაღალი იქნებოდა, ვიდრე ახლაა. ამ ყველაფერს თუ ჩვენს განტოლებაში გადავთარგმნით, ცხადი ხდება, რომ არც ცენტრალური ბანკის ნება-სურვილზეა დამოკიდებული M და რომ მისი ზომის განმსაზღვრელი არის Y-დან წამოსული მოთხოვნა. ამ განტოლებას თანამედროვე მონეტარული სისტემის პირობებში სხვა სისუსტეებიც აქვს (უფრო ზუსტი თუ ვიქნები, არა თავად განტოლებას, არამედ მის აღქმას), მაგალითად, ის, რომ შეუძლებელია, V იყოს მუდმივი და სტაბილური და არც ის, რომ P მხოლოდ თავისუფალი კონკურენტული ბაზრის მოთხოვნა/მიწოდებაზეა დამოკიდებული, მაგრამ ეს სხვა თემაა და შემდეგისთვის გადავდოთ.

არ ვიცი, რამდენად გასაგებ ენაზე შევძელი, რომ ამეხსნა ფულის მასის გავლენა ინფლაციაზე, მაგრამ დასკვნის სახით შემიძლია ვთქვა, რომ დიახ, ფულის მასის ზრდას გავლენა აქვს ეკონომიკაზე და, შესაბამისად, ინფლაციაზე, მაგრამ თავად ფულის მასის ზრდა ეკონომიკის მხრიდან წამოსული მოთხოვნითაა ნაკარნახები და, შესაბამისად, ის არა მონეტარული, არამედ ეკონომიკური ფენომენია. ვფიქრობ, რომ ცალკე აღებული მხოლოდ M-ის დადანაშაულება, მით უმეტეს კრიზისების დროს, გადაჭარბებული და არარელევანტურია.