მიმდინარე წლის სექტემბრიდან საქართველოს ეროვნულმა ბანკმა (სებ-ი) მონეტარული პოლიტიკის გამკაცრება დაიწყო.

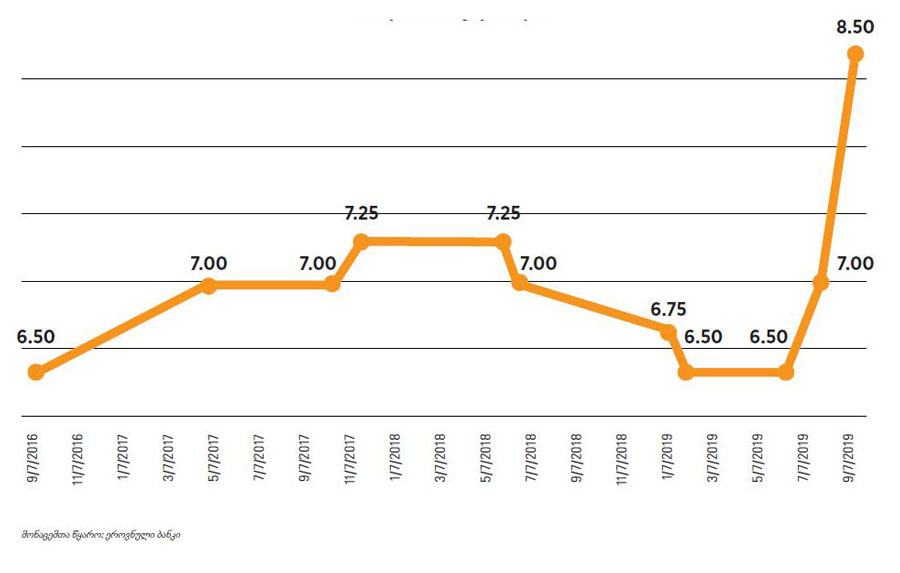

სებ-მა რეფინანსირების სესხის განაკვეთი (მონეტარული პოლიტიკის განაკვეთი) თანდათანობით 6.50%-დან 8.5%-მდე გაზარდა. 8.5% ბოლო 11 წლის მაქსიმუმია, 2008 წლის ნოემბრის შემდეგ რეფინანსირების განაკვეთს 8.5%-სა ან მეტისთვის არ მიუღწევია.

საპროცენტო განაკვეთის ზრდის მიზეზი სამომხმარებლო პროდუქციაზე ფასების ზრდა (ინფლაცია) გახდა. ინფლაციის დონის ზრდა კი გარკვეულწილად ლარის დოლარის მიმართ გაუფასურებამ გამოიწვია. შესაბამისად, გამკაცრებული მონეტარული პოლიტიკით სებ-ს ორი მიზნის მიღწევა სურს: სტაბილური ფასებისა და სტაბილური ლარის კურსის.

მონეტარული პოლიტიკა არის ქვეყნის ფულად-საკრედიტო პოლიტიკა, რომელსაც საქართველოში სებ-ი ახორციელებს. მონეტარული პოლიტიკის განაკვეთი კი მინიმალური საპროცენტო განაკვეთია ეროვნული ბანკის სესხებზე. ეროვნული ბანკი სესხებს კომერციულ ბანკებს აძლევს. შესაბამისად, აღნიშნული განაკვეთის ცვლილებით ეროვნულ ბანკს გავლენა აქვს კომერციული ბანკების ლარში გასაცემი სესხების საპროცენტო განაკვეთებზე. ეროვნული ბანკი მონეტარული პოლიტიკის საპროცენტო განაკვეთის ცვლილების გადაწყვეტილებას მიმდინარე და მოსალოდნელ ეკონომიკურ პროცესებსა და ფინანსურ ბაზრებზე დაკვირვების შედეგად იღებს.

მონეტარული პოლიტიკის განსაზღვრის პროცესში ინფლაციის პროგნოზირებული მაჩვენებლის გათვალისწინებაც ხდება, რადგან გატარებული პოლიტიკის შედეგი ეკონომიკაზე გარკვეული დროის შემდეგ აისახება. თუ ინფლაციის არსებული ან პროგნოზირებული მაჩვენებელი აღემატება ინფლაციის მიზნობრივ დონეს (2019 წლისთვის არის 3%), ეროვნული ბანკი ამკაცრებს მონეტარულ პოლიტიკას, ანუ უფრო მაღალ პროცენტში აძლევს სესხს კომერციულ ბანკებს. სებ-ის გაძვირებული სესხი გარკვეული პერიოდის შემდეგ კომერციული ბანკების მიერ გაცემული ჯერ მოკლევადიანი, ხოლო შემდგომ გრძელვადიანი სესხების საპროცენტო განაკვეთებს ზრდის. საბანკო სესხების გაძვირების შედეგად მცირდება ეკონომიკის დაკრედიტება, რაც თავის მხრივ ამცირებს მოსახლეობის მსყიდველობით უნარს ანუ ერთობლივ მოთხოვნას. რადგან სამომხმარებლო პროდუქციაზე მოთხოვნა მცირდება, მოთხოვნა-მიწოდების კანონის თანახმად, ფასები იწყებს კლებას ან ჩერდება ფასების ზრდის ტენდენცია.

გრაფიკი 1. მონეტარული პოლიტიკის განაკვეთი (%) ბოლო სამ წელიწადში

რეფინანსირების განაკვეთის გაზრდის გარდა აგვისტო-სექტემბერში სებ-მა 73 მლნ დოლარი გაყიდა, როცა 2016 დეკემბრის მერე აღარ გაუყიდია დოლარი, პირიქით, ყიდულობდა და უცხოური ვალუტის რეზერვებს ზრდიდა. დოლარის გაყიდვის დროს სებ-ი ზრდის მიმოქცევაში არსებული დოლარის მოცულობას და პირდაპირპროპორციულად ამცირებს ლარის მოცულობას. შემცირებული ლარის მოცულობა ზრდის სესხების საპროცენტო განაკვეთს და ამცირებს ერთობლივ მოთხოვნას, თუ სებ-ი არ განახორციელებს ე.წ. სავალუტო ინტერვენციის სტერილიზაციას, ანუ არ გაუზრდის ბანკებს რეფინანსირების სესხებს.

მესამე გზა, რასაც სებ-მა ლარის კურსის ვარდნის შესაჩერებლად მიმართა, არის უცხოური ვალუტით მოზიდული სახსრებისთვის სავალდებულო რეზერვის ნორმის 30%-დან 25%-მდე დაწევა. ეს ეხება ერთ წლამდე ვადიანობით მოზიდულ რესურსებს. ერთიდან ორ წლამდე ნასესხები სახსრებისათვის სარეზერვო ნორმა 15%-ია, ხოლო ორ წელზე მეტი ვადიანობის ნასესხებ სახსრებზე სავალდებულო რეზერვის მოთხოვნა არ ვრცელდება. სებ-ის შეფასებით, მოკლევადიან რესურსებზე რეზერვის ნორმის 25%-მდე დაწევა კომერციულ ბანკებს თანდათანობით 700 მლნ დოლარამდე უცხოურ ვალუტას გამოუთავისუფლებთ, რისი გამოყენებაც შეეძლებათ და აქედან გამომდინარე სავალუტო ბაზარზე დოლარზე მოთხოვნამ უნდა მოიკლოს. სარეზერვო მოთხოვნების შესაბამისი უცხოური ვალუტა სებ-ში სარეზერვო ანგარიშზე ინახება, რაც უცხოური ვალუტის ოფიციალური რეზერვის ნაწილია. შესაბამისად, ეს გადაწყვეტილება სებ-ის რეზერვებს შეამცირებს.

მონეტარული პოლიტიკის გამკაცრებისა და სავალუტო აუქციონზე დოლარის გაყიდვისგან განსხვავებით, უცხოურ ვალუტაში რეზერვის ნორმის 25%-მდე დაწევა ერთობლივ მოთხოვნაზე და აქედან გამომდინარე ქვეყნის ეკონომიკურ ზრდაზე უარყოფითად არ იმოქმედებს.

სებ-ის მიერ გადადგმული კონკრეტული ნაბიჯების მიზანი ლარის კურსის მიმართ მოლოდინების ნეგატიურიდან პოზიტიურისკენ შეცვლა იყო. მოკლევადიან პერიოდში, გაცვლითი კურსის ფორმირებაზე მოლოდინებს მაკროეკონომიკურ მაჩვენებლებზე ან მონეტარული პოლიტიკის გადაწყვეტილებებზე მეტი გავლენა აქვს.

მონეტარული პოლიტიკის ცვლილებების შინაარსიდან ნათელია, რომ სებ-ი ინფლაციის დონის მატების მთავარ რისკს ლარის გაუფასურებაში ხედავს. გარდა იმისა, რომ ლარის გაუფასურება იმპორტს აძვირებს (თუ იმპორტის წარმომავლობის ქვეყნის ეროვნული ვალუტაც არ უფასურდება), ასევე აძლიერებს მაღალი ინფლაციის მოლოდინს. როდესაც ადამიანები ფასების ზრდას ელოდებიან, ჩქარობენ პროდუქციის შეძენას, მოთხოვნა საჭიროზე მეტად იზრდება და ფასებიც მატულობს. საბოლოოდ, ინფლაციური მოლოდინი რომ არ გამართლდეს, ფასები მაინც გაზრდილი დარჩება, შეიძლება მოიკლოს, მაგრამ საწყის დონეს არ დაუბრუნდება.

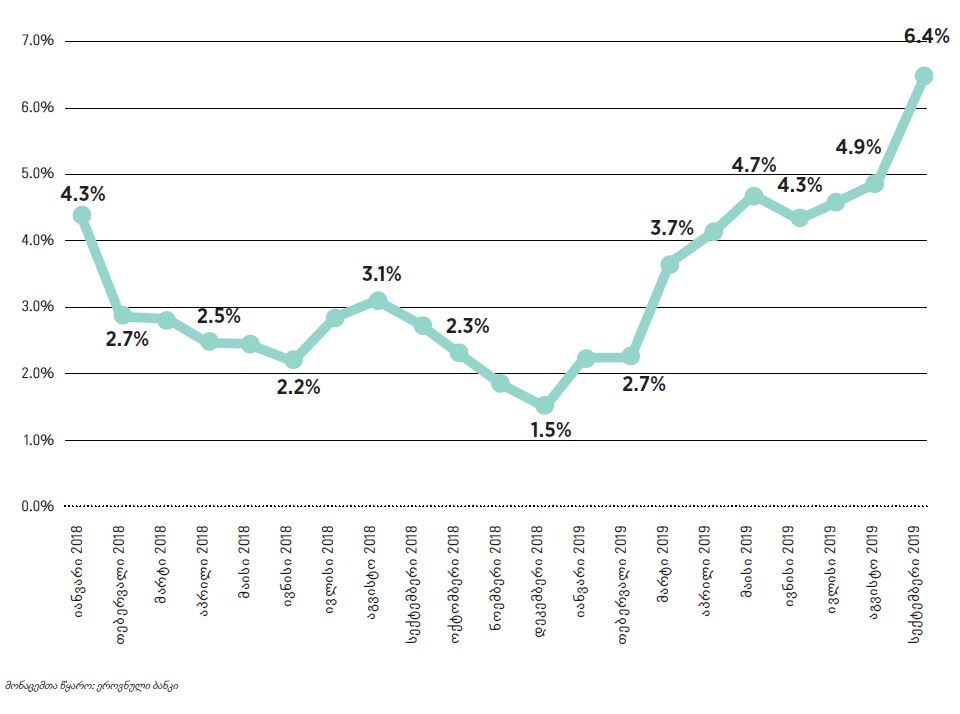

ინფლაციამ კი მართლაც არასასურველ დონეს მიაღწია, სექტემბრის ბოლოს 6.4% შეადგინა, რაც 2017 წლის შემდეგ ყველაზე მაღალი მაჩვენებელია. 2017 წელს ინფლაციამ 7.1%-ს მიაღწია, თუმცა მაშინ მნიშვნელოვანი წილი სიგარეტსა და საავტომობილო საწვავზე აქციზის ზრდაზე მოდიოდა.

გრაფიკი 2. წლიური (12 თვის) ინფლაციის დონე საქართველოში 2018-2019 წლებში

გარდა უცხოურ ვალუტაში სარეზერვო ნორმის 5% პუნქტით დაწევისა, რატომ შეიძლება რომ გამკაცრებულმა მონეტარულმა პოლიტიკამ ლარის გამყარებას შეუწყოს ხელი? საქართველოდან უცხოური ვალუტა ძირითადად საქონლის იმპორტს გააქვს. 2018 წელს იმპორტმა 8.6 მილიარდი დოლარი შეადგინა. მონეტარული პოლიტიკის გამკაცრებას საპროცენტო განაკვეთების ზრდა და ლარის მასის შემცირება მოჰყვება. ლარის მასის კლებას ლარის გაცვლით კურსზე ირიბი გავლენის მოხდენა შეუძლია. ძირითადად ასეთი სქემა მუშაობს: თუ მცირდება ლარის მასა, მცირდება მოთხოვნა პროდუქციაზე, ეს იწვევს იმპორტის შემცირებას, რაც აუმჯობესებს ჩვენს სავაჭრო ბალანსს და ლარის გაუფასურების მიმართულებით ზეწოლა მცირდება.

იმპორტის შემცირების გარდა, როდესაც რეფინანსირების განაკვეთი მატულობს, ლარის ფულადი ბაზრის ინსტრუმენტებზე (მაგალითად, ბანკები ცდილობენ სხვადასხვა გზით მოიზიდონ ლარი) მოთხოვნა იზრდება, რაც ლარის გამყარებას უწყობს ხელს. ამასთან, საპროცენტო განაკვეთების ზრდა არის სიგნალი ბანკებისათვის, რომ ეკონომიკაში გაიზარდა რისკები და, შესაბამისად, მკაცრდება სესხის გაცემის პირობები, მცირდება ბანკების მხრიდან ეკონომიკის დაკრედიტება. მიუხედავად იმისა, რომ ეს ინფლაციის დონის შესამცირებლად და კურსის სტაბილურობისთვის ხელსაყრელია, უარყოფითად აისახება ქვეყნის ეკონომიკურ ზრდაზე. თუმცა ეკონომიკური ზრდა ბევრ ფაქტორზეა დამოკიდებული და მხოლოდ საპროცენტო განაკვეთებით არ განისაზღვრება. მაგალითად, 2010- 2012 წლებში მონეტარული პოლიტიკის განაკვეთი 5-8%-ის შუალედში მერყეობდა, მაგრამ ამ სამი წლის განმავლობაში საქართველოს ეკონომიკა საშუალოდ 7%-ით იზრდებოდა. 2013 წლიდან ეკონომიკური ზრდის წახალისების მიზნით საპროცენტო განაკვეთი 3.75%-მდე შემცირდა, თუმცა 2013 წელს ეკონომიკურმა ზრდამ 3.3%, ხოლო 2014 წელს 4.7% შეადგინა.

გამკაცრებულ მონეტარულ პოლიტიკას ინფლაციაზე მყისიერი გავლენა არა აქვს და სებ-ის გათვლებით ინფლაციის დონე მიზნობრივ მაჩვენებელს (3%-ს) მომავალი წლის დასაწყისში დაუბრუნდება. მაგრამ საინტერესოა, ზემოთ აღწერილმა მოქმედებებმა რა გავლენა იქონია ლარის კურსზე. სექტემბერ-ოქტომბერმა აჩვენა, რომ ოფიციალური კურსი 2.96-2.97-ს შორის მერყეობდა და, ფაქტობრივად, ამ არეალში დასტაბილურდა, არ გამყარდა. ლარის კურსის ივლისიდან გაუფასურებამ და სებ-ის მიერ გატარებულმა პოლიტიკამ ბოლო წლებში ლარის ტრადიციად ქცეული საშემოდგომო გაუფასურება შეაკავა.

მსოფლიოში განსხვავებული სავალუტო რეჟიმები არსებობს, მაგალითად: თავისუფალი ცურვა, მართვადი ცურვა, ფიქსირებული კურსი, მიბმული კურსი, მონეტარული კავშირი და ა.შ. ყველა რეჟიმს თავისი უპირატესობა და ნაკლოვანებები აქვს. თავისუფალი ცურვის რეჟიმის (რომელიც საქართველოში მოქმედებს) მთავარი უპირატესობა საგარეო შოკების გაცვლით კურსში ასახვაა.

თუ ჩავთვლით, რომ ლარზე ახლა სეზონური ზეწოლაა (იმპორტის ზრდისა და აქტიური ტურიზმის დასრულების გამო), მაშინ შეიძლება დავუშვათ, რომ ხელოვნური ჩარევა გამართლებულია, მაგრამ მომავალში კურსის განმსაზღვრელი ფაქტორები თუ გაუარესდა, ხელოვნურად გამყარებული კურსის შენარჩუნება ხელს შეუწყობს სავაჭრო ბალანსის დეფიციტის ზრდას და იმ დადებითი ეფექტის ხელიდან გაშვებას, რაც ზოგადად ვალუტის თავისუფალი ცურვის რეჟიმს ახლავს. საბოლოოდ ლარი მაინც გაუფასურდება, ქვეყნის ეკონომიკის ზრდას კი ტყუილად შევაფერხებთ. იგივე ეფექტი ექნება ლარის გამყარების მიზნით ეროვნული ბანკის სავალუტო რეზერვების გამოყენებას – დოლარის გაყიდვას და ლარის ყიდვას, იმ დამატებითი უარყოფითი მხარით, რომ რეზერვები შეგვიმცირდება და ფინანსური სტაბილურობის რისკები გაიზრდება.

როგორ შეიცვლება მომავალში ლარის კურსი, ეს ზუსტად არავინ იცის და არც არავის შეუძლია მართოს. მინიმუმ იმიტომ, რომ ეს სხვა ქვეყნების ეკონომიკურ მდგომარეობაზეც არის დამოკიდებული, განსაკუთრებით – ჩვენი მეზობელი ქვეყნების ეკონომიკაზე. ჩვენი მეზობელი ქვეყნები კი პოლიტიკური სტაბილურობით და პროგნოზირებადი ცვლილებებით არ ხასიათდებიან.

როდესაც ეროვნულ ბანკს ფასებისა და ვალუტის კურსის სტაბილურობის უზრუნველსაყოფად მონეტარული პოლიტიკის გამკაცრება უხდება, მთავრობამ განსაკუთრებულად უნდა შეუწყოს ხელი ბიზნესის განვითარებას, ანუ საქონლისა და მომსახურების მიწოდების სტიმულირება უნდა მოახდინოს. ამ მიზნის მისაღწევად მთავრობას შეუძლია გადასახადებისა და რეგულაციების შემცირება, რაც წარმოებას ხარჯებს შეუმცირებს და შესაძლებლობას მისცემს, პროდუქციის გამოშვება გაზარდოს.

სამწუხაროდ, მთავრობა საბიუჯეტო პოლიტიკით არა მიწოდების ზრდას უწყობს ხელს, არამედ პირიქით, ერთობლივ მოთხოვნას ასტიმულირებს, რაც სებ-ის მიზნის წინააღმდეგ მოქმედებაა და მონეტარული პოლიტიკის გამკაცრების ეფექტს შეარბილებს. 2019 წლის სახელმწიფო ბიუჯეტში შესატანი ცვლილებებისა და 2020 წლის ბიუჯეტის პროექტის მიხედვით, ბიუჯეტის ხარჯები და დეფიციტი იზრდება, იზრდება ვალის აღება. ამას ფისკალური ექსპანსია ეწოდება და ერთობლივი მოთხოვნის ზრდას იწვევს (შეგახსენებთ, სებ-მა პოლიტიკა ერთობლივი მოთხოვნის შესამცირებლად გაამკაცრა). ფისკალური ექსპანსია მოკლევადიან ეკონომიკურ ზრდას ხელს უწყობს, მაგრამ ინფლაციას და საქართველოს შემთხვევაში ლარის კურსის გაუფასურებასაც ახალისებს. ასეთი ფისკალური პოლიტიკის გადასაფარად სებ-ს იმაზე მეტად მოუწევს მონეტარული პოლიტიკის გამკაცრება, ვიდრე კოორდინირებული ფისკალური პოლიტიკის შემთხვევაში მოუწევდა.

ფისკალურ ექსპანსიას მთავრობები ძირითადად კრიზისულ სიტუაციაში მიმართავენ, როცა ეკონომიკის კლებისა და სამუშაო ადგილების შემცირების საფრთხეა. საქართველოში წელს 5%-იანი ეკონომიკური ზრდაა და რეცესიის საფრთხე არ დგას. ბიუჯეტის ხარჯების ზრდის სტრუქტურა აჩვენებს, რომ ფისკალური ექსპანსია 2020 წლის არჩევნებითაა განპირობებული. თუმცა 2020 წლის არჩევნებზე ლარის კურსი და ინფლაციაც აქტუალური თემა იქნება და თუ გარკვეული მოვლენები (მაგალითად, ეკონომიკური სიტუაცია ჩვენს სამეზობლოში) მოსალოდნელზე მეტად პოზიტიურად არ განვითარდა, 2020 წლისთვის ფასებისა და გაცვლითი კურსის სტაბილურობა საკმაოდ ძვირი დაგვიჯდება.

ბესო ნამჩავაძეს აქვს 12-წლიანი სამუშაო გამოცდილება ეკონომიკაში, სახელმწიფო ფინანსების მენეჯმენტსა და კვლევებში. ის საერთაშორისო გამჭვირვალობა - საქართველოს უფროსი ანალიტიკოსია. კითხულობს ლექციებს თბილისის თავისუფალ უნივერსიტეტში.