2019 წლის 1 იანვრიდან ამოქმედებული ფიზიკური პირების დაკრედიტების დებულების დამტკიცებას საფუძვლად დაედო ზრუნვა საფინანსო სისტემის სტაბილურობაზე და მდგრადი ფუნქციონირების ხელშეწყობაზე.

სესხის აღების მომენტში სესხის გამცემ ორგანიზაციებს დაევალათ მსესხებლის გადახდისუნარიანობის შეფასება, რათა თავიდან იქნეს აცილებული ფიზიკურ პირზე იმაზე მეტი სესხის ან ვალდებულების დაკისრება, რომლის მომსახურებასაც შეძლებდა ეს ადამიანი. უნდა აღინიშნოს, რომ აღნიშნული რეგულაცია შეეხო მხოლოდ ფიზიკურ პირებს და არა სამწარმეო საქმიანობას, მაგალითად ლომბარდულ სესხებს, სადაც პირის ვალდებულებები მხოლოდ გირაოს საგნის ღირებულებით იფარგლება.

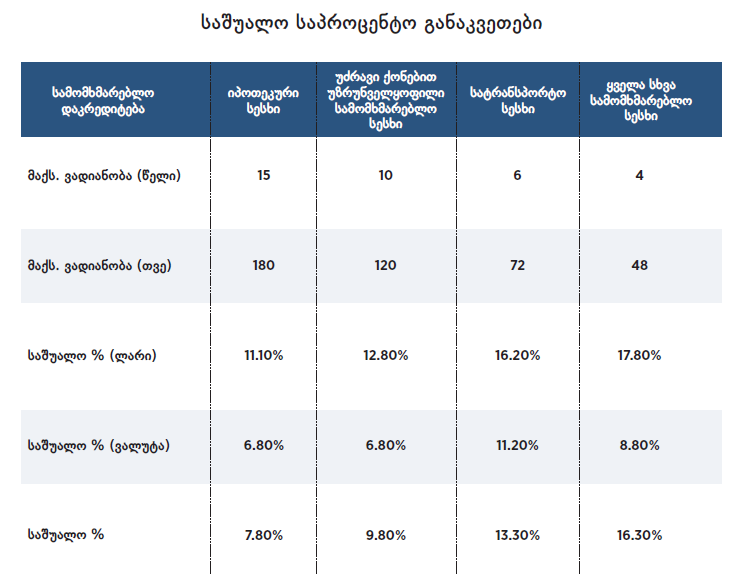

ახალმა რეგულაციებმა დაადგინეს სესხის ცალკეული სახეობების მაქსიმალურად დასაშვები ვადიანობები, კერძოდ იპოთეკურ სესხებზე დადგინდა 15 წლიანი მაქსიმალური ვადა, უძრავი ქონებით უზრუნველყოფილ სამომხმარებლო სესხებზე 10 წელი, ხოლო ტრანსპორტით უზრუნველყოფილ და სხვა ტიპის სამომხმარებლო სესხებზე 6 და 4 წელიწადი შესაბამისად. როგორც ვიცით მოქალაქეზე გასაცემი სესხის მოცულობა დამოკიდებულია შემოსავალზე, საპროცენტო განაკვეთზე, უზრუნველყოფის ღირებულებაზე და სხვა ფაქტორებზე, თუმცა შეგვიძლია შევხედოთ 2019 წ მარტის მონაცემებით ლარში და ვალუტაში გაცემულ სესხებზე სისტემაში რა საშუალო საპროცენტო განაკევეთები ფიქსირდება – იპოთეკური სესხისთვის ეს არის 7.80%; უძრავი ქონებით უზრუნველყოფილი სამომხმარებლო სესხისთვის ეს არის 9.80%, სატრანსპორტო სესხი – 13.30%, ხოლო სხვა ყველა სამომხმარებლო სესხი – 16.30%

რახან მოხდა ცალკეული პროდუქტების მაქსიმალური ვადიანობების განსაზღვრა, გარკვეულწილად ველოდებით მაქსიმალურთან მიახლოებული ვადიანობებით სესხების გაცემებს მთლიანად სისტემის მიერ. ეს უპირველესად მსესხებლის შემოსავლებთან მიმართებაში ბანკის მიერ მაქსიმალურად დასაშვები გადასახდელის ოდენობის დაწესებით გახდა განპირობებული. კერძოდ კანონმდებელმა დაადგინა შემოსავლის ზღვრები და მათი შესაბამისი %-ული თანაფარდობა ყოველთვიური შესაძლო გადასახდელების დასაანგარიშებლად. საკანონმდებლო დონეზე დადგინდა PTI (გადასახდელის შეფარდება შემოსავალთან) გაანგარიშების ვალდებულება საკონტრაქტო და მაქსიმალურ ვადიანობაზე. კერძოდ თუ მოქალაქეს იპოთეკური სესხის ვადა დაუმტკიცდა 15 წელზე ნაკლები, მაგალითად 11 წელიწადი, ბანკს ევალება PTI დათვალა, როგორც საკონტრაქტო (11 წელი), ასევე მაქსიმალურად დასაშვებ ვადიანობაზე (15 წელი) და ორივე მათგანმა უნდა დააკმაყოფილოს ეროვნული ბანკის მიერ დადგენილი პარამეტრები, რომლებიც ყველასთვის ცნობილია და ადვილად იძებნება მაცნეს ვებ-გვერდზეც.

სიახლე, რომელიც რეგულაციამ დააწესა ეს მსესხებლის გადახდისუნარიანობის შეფასების გარეშე სესხების გაცემის ერთმნიშვნელოვანი აკრძალვაა. ნიშანდობლივია, რომ რეფორმა სესხის გაცემისას შემოსავლის დადასტურების სავალდებულო მოთხოვნაზე გადასვლა მხოლოდ საბანკო დაწესებულებებისათვის არ მომხდარა და არასაბანკო საკრედიტო დაწესებულებებზეც გავრცელდება. მან თავის მხრივ შეამცირა საბანკო დაკრედიტების შემცირების და ლომბარდული თუ კერძო გამსესხებლების პორტფელის შესაძლო უკონტროლო ზრდის შესაძლებლობა. აღნიშნული რეგულაცია ფიზიკური პირის სამეწარმეო საქმიანობის დაკრედიტებას უშუალოდ არ შეხებია, რეგულაციამ დააწესა ანალოგიური შეზღუდვები იმ ფიზიკურ პირებზე ვინც პირად საკუთრებაში არსებულ ქონებას მიაწვდის ბიზნესსესხის ასაღებად ან თავდებად უდგება რომელიმე ბიზნესს, ისე რომ უშუალოდ არ მონაწილეობს მასში. ასევე ნიშანდობლივია რომ აღნიშნული თავდებობით გამოთვლილი PTI კოეფიციენტი იმოქმედებს ასევე მის მიერ მოთხოვნილ შემდგომ სესხზეც. აღნიშნული მოთხოვნა არ გავრცელდა 2019 წლამდე გაცემულ სესხებზე.

თავდაპირველად იქმნებოდა რისკი რომ თვითდასაქმებული მოქალაქეები, რომლებიც ნაღდი ანგარიშსწორებით იღებდნენ შემოსავალს, ვერ შეძლებდნენ შემოსავლების დაუდასტურებლობის გამო სესხებით სარგებლობას, თუმცა ეროვნულმა ბანკმა აღნიშნულის დარეგულირება კომერციულ ბანკებს მიანდო და შიდა პროცედურებში დაავალა გაეწერა თუ როგორ ანგარიშობდა არაფორმალური ეკონომიკის შემოსავლებს, საშუალო შემოსავლებს, საშუალო მოგებას და ა.შ. შემოსავლის ბანკში ჩარიცხვის აუცილებლობა სავალდებულო არ გახდა, თუმცა ფორმალური სექტორიდან შემოსავლის ან ბანკში ჩარიცხვის შემთხვევაში საბანკო დაწესებულებისთვის გამარტივდა შემოსავლების შეფასება და სესხის უკეთესი პირობით გაცემა.

რეგულაციის უკანასკნელ ძალაში შესულ ვერსიაში ასევე მისაღები გახადა უცხოეთიდან ფულადი გზავნილების გათვალისწინება ფორმალურ შემოსავლებში. მანამდე თუ ბანკების პოლიტიკაზე იყო დამოკიდებული მათი გათვლებში მიღება-არ მიღება, ახალმა რეგულაციამ ის შემოსავლის წყაროდ დაადგინა. მაგრამ აქვე უნდა აღინიშნოს, რომ გზავნილთან დაკავშირებით მოქმედებს სტანდარტული PTI კოეფიციენტები ასევე დადგინდა წესი, რომ ე.წ ლომბარდული სესხის შემთხვეაში სესხის გამცემის მოთხოვნა შემოიფარგლა მხოლოდ უზრუნველყოფაში წარმოდგენილი მოძრავი ქონებით და ვეღარ მოხდება კლიენტის სხვა ქონებაზე გადახდევინების მიქცევა/დასაკუთრება;

ეროვნული ბანკის მიერ დადგენილი ლიმიტები ეხება მსესხებლის ჯამურ საკრედიტო ვალდებულებებს. ჯამური ვალდებულება შეიძლება მოიცავდეს, როგორც ერთ, ასევე პარალელურად გაცემულ რამდენიმე სესხს. ასეთი სესხების მომსახურების კოეფიციენტი დაიანგარიშება ჯამური ლიმიტის მოცულობის ანუიტეტური წესით იმ მაქსიმალურ პერიოდებზე გადათვლით, რა მიზნობრიობითაც არის სესხი გაცემული. მაგალითად არაუზრუნველყოფილი სამომხმარებლო სესხი გადაითვლება 4 წელზე, იპოთეკური სესხის გადასახდელები 15 წელზე, ტრანსპორტით უზრუნველყოფილი სესხები 6 წელზე და ყველა ამ გადასახდელების ჯამის შეფარდება მსესხებლის წმინდა შემოსავალთან არ უნდა გასცდეს გარკვეულ პარამეტრებს. ამასთან გადასახდელებში მხოლოდ სავალდებულო სადაზღვეო გადასახდელების გათვალისწინება გახდა აუცილებელი, ნებაყოფლობითი დაზღვევის გადასახდელების ოდენობების ჩართვა ლიმიტის დაანგარიშებაში ბანკის პრეროგატივად დარჩა.

ჩვენ გავიანგარიშეთ ცალკეული პროდუქტის მიხედვით, განსხვავებული შემოსავლების მქონე პირების მაქსიმალურად შესაძლებელი ზღვრები ყოველ ცალკეულ პროდუქტთან მიმართებაში. გვსურს განვმარტოთ, რომ კოეფიციენტი ეხება ყველა პროდუქტის გადასახდებლების ჯამის შეფარდებას შემოსავალთან ანუ ყოველთვიური 2,500 ლარიანი შემოსავლის მქონე მოქალაქეს, რომლის მაქსიმალურად შესაძლებელი ყოველთვიური გადასახდელი 875 ლარია, ამ შემოსავლით ძალუძს იპოთეკური სესხის აღება 76 ათასი ლარამდე – მაქსიმალურ ვადიანობაზე და სისტემაში ლარში არსებული საშუალო %-ის გათვალისწინებით, ან შეუძლია აიღოს 59 ათასის უძრავი ქონებით უზრუნველყოფილი სამომხმარებლო სესხი ან 40 და 29 ათასი ლარის სესხი სატრანსპორტო საშუალებით ან სხვა სამომხმარებლო სესხის სახით. რა თქმა უნდა შესაძლებელია ყველა ამ პროდუქტის კომბინაცია, თუმცა ყოველთვიური შემოსავლების ჯამი არ უნდა გასცდეს 875 ლარს.

კონკრეტულად ბინის შეძენისას გასათვალისწინებელია, კანონმდებლობით დადგენილი სესხის უზრუნველყოფის მაქსიმალური მაჩვენებლები, რომლებიც ლარში 85%-ს, ხოლო ვალუტაში სესხების დროს 70%-ს შეადგენს. იმის გამო, რომ 200,000 ლარამდე სესხები გაიცემა მხოლოდ ეროვნული ვალუტით, აღნიშნული კოეფიციენტი ჩვენს მიერ აღებულია 85%-ის ოდენობით. მაგალითად, დიდუბეში 60 კვ. მ ბინის (თეთრი კარკასი) შეძენისას რაიონში საშუალო ფასების გათვალისწინებით 127,053 ლარის მობილიზება გვესაჭიროება, რომლის 15% (ვარირებს საკრედიტო ორგანიზაციის მოქმედი პოლიტიკის შესაბამისად) 19,058 ლარი მსესხებლის მოთხოვნილი თანამონაწილეობაა. დარჩენილი 107,995 ლარი 15 წლიანი საკონტრაქტო ვადიანობით საშუალო წლიური 11,1%-ის შემთხვევაში (საშუალო სისტემური განაკვეთი მარტი, 2019) მსესხებელს ყოველთვიური გადასახდელი გამოუვა 1,234 ლარის ოდენობით. თუ კანონმდებლის მიერ დადგენილი ზღვრით ვისარგებლებთ მინიმალური ხელზე ასაღები დაბეგრილი შემოსავალი მოქალაქეს უნდა უდასტურდებოდეს 2,743 ლარის ოდენობით ყოველთვიურად.

მოცემული მაგალითები ჰიპოტეტიურია და საბანკო დაწესებულებიდან საბანკო დაწესებულებამდე იცვლება გასაცემი სესხის ზღვრული ოდენობები ვალუტის, საპროცენტო განაკვეთის, უზრუნველყოფის შეფასების და პროდუქტის რისკიანობიდან გამომდინარე.

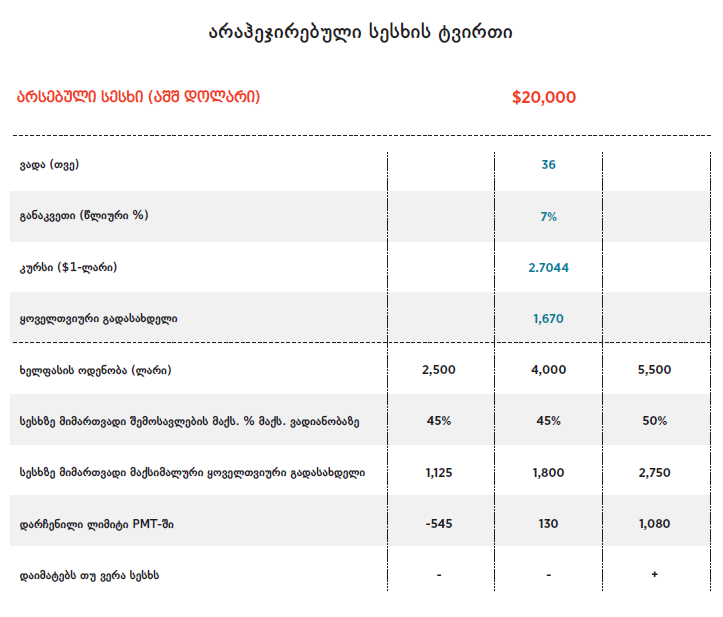

კანონმდებელმა ასევე გაამახვილა ყურადღება ჰეჯირებულ და არაჰეჯირებულ სესხებზე. ჰეჯირებულად ჩაითვალა ისეთი სესხი, როცა მოქალაქეს სესხი აქვს ვალუტაში (მაგ. აშშ დოლარში) და შესაბამისად შემოსავალიც უფიქსირდება ამავე ვალუტაში (აშშ დოლარში). თუკი 2019 წლის 1 იანვრამდე მსესხებელს უფიქსირდებოდა $20,000-ის დავალიანება, რომლის მიზნობრიობა იყო სარემონტო სამუშაოების ჩატარება, ვადა დარჩენილია 36 თვე, ერიცხება საპროცენტო განაკვეთი წლიური 7%-ის ოდენობით და ხელზე ასაღები ხელფასი უდრის 2,500 ლარის, მაშინ ის სესხს ვერ დაიმატებს. იმისთვის, რომ ეს მოხდეს, ის ხელზე მინიმუმ 5,500 ლარს უნდა იღებდეს.

2019 წლის 1 კვარტლის მაჩვენებლებმა გვაჩვენა. რომ 2018 წლის დეკემბერთან შედარებით საცალო საკრედიტო პორთფელი შემცირდა 1,07%-ით. მდგომარეობა სტაბილურია რადგან წინა წლის ანალოგიურ პერიოდში (2018 წ მარტი – 2017 წ დეკემბერი) შემცირება შეადგენდა 1,1%-ს. ძირითადი ცვლილება რაც შეინიშნება ეს საცალო საკრედიტო პროდუქტებში წილობრივი გადანაწილებაა, მაგალითად 25,12%-ით შემცირდა მომენტალური განვადებების პორთფელი, 2,47%-ით საკრედიტო ბარათების და 2,32%-ით ბინის რემონტისთვის გაცემული სესხების პორთფელი. სამაგიეროდ 35,74%-ით გაიზარდა ოვერდრაფტების პორთფელი. საერთო ჯამში იპოთეკური სესხების პორთფელი გაიზარდა 0,8%-ით, მაშინ როცა წინა წლის ანალოგიურ პერიოდში მას 1,34%-იანი კლება ახასიათებდა.

დაბეჯითებით შეიძლება ითქვას, რომ საცალო დაკრედიტებაში მიმდინარეობს ახალი რეგულაციებთან ადაპტაციის პროცესი, რამდენად უმტკივნეულო იქნება ეს პროცესი ამას წლის ბოლომდე სტატისტიკური მონაცემები გვაჩვენებს.

ავტორი: დავით რუსია საქართველოს ბანკების ასოციაციის ანალიტიკური დირექტორია.