2008 წლის 15 სექტემბერი:

Lehman Brothers-მა, მსოფლიოს მეოთხე უმსხვილესმა ამერიკულმა საინვესტიციო ბანკმა, $46-მილიარდიანი საბაზრო კაპიტალიზაციით, ამერიკის გაბანკროტების კოდექსის მე-11 მუხლის მიხედვით, გაკოტრების შესახებ გამოაცხადა. Lehman-ის 25 ათასმა თანამშრომელმა, მსოფლიოს სხვადასხვა ფილიალში, სამუშაო დაკარგა. ფინანსურმა კრიზისმა, რომელიც Lehman-ის მიერ განხორციელებული საკრედიტო- დეფოლტური სვოპების მარცხს მოჰყვა, ინვესტორების მიერ აქციების სასწრაფო გაყიდვები გამოიწვია და ეკონომიკა ისე შეარყია, რომ ის დღემდე აღდგენის პროცესშია.

რიჩარდ ფალდი, Lehman Brothers-ის აღმასრულებელი დირექტორი, გაკოტრების წელს გადადგა, $71.9 მილიონის ოდენობის ხელფასითა და კომპენსაციით. აღნიშნულ თანხაში მისი აქციები არ შედიოდა.

ანაზღაურების თვითრეგულირების კრახი

პრევალირებული თეორია, რომელიც მარეგულირებელ ჩარჩოებში ჯდებოდა და რომლითაც აღმასრულებელი ხელმძღვანელობის ანაზღაურება განისაზღვრებოდა, ე.წ. “ოპტიმალური საკონტრაქტო ჰიპოთეზა” იყო. ამ თეორიის მიხედვით, საკუთარი ანაზღაურების დადგენა ყველაზე კარგად თავად დირექტორებს შეეძლოთ. მათ თვითონ უნდა განესაზღვრათ საკუთარი “ანაზღაურების ოპტიმალური კონტრაქტი” გამართლებული რისკების გაწევის წასახალისებლად და იმაში დასარწმუნებლად, რომ არაეფექტიანად მომუშავე დირექტორებს ასეთ ანაზღაურებას არავინ შესთავაზებდა.

“ოპტიმალური საკონტრაქტო ჰიპოთეზა” დირექტორებისთვის ანაზღაურების ოპტიმალური კონტრაქტის დადების უზრუნველყოფისთვის სამ მექანიზმს ემყარებოდა:

(1) ანაზღაურების პოლიტიკა განისაზღვრებოდა კომპანიების აღმასრულებელ საბჭოებში არსებული არააღმასრულებელი დირექტორებისაგან დაკომპლექტებული ანაზღაურების დამოუკიდებელი კომიტეტის მიერ, მათთვის ხელმისაწვდომი ტრანზაქციების ფარგლებში.

(2) საბჭოს გადაწყვეტილებებს არეგულირებდა საბაზრო პირობები და რეპუტაციის შელახვის საფრთხე, თუ აღმოჩნდებოდა, რომ საბჭოს წევრები თავიანთ თავს არაპროპორციულად უხდიან.

(3) კორპორაციული ქმედებები, როგორიცაა აქციონერების უფლებამოსილება საჩივრების წარდგენაში, დირექტორთა გათავისუფლება და გადაადგილება, ახალი სპეციფიკური ვალდებულებების შემოღება სპეციალური რეზოლუციებით – დირექტორების მიერ კომპანიების მიზნებზე არაორიენტირებული გადაწყვეტილებების პრევენციას უზრუნველყოფდა.

სამწუხაროდ, კრიტიკა ამ მექანიზმების ქმედითობასთან დაკავშირებით “ოპტიმალური ანაზღაურების ჰიპოთეზის” დაცვის უზრუნველყოფისთვის, მიჩქმალულ იქნა.

პირველ რიგში, ანაზღაურების კომიტეტი იშვიათად იყო მართლაც “დამოუკიდებელი”, რადგან არააღმასრულებელი დირექტორები ყოველთვის ცდილობდნენ, აღმასრულებელ საბჭოსთან კარგი ურთიერთობა ჰქონოდათ.

მეორე, რეპუტაციის შელახვის საფრთხე უმეტესწილად არ არსებობდა, რადგან მსხვილი საჯარო კომპანიები ერთმანეთს ეჯიბრებოდნენ იმაში, ვინ უფრო გულუხვად გადაუხდიდა ღირებულ სპეციალისტებს.

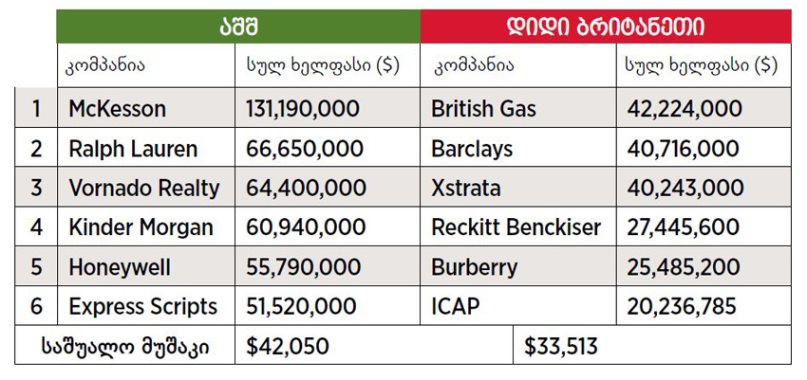

მესამე, უმეტეს იურისდიქციებში აქციონერების როლი საკმაოდ ლიმიტირებულად იყო მიჩნეული, რადგან საბჭოებს ძალზე გრძელვადიანი კომერციული გადავადება ჰქონდათ მინიჭებული სასამართლოების მიერ საქმეების მოსაგვარებლად. თვითრეგულაციაზე დამყარებული “ოპტიმალური საკონტრაქტო ჰიპოთეზის” მარცხი ყველაზე ნათლად ფინანსური კრიზისის დროს გამოაშკარავდა. შემოსავლების კვლევის სამსახურმა – კვლევითმა ჯგუფმა, რომელიც დასაქმების შესახებ მონაცემებზე სპეციალიზდება – განაცხადა, რომ FTSE-100 ინდექსის კომპანიების დირექტორებმა, თავიანთი საკუთარი თანამშრომლების მიერ გამომუშავებულ თანხასთან შედარებით, 120-ჯერ მეტი იშოვეს. იმ დროს, როდესაც FTSE-100-ის მუშაკების საშუალო წლიური ხელფასი დაახლოებით $42,500-ს შეადგენს, საშუალო დირექტორს დაახლოებით $5,1 მილიონს უხდიან. უმაღლესი ხელმძღვანელობის ანაზღაურება დიდ ბრიტანეთში, 2013-2014 წლებში, 21%-ით გაიზარდა, იმ დროს, როდესაც საშუალო ხელფასმა ინფლაციის ინდექსის შენარჩუნება ვერ შეძლო. აქციონერების ქონების კიდევ ერთი უზარმაზარი დანაკარგი გამოწვეული იყო ე.წ. “ოქროს ხელის ჩამორთმევით” (სამსახურიდან დათხოვნა დიდი კომპენსაციებით), რომელიც პრაქტიკულად დირექტორების დაჯილდოებაა მარცხისთვის. დათხოვნის კომპენსაციის მოცულობები გაცილებით აღემატება მათ მიერ შეტანილი წვლილის დონეს.

Tesco-ს მთავარმა აღმასრულებელმა დირექტორმა მიზნობრივი მაჩვენებლების შეუსრულებლობის შემდეგ თავისი ბონუსი საჯაროდ დაგმო, მაგრამ თანამდებობიდან გათავისუფლების შემდეგ £1.7 მილიონი მიიღო, სხვა შეღავათების გამოკლებით.

როდესაც Barclays-ი LIBOR-ის მაჩვენებლის მანიპულირებისთვის $450 მილიონით დააჯარიმეს, მთავარმა აღმასრულებელმა დირექტორმა, ბობ დაიმონდმა, იძულებითი გადადგომის პირობებში დათხოვნის კომპენსაცია $30-50 მილიონის ოდენობით მაინც მიიღო.

ტოპ 6 ყველაზე მაღალანაზღაურებადი CEO (მთავარი აღმასრულებელი დირექტორი) დიდ ბრიტანეთში და აშშ-ში 2012 წელს

მიმდინარე ნორმატიულ-სამართლებრივი ბაზა

დიდი ბრიტანეთი, აშშ და ევროპა კორპორაციული მართვის რეფორმების აუცილებლობის მნიშვნელობას ხაზს უსვამდნენ, მაგრამ, ჯერჯერობით მხოლოდ დიდმა ბრიტანეთმა მისცა დასაწყისი ყველაზე ამბიციურ შეთავაზებებს იქ დარეგისტრირებული საჯარო კომპანიებისთვის. ევროპული კომისიის, აშშ- ის ფინანსთა სამინისტროსა და ფინანსური მეთვალყურეობის სამმართველოს მიერ გამოქვეყნებულ ანგარიშებში მნიშვნელოვანწილად დაგმობილი იყო “ოპტიმალური საკონტრაქტო ჰიპოთეზის” ეფექტიანობა და მოყვანილი იყო მოსაზრებები ახალი მოდელის – “სამენეჯერო უფლებამოსილების მიდგომის” სასარგებლოდ. ამ თეორიის მიხედვით, დირექტორები რენტების (პირადი სარგებელი) ამოღებას ეცდებიან, რამდენადაც ეს შესაძლებელი იქნება და ეცდებიან, ეს პროცესი, დიფერენცირებული ანაზღაურების, არასავალდებულო ბონუსებისა და საპენსიო გეგმების მეშვეობით შენიღბონ.

ახალი მოდელი დათხოვნის კომპენსაციების შემცირებისკენაა მიმართული, მოითხოვს რა აქციონერებისგან ხელმოწერას ერთ წელზე მეტი ხანგრძლივობის ყველა კონტრაქტზე და ასევე თანამდებობიდან გათავისუფლების საკომპენსაციო პაკეტების დამტკიცებას.

საჯარო კომპანიები ახლა ვალდებული არიან, გამოაქვეყნონ ანაზღაურების ყოველწლიური პოლიტიკა, რომელიც ხელფასებისა და ბონუსების განაწილების მეთოდს განსაზღვრავს. ეს ანგარიშები მნიშვნელოვან დეტალს შეიცავს – ეს გახლავთ საერთო ციფრი ცხრილის ფორმაში, რომელიც წარმოადგენს მაქსიმალურ საერთო ანაზღაურებას ყველა დიფერენცირებული ანაზღაურებით. ფორმა, რომელიც დირექტორების ანაზღაურებას სხვა თანამშრომლებისას შეადარებს, ასევე გამოარკვევს თითოეული დირექტორის საპროცენტო განაკვეთს კომპანიაში, ანაზღაურების პროცენტულ ცვლილებას თანამშრომლების საშუალო ანაზღაურების პროცენტულ ცვლილებასთან შედარებით და შეისწავლის დეტალურ მიზეზებს, თუ რატომ უხდიან დირექტორებს შესაბამის თანხებს. ეს მიდგომა საერთო ანაზღაურების პაკეტების დამალვას მნიშვნელოვნად ართულებს.

აქციონერებმა ხმათა უმრავლესობით უნდა დაამტკიცონ ანაზღაურების პოლიტიკაში ნებისმიერი ცვლილება, რომელიც ეხება ბონუსს, პენსიას, ფიქსირებულ ხელფასსა და სხვა საკომპენსაციო გადასახადებს. აქციონერების დამტკიცების გარეშე განხორციელებული ნებისმიერი გადახდის შემთხვევაში ანაზღაურების კომიტეტს პასუხისმგებლობა დაეკისრება. ევროკავშირმა აქციონერებს ერთპიროვნულად არ მიანიჭა სავალდებულო გადაწყვეტილების უფლება ანაზღაურებასთან დაკავშირებით, ხოლო აშშ- ში მხოლოდ ცოტა ხნის წინ წარმოადგინეს სათათბირო ხმა (რომელიც დირექტორებს აქციონერის ხმის უარყოფის შესაძლებლობას ანიჭებს).

რეფორმების ეფექტები და მოახლოებული გლობალური რეგულირება?

ამჟამად საკმარისი მონაცემები არ არსებობს იმის დასადგენად, რეფორმები წარმატებული იყო თუ არა. ახალი რეგულაცია 3-წლიან გარდამავალ პერიოდს ითვალისწინებს (2015 წლის ბოლომდე, სანამ ცვლილებები სრულად შევა ძალაში) მაგრამ ბევრმა კომპანიამ უკვე დაიწყო უფრო წინდახედული ანაზღაურების სტრატეგიების დანერგვა და აქციონერებმა რიგ ანაზღაურების პაკეტს უკვე ვეტო დაადეს. თავდაპირველი კვლევა აჩვენებს, რომ 2014 წელს კომპანიების მიერ ანაზღაურების სტრატეგიების პირველადი შეთავაზებების დაახლოებით 10% უარყოფილ იქნა აქციონერთა საერთო წლიური კრებების მიერ.

არსებულმა ლიმიტირებულმა კვლევებმა, “ოპტიმალური ანაზღაურების ჰიპოთეზის” მიერ წარმოქმნილ პრობლემებს მთელ რიგ ქვეყანაში კიდევ ერთხელ გაუსვა ხაზი და იმის ალბათობა, რომ მსოფლიოს სახელმწიფოები თავიანთი ხელმძღვანელების ანაზღაურების სამენეჯერო უფლებამოსილების მიდგომის ათვისებას დაიწყებენ, საკმაოდ მაღალია.

ევროპის ქვეყნებმა – შვეიცარიამ, ნიდერლანდებმა და საფრანგეთმა დანერგეს აქციონერების სავალდებულო გადაწყვეტილების უფლება ანაზღაურებასთან დაკავშირებით და აქციონერებს ანაზღაურების პაკეტებზე ვეტოს დადების საშუალება მისცეს. ნორვეგიასა და შვედეთში არსებობს მოსაზრება, რომ თანამშრომლებსაც მიენიჭოთ ასეთი უფლება.

აღმოსავლეთ ევროპის განვითარებად ქვეყნებში, საჯარო კომპანიების ხელმძღვანელების ანაზღაურებასთან დაკავშირებით ნეგატიური საზოგადოებრივი აზრი ჯერჯერობით არ შეინიშნება, ამიტომ ფინანსური დარეგულირების ეკვივალენტურ ეფექტზე მოთხოვნა არ არის. თუმცა არსებობს კითხვები იმასთან დაკავშირებით, არიან თუ არა ასეთი ქვეყნები კარგად მომზადებული იმ დროისთვის, როდესაც ეს პრობლემები თავს იჩენს.

საქართველოს ბანკი და TBC ბანკი, რომლებიც ამჟამად ლონდონის საფონდო ბირჟაზე არიან რეგისტრირებულები, ამგვარ რეგულირებას უკვე ექვემდებარებიან და ამიტომ ვალდებულნი არიან, თავიანთ აქციონერებს (იმათაც კი, ვინც არ არის ბრიტანელი) ხმის მიცემის საშუალება მისცენ ხელმძღვანელების წლიური ანაზღაურების პოლიტიკასთან დაკავშირებით. საინტერესო იქნება, მიბაძავენ თუ არა ამ მაგალითს სხვა კომპანიები თვითრეგულირების ეპოქაში, თუ საბოლოოდ მთავრობა დაიწყებს უფრო მკაცრი ნორმატიულ- სამართლებრივი რეფორმების დანერგვას, რომლებიც შეიძლება აუცილებელი იყოს ევროკავშირის კორპორაციული მართვის მექანიზმებთან ინტეგრირებისათვის.