ავტორი: ირაკლი დანელია საქართველოში MAERSK GEORGIA / A.P. MOLLER-MAERSK-ის კომერციული წარმომადგენელია.

შავი ზღვის რეგიონის საკონტეინერო ბაზარი გლობალური ბაზრის მხოლოდ 12,5%-ს შეადგენს, მაშინ როცა, მაგალითად, ჩრდილოეთის ზღვის რეგიონის წილი 17%-ია. თუმცა შავი ზღვის რეგიონი მისი გეოგრაფიული მდებარეობით, რესურსებითა და პოტენციალით სტრატეგიულად უმნიშვნელოვანეს არეალს წარმოადგენს. აღნიშნული რეგიონის საკონტეინერო პორტების სისტემა მსოფლიოში ერთ-ერთ სწრაფად განვითარებად ბაზრად იქცა მას მერე, რაც 2012 წელს 9%-იანი ზრდა დაფიქსირდა და თუ ჯამურად შევხედავთ 2000-2011 წლების ტრენდს, შეგვიძლია ვთქვათ, რომ რეგიონში გადამუშავებული საკონტეინერო ტვირთების საერთო მოცულობამ ათი წლის განმავლობაში 20%-იან ზრდას მიაღწია, მაშინ როცა ანალოგიურ პერიოდში მსოფლიო საკონტეინერო ბაზრის ზრდა 9%-იან ნიშნულს ვერ აცდა გლობალური ეკონომიკური და ფინანსური კრიზისების შედეგად. აღსანიშნავია ასევე სამხრეთ აზიისა და აფრიკის რეგიონების 11%-იანი ზრდა, აქვე ხაზგასასმელია ის ფაქტიც, რომ ყველაზე მცირე ზრდის დონე (5%) ისეთ მნიშვნელოვან სავაჭრო რეგიონში დაფიქსირდა, როგორიცაა დასავლეთი ევროპა, სადაც წარმოდგენილია მსოფლიოში უმსხვილესი, მაღალგამტარუნარიანი პორტები – როტერდამი, ანტვერპენი და ჰამბურგი.

შავი ზღვის პორტებმა უკანასკნელი 25 წლის განმავლობაში მნიშვნელოვანი ეკონომიკური და ინსტიტუციური ცვლილებები განიცადა. გლობალიზაციის პროცესმა, სტრუქტურულმა ცვლილებებმა საერთაშორისო ლოგისტიკისა და ტრანსპორტის სექტორში და არაკონკურენტულმა გარემომ თავად რეგიონის პორტებს შორის მნიშვნელოვნად შეაფერხა საზღვაო ეკონომიკის მეტად სწრაფი ტემპებით ზრდის შესაძლებლობა.

შავი ზღვის რეგიონის წევრ სახელმწიფოთა (საქართველო, უკრაინა, რუმინეთი, ბულგარეთი და რუსეთი) საკონტეინერო ტერმინალების მიერ გადამუშავებული როგორც სავსე, ისე ცარიელი კონტეინერების რაოდენობამ 2018 წლის პირველ სამ კვარტალში შეადგინა 2 150 289 TEU, სადაც სავსე კონტეინერების მოცულობამ 1 602 300 TEU-ს მიაღწია. აღნიშნული პერიოდისთვის ჯამურმა ზრდამ ხუთივე ქვეყნის მასშტაბით 10,21% შეადგინა წინა ანალოგიურ პერიოდთან შედარებით.

2018 წლის მონაცემებით, რეგიონის ყველა წევრი ქვეყნის საკონტეინერო ბაზარზე დაფიქსირდა ზრდა, კერძოდ, ყველაზე მაღალი ზრდის მაჩვენებელი ჰქონდა უკრაინას – 18,31%, მას მოსდევს საქართველო 11,7%-ითა და რუსეთი 8,04%-ით. 2018 წლის პირველი ცხრა თვის მონაცემებით კონტეინერების საერთო მოცულობის 56,7% იმპორტზე მოდიოდა, 43,3% კი ექსპორტზე, ერთობლიობაში კონტეინერების ჯამური რაოდენობის 25,5% განაწილდა ცარიელ კონტეინერებზე.

2018 წლის სამი კვარტალის საიმპორტო მოცულობა 2017 წლის ანოლოგიური პერიოდის მონაცემთან შედარებით 15,3%-ით გაიზარდა და ამ ზრდაში უდიდესი წილი უკრაინასა (22,5%) და რუმინეთს (19,7%) უკავია. საქართველოსა და ბულგარეთში აღნიშნული მიმართულებით დაფიქსირდა 17,9% და 7,8%-იანი ზრდა. რეგიონიდან ექსპორტირებული კონტეინერების მოცულობა იმპორტთან შედარებით უმნიშვნელოდ, მაგრამ მაინც 4,6%-ით გაიზარდა -მოწინავე პოზიციებზე კვლავ უკრაინა და მასთან ერთად რუსეთი რჩება 14,0% და 10,3%-ით. რეგიონის მასშტაბით ყველა ქვეყანაში დაფიქსირდა მეტ-ნაკლები ზრდა, გარდა საქართველოსი და რუმინეთისა, სადაც პირიქით, შემცირებას ჰქონდა ადგილი 16,6% და 6,2%-ით. ზემოაღნიშნულიდან გამომდინარე, რეგიონის ქვეყნებმა მთლიანი ბრუნვის მიხედვით შემდეგი ზრდა დააფიქსირეს: უკრაინა – 30,4%; რუსეთი (ნოვოროსიისკი) – 26,2%; რუმინეთი – 22,9%; საქართველო – 11,89% და ბულგარეთი – 8,7%.

ტოპ ხუთი საკონტეინერო ტერმინალი რეგიონში 2018 წლის პირველი სამი კვარტალის ჯამური მონაცემებით უცვლელი დარჩა წინა წლის შესაბამისად: DPW (კონსტანტა, რუმინეთი), APMT Poti (საქართველო), NUTEP (ნოვოროსიისკი, რუსეთი), CTO (ოდესა, უკრაინა) და BKP (ოდესა, უკრაინა). ამ უკანასკნელმა პირველად ბოლო ხუთი წლის განმავლობაში გადაინაცვლა მე-5 ადგილზე, NLE-მ (ნოვოროსიისკი, რუსეთი) კი მე-6 ადგილი დაიკავა. ზოგადად, ყველა ზემოაღნიშნულმა საკონტეინერო ტერმინალმა დააფიქსირა ზრდა წინა ანალოგიურ პერიოდთან შედარებით.

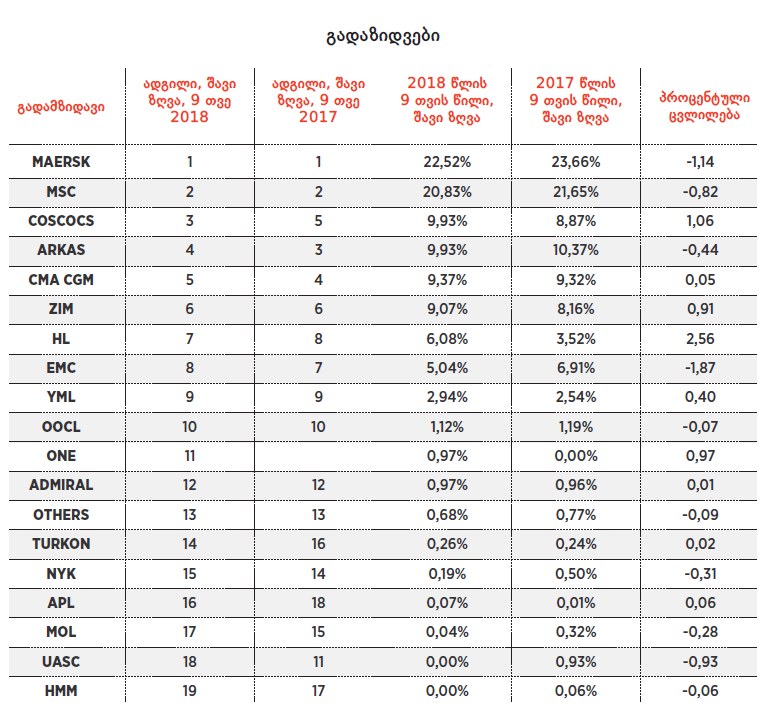

შავი ზღვის რეგიონის ლიდერ საზღვაო ხაზად ტრადიციულად რჩება MAERSK-ი, მას მოსდევს MSC, ხოლო მესამე ადგილი ნაცვლად ARKAS-ისა და CMA CGM-ისა, დაიკავა COSCO-მ, თუმცა აღსანიშნავია, რომ განსხვავებამ COSCO-სა და ARKAS-ს შორის სულ რაღაც 4 TEU შეადგინა. ჯამურად აღნიშნული საზღვაო ხაზების მიერ კონტროლირდება შავი ზღვის საკონტეინერო ბაზრის 72%. MAERSK-ისა და MSC-ის ჯამური საბაზრო წილი 2017 წელს შეადგენდა 45,3%-ს, მაგრამ 2018 წლის პირველი ცხრა თვის მონაცემებით ეს წილი შემცირდა 2%-ით და შეადგინა 43,3%.

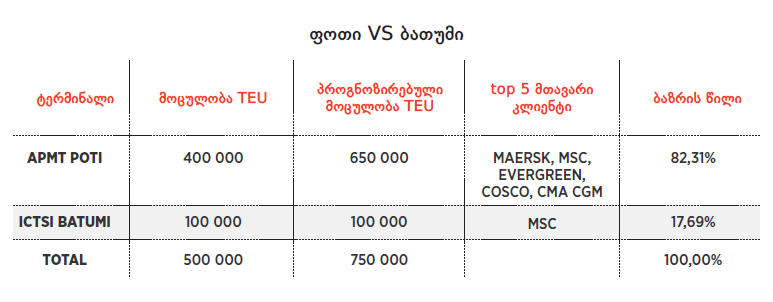

ქართული საკონტეინერო ბაზარი რეგიონში წარმოდგენილია ფოთისა და ბათუმის პორტებით, ხოლო მათგან უმსხვილეს მოთამაშეს წარმოადგენს ფოთის პორტი, რომელიც „ეი-პი-ემ ტერმინალსის“ საკუთრებაშია, 15 ნავმისადგომი გააჩნია 8,5 მეტრის სიღრმითა და 250-მეტრიანი საკონტეინერო ტერმინალით, რომლის წლიური გამტარუნარიანობა ამჟამად 400 000 TEU-ს შეადგენს, აღნიშნულ პორტში ოპერირებს ყველა წამყვანი საზღვაო კორპორაცია, რომელიც შავ ზღვაშია წარმოდგენილი. ფოთის საზღვაო პორტის შემავსებელ საზღვაო საპორტო ინფრასტრუქტურად საკონტეინერო გადაზიდვებში შავ ზღვაზე გამოყენებულია ბათუმის ნავსადგური, რომლის მაქსიმალური გამტარუნარიანობა ოთხჯერ ჩამორჩება წინამორბედისას და შეადგენს 100 000 TEU-ს წელიწადში, ამდენად ამ უკანასკნელში ოპერირებს მხოლოდ ერთი საკონტეინერო ხაზი. ჯამურად, 2018 წლის პირველი სამი კვარტალის მონაცემებით, საქართველოს უკავია შავი ზღვის საკონტეინერო ბაზრის 14%-მდე წილი.

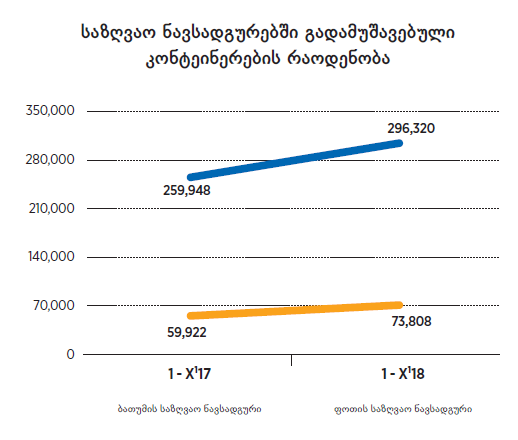

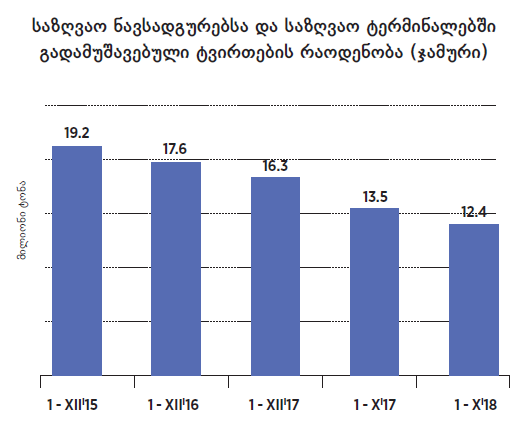

თუკი გავაანალიზებთ საზღვაო ნავსადგურებსა და საზღვაო ტერმინალებში გადამუშავებული ტვირთების ჯამური მოცულობების ტრენდს ტონებში უკანასკნელი ხუთი წლის განმავლობაში, ვნახავთ, რომ კლებადი ხასიათით გამოირჩევა. 2015 წლიდან 2018 წლის ჩათვლით საშუალოდ ყოველწლიურად 1%-იანი შემცირება ფიქსირდება. თუმცა, თუკი შევხედავთ ტვირთზიდვის რაოდენობას საკონტეინერო ერთეულში ფოთისა და ბათუმის ნავსადგურების მაგალითზე, დავინახავთ, რომ ფოთის პორტის შემთხვევაში 2017 წლის პირველი ათი თვის მონაცემი 259,948 TEU გაიზარდა 296,320 ერთეულამდე 2018 წლის ანალოგიური პერიოდისთვის. ასევე ბათუმის პორტში 2017 წლის პირველი ათი თვის ჯამური მონაცემით სულ გადამუშავებულ იქნა 59,922 TEU და ეს მოცულობა მომდევნო წლის ანალოგიურ პერიოდში 13,886 ერთეულით გაიზარდა.

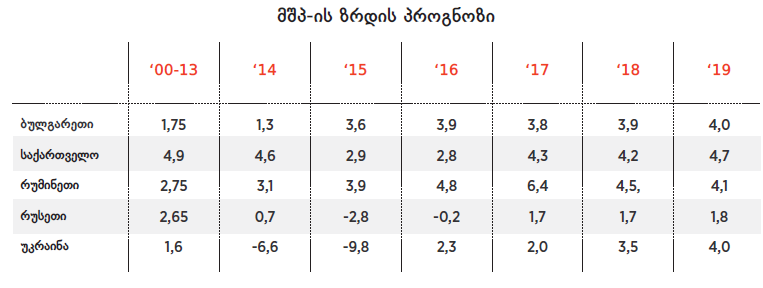

საქართველოს სატრანზიტო ფუნქციიდან გამომდინარე, ქვეყანაზე გამავალი ტვირთბრუნვის საერთო მოცულობის ცვლილება დამოკიდებულია როგორც თავად ქვეყნის შიგნით მაკროეკონომიკური განვითარების დონეზე, კერძოდ კი მშპ-ის ზრდის ტემპზე, ისე ტრანზიტული ტვირთების შემთხვევაში მეზობელი სახელმწიფოების სავაჭრო ბრუნვის ინტენსივობაზე. მიუხედავად ამგვარი მნიშვნელობის უგულებელყოფის შეუძლებლობისა, საკონტეინერო ტვირთზიდვის მოცულობის პროგნოზირებისას მნიშვნელოვანია, გაანალიზებულ იქნას უპირველესად შავი ზღვის რეგიონის წევრი ქვეყნის ეკონომიკური ზრდის რეალური შესაძლებლობები, რადგან ქვეყნის მშპ-ის ზრდა პირდაპირ კორელაციაშია ტვირთზიდვების ზრდასა და შემცირებასთან. მსოფლიო ბანკის მიერ შემოთავაზებული პროგნოზის მიხედვით, საქართველოში მშპ-ის ზრდა 2019 წელს ნავარაუდებია 4,7%-იანი ნიშნულით, რაც გასული წლის დონეს 0,5%-ით აღემატება. ანალოგიური პროცენტული მაჩვენებლით ზრდაა ნავარაუდები უკრაინაშიც, თუმცა ამ შემთხვევაში დადგენილი დონე 4,0%-ს არ აღემატება. ეკონომიკური ზრდაა ნავარაუდები ბულგარეთსა და რუსეთის ფედერაციაში, თუმცა უმნიშვნელოდ – 0,1%. ერთადერთი ქვეყანა რეგიონში, რომლის მშპ-ის ზრდის პროგნოზი პესიმისტურია 2019 წლისთვის, არის რუმინეთი, სადაც ნავარაუდებია 2018 წლის დონის შემცირება 0,4%-ით. 2019 წლისათვის შავი ზღვის რეგიონში მსოფლიო ბანკის პროგნოზის მიხედვით მშპ-ის ზრდის ყველაზე მაღალ ნიშნულს – 4,7%-ს საქართველო მიაღწევს, რაც ლოგიკურად უნდა აისახოს ტვირთბრუნვის საერთო მოცულობის პოზიტიურ ცვლილებაზე.

საქართველოს სასაქონლო ბრუნვის უმეტესობა მიმართულია შორეული აღმოსავლეთისა და სამხრეთ-აღმოსავლეთ აზიის რეგიონზე და შეადგენს საერთო ტვირთზიდვის 32%-ს. ხმელთაშუა ზღვის რეგიონზე მოდის 20%, ჩრდილოეთ და სამხრეთ ამერიკაზე ნაწილდება ტვირთბრუნვის საერთო მოცულობის 16%, არაბეთის ყურისა და წითელი ზღვის რეგიონზე -11%, ევროპაზე – 10%, ხოლო ინდოეთის სუბკონტინენტზე – 9%.

შავი ზღვის საკონტეინერო ბაზარზე საქართველოს პოზიციონირება შესაძლოა უფრო მეტად გაძლიერდეს იმ შემთხვევაში, თუკი ამ საკითხში იქნება სახელმწიფო სტრუქტურებსა და კერძო სექტორს შორის კოორდინირებული მუშაობა შემდეგი საკითხების მიმართულებით: პირდაპირი უცხოური ინვესტიციების მოზიდვა ქვეყნის სატრანსპორტო-ლოგისტიკური სექტორის ინფრასტრუქტურულ პროექტებში; პრივატიზაციის პროცესის კომპლექსური მიდგომით წარმართვა ცენტრალურ და რეგიონულ დონეზე; შავი ზღვის რეგიონის წევრ სახელმწიფოებთან ორმხრივი და მრავალმხრივი სავაჭრო-ტექნიკური შეთანხმებების გაფორმება და რეგიონულ დონეზე ტვირთზიდვის საერთო სატარიფო პოლიტიკისა და ადმინისტრაციული რეგულაციების ფორმირება და მისი ეფექტიანი აღსრულების მექანიზმების შემუშავება.