“სამი რამ იყო მიზეზი, რის გამოც მოხდა გაღარიბება მოსახლეობის. ერთ-ერთი და მთავარი გახლდათ სწორედ ეს, რომ ისინი იღებდნენ კრედიტებს”. – ბიძინა ივანიშვილი.

საქართველოს ექსპრემიერ-მინისტრმა, ბიძინა ივანიშვილმა, საპრეზიდენტო არჩევნების პირველ ტურამდე მოსახლეობის გაღარიბების მთავარ მიზეზად სესხები და ჭარბვალიანობა დაასახელა. არჩევნების მეორე ტურამდე კი ბიძინა ივანიშვილის “ფონდმა ქართუმ”, მთელი საქართველოს მასშტაბით, 2000 ლარამდე ვადაგადაცილებული სესხების პორტფელის შეძენა დააანონსა. მთავრობის განცხადებით, ეს ნაბიჯი ჭარბვალიანობის შემცირებისთვის გადაიდგა.

2019 წლიდან საქართველოს საფინანსო ბაზარზე ახალი რეგულაციებია დაგეგმილი. კერძოდ კი ფიზიკური პირების დაკრედიტების წესის ცვლილება მკვეთრ ჩარჩოებში მოაქცევს საფინანსო სექტორს, რის შედეგადაც მნიშვნელოვნად შეიცვლება ის პროცედურები, რომლებითაც დაკრედიტება ხდება. გადახდისუნარიანობის სიღრმისეული ანალიზის გარეშე სესხების გაცემა შეჩერდება.

დაგეგმილი ცვლილება ქვეყანაში ჭარბვალიანობის შემცირებას ისახავს მიზნად. სწორედ ასეთ სესხებს მიაწერს მმართველი პარტიის თავმჯდომარე მოსახლეობის გაღარიბებას. თუმცა ჩნდება კითხვა, სესხის აღებამდე იყო მოქალაქე ღარიბი, თუ ის სესხმა აქცია ასეთად? რომელია პირველადი – სესხი თუ სიღარიბე?

ერთიანი მეთოდოლოგია, რომლითაც ჭარბვალიანობის შეფასებაა შესაძლებელი, არ არსებობს. მნიშვნელოვანი კრიტერიუმი, რაც მისი მასშტაბის შესახებ შეგვიქმნის წარმოდგენას, არის საბანკო სექტორში უმოქმედო სესხების წილი. ამ კრიტერიუმის მიხედვით, საქართველოს ევროპისა და რეგიონის ქვეყნებს შორის ერთ-ერთი დაბალი მაჩვენებელი აქვს, რაც IMF-ის მონაცემებით მთლიანი საბანკო სესხების 2.7%-ს შეადგენს. შედარებისთვის არაერთ ევროპულ ქვეყანას ამაზე რამდენჯერმე დიდი ვადაგადაცილება აქვს (დანია – 4.2%, ირლანდია – 9%, იტალია – 9.8%, რუსეთი – 10%, პორტუგალია – 11%).

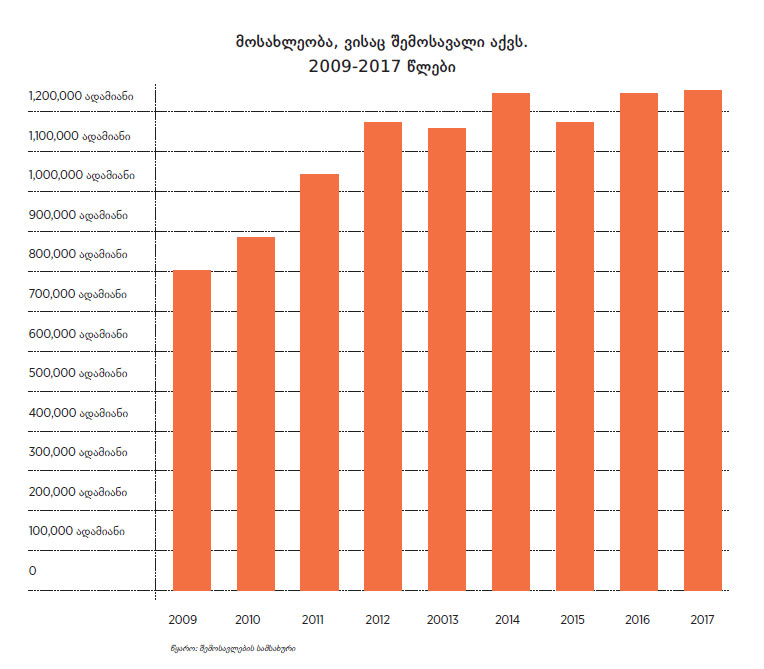

საქართველოს ეროვნული ბანკის 2017 წლის ანგარიშის მიხედვით, საფინანსო სისტემიდან ერთმა მილიონმა ადამიანმა ისე აიღო სესხი, რომ მათ სახელზე ოფიციალურად არც ერთი თეთრის შემოსავალი არ აღინიშნებოდა.

ამავე ანგარიშში მითითებულია, რომ ვადაგადაცილების მაჩვენებელი ყველაზე მაღალი მიკროსესხების პორტფელშია. სებ-ის კალკულაციით, 400 ლარამდე მოცულობით გაცემულ სესხებში 45% ვადაგადაცილებული იყო.

200 ლარი ორი თვის ვადით, წლიურ 43%-ად, 250 ლარი სამი თვის ვადით წლიურ 46%-ად – ეს არის ის ტიპური მიკროსესხები, რომლებსაც დღეს ქართული საფინანსო სექტორი გასცემს.

ოფიციალური მონაცემებით, სესხების ვადაგადაცილების მაჩვენებელი ყველაზე მაღალია იმ ტიპის კრედიტებში, რომლებსაც უმეტესწილად ყველაზე დაბალშემოსავლიანი მოქალაქეები იღებენ.

ეროვნული ბანკის მონაცემებით, ფიზიკური პირებისთვის გაცემული სესხის მოცულობის მიხედვით ვადაგადაცილების მაჩვენებლები ასეთია:

მთავრობის პასუხი ყველაზე მცირე ზომის – 400 ლარამდე მოცულობის სესხებში არსებულ მაღალ ვადაგადაცილებაზე არის ის, რომ მსესხებლის შემოსავლებისა და ქონების დეტალური გადამოწმების გარეშე, პრაქტიკულად აიკრძალოს თანხის გაცემა. ამავდროულად, დადგინდეს მაქსიმალური ჭერი, რაც კონკრეტული შემოსავლის მქონე ადამიანმა ვალის მომსახურებისთვის ყოველთვიურად შეიძლება გადაიხადოს.

არსებობს რეალური ალბათობა, რომ ამ ნაბიჯმა მოსახლეობის საკმაოდ ფართო ფენას ლეგალურ სასესხო ბაზართან წვდომა შეუმციროს. რთულია წინასწარ პროგნოზირება, გააუმჯობესებს თუ არა ეს გადაწყვეტილება მოსახლეობის იმ ნაწილის მდგომარეობას, რომელიც არასახარბიელო სოციალური ფონიდან გამომდინარე, ფინანსური რესურსების დეფიციტს გამუდმებით განიცდის.

ფინანსთა სამინისტროს შემოსავლების სამსახურის მონაცემებით, 2017 წლის განმავლობაში საქართველოს 230,000-მა მოქალაქემ ოფიციალური სახელფასო შემოსავლის სახით წელიწადში 1200 ლარზე ნაკლები თანხა აიღო. ეს, ერთ თვეზე კალკულაციით, თვეში 100 ლარზე ნაკლებია. მთლიანობაში 537,000-ს აღემატება მათი რაოდენობა, ვისი დეკლარირებული შემოსავალიც თვეში 400 ლარზე ნაკლებია.

მოსახლეობის ამ ნაწილისთვის თვიდან თვემდე, საკუთარი თავისა და ოჯახის რჩენა რთულ ამოცანას წარმოადგენს. მას შემდეგ, რაც საქართველოს ეროვნული ბანკი კომერციულ ბანკებსა და მთელ საფინანსო სექტორს თამაშის ახალ წესებს დაუდგენს, არსებობს ალბათობა, რომ მოსახლეობის ამ ნაწილს გადაეკეტოს წვდომა იმასთან, რაც მათ სეზონურ და მცირე შემოსავალს გარკვეულწილად აბალანსებდა.

თავად ამ ვალების ზომაც იმას მიანიშნებს, რომ ეს თანხა უფრო მეტად მოკლევადიანი ლიკვიდობის პრობლემის დაფარვისთვის გამოიყენება. 200 ლარი 3 თვის ვადით ან 350 ლარი 6 თვის ვადით არის კრედიტის ის მოცულობა, რაც ათასობით ადამიანს მოულოდნელი ან გადაუდებელი ხარჯების დასაფარავად ესაჭიროება და ეს დანაზოგიც არ გააჩნია.

ეკონომიკაში არაფორმალური სექტორის წილი ყველაზე მაღალი საქართველოს რეგიონებშია, აქ თითქმის ერთ მილიონამდე მოქალაქე სოფლის მეურნეობაშია თვითდასაქმებული. არამდგრადი შემოსავლების გამო, ნაღდი ფულის დეფიციტი მათთვის უფრო მწვავედ დგას.

იმის გამო, რომ ამ ადამიანებს მნიშვნელოვანი სტაბილური შემოსავალი არ გააჩნიათ, მათ სახელზე გაცემული სესხები შედარებით რისკიანია, რის გამოც ამ კრედიტების საპროცენტო განაკვეთი მაღალია.

მაღალი რისკი ერთ-ერთი მიზეზია, რის გამოც საკრედიტო ბაზრის ამ ნაწილში ვადაგადაცილების პროცენტულად მაღალი მაჩვენებელია. ამ ადამიანებმა საკუთარი შემოსავლების სიმცირის ან სხვა ბარიერების გამო, აღებული ვალების მომსახურება ვერ შეძლეს, ან რაც კიდევ უფრო მძიმეა, არსებული ვალების მომსახურებისთვის ახალი ვალების სპირალში ჩაერთვნენ, შედეგად მათი ეკონომიკური მდგომარეობა გაუარესდა.

არსებული ვადაგადაცილება სხვა მხრივაც პრობლემას წარმოადგენს: იმის გამო, რომ ვალების ავტომატური აღსრულება არ მოხდეს, ასობით ადამიანი ფორმალურ სექტორში დასაქმებას თავს არიდებს.

ვალებით თუ ვალების გარეშე, ფაქტია, რომ საქართველოს მოსახლეობის მნიშვნელოვანი ნაწილი ღარიბია. ჭარბვალიანობის პრობლემა ამ სიღარიბის მხოლოდ ერთ-ერთი ნაწილია.

ისმის კითხვა – დღევანდელ ქართულ რეალობაში არსებულ საჯარო დისკუსიაში, არის თუ არა “ჭარბვალიანობის” ცნება ახლებურად შეფუთული სიღარიბე და რა შედეგის მოტანა შეუძლია არა სიღარიბესთან, არამედ “ჭარბვალიანობასთან” ბრძოლას?

თუ ჭარბვალიანობა სიღარიბის შედეგია, ბუნდოვანია, რას მოიტანს არა მიზეზთან, არამედ მის შედეგთან ბრძოლა. ან რა მოჰყვება იმას, რომ მოსახლეობის ყველაზე დაბალშემოსავლიანი ნაწილი ახალი რეგულაციების შედეგად, ერთ დღეს აღმოაჩენს, რომ სესხის აღება აღარ შეუძლია?

ხელისუფლებისთვის პოლიტიკურად ხელსაყრელია საკითხის ამგვარად დასმა, რომ იმ ნაბიჯების მეშვეობით, რის გადადგმასაც თავად გეგმავენ, ხალხი არ აიღებს ისეთ სესხებს, რომელთა მეშვეობითაც ისინი “თავს დაიღუპავენ”. თუმცა, ამ რეგულაციის ზუსტი სოციალურ-ეკონომიკური ეფექტი არ არის წარმოდგენილი.

ეროვნული ბანკი აღიარებს, რომ ამ საბანკო რეგულაციას მოკლევადიან პერიოდში ეკონომიკაზე უარყოფითი გავლენა ექნება. აქვე სებ-ი აღნიშნავს, რომ გრძელვადიან პერსპექტივაში მისი შედეგი პოზიტიურია.

საფინანსო სექტორის სიჯანსაღის შეფასების მთავარი კრეიტერიუმით, ვადაგადაცილებული სესხების სიმცირით საქართველო ევროპის მასშტაბით ერთ-ერთი მოწინავეთაგანია.

ბაზრის სიჯანსაღეზე კიდევ ერთი ინდიკატორიც მეტყველებს, ეს ეგრეთ წოდებული “საპროცენტო სპრედია”. მისი დათვლისთვის ბანკების მიერ გაცემული სესხების საშუალო საპროცენტო განაკვეთს უნდა გამოვაკლოთ ბანკებში არსებული დეპოზიტების საპროცენტო სარგებელი.

განაკვეთების სპრედი აჩვენებს, რომ ბანკები მათი საოპერაციო საქმიანობიდან უფრო მეტ პროცენტს იტოვებდნენ წარსულში, ვიდრე ახლა. რაც უფრო დიდია სხვაობა სესხებისა და ანაბრების განაკვეთებს შორის, ეს ნიშნავს, რომ კომერციული ბანკი, საკუთარი მოგებისთვის, საოპერაციო საქმიანობისა თუ საკრედიტო რისკის დასაზღვევად მით უფრო მეტ ფულს იტოვებს. რაც ნაკლებია ანაბრებსა და კრედიტებს შორის სპრედი, მით მცირეა ის თანხა, რასაც ბანკი საკუთარი საოპერაციო საქმიანობისთვის იტოვებს.

საპროცენტო სპრედის ზრდა/შემცირება ასევე მიანიშნებს საბანკო სფეროს ზოგად მოლოდინზეც. თუ გაურკვევლობის მდგომარეობა მზარდია, საფინანსო სექტორში ბუფერის როლის შესასრულებლად, სპრედის მოცულობა იზრდება, რისკების შემცირებასთან ერთად კი სპრედიც მცირდება.

საქართველოს ეროვნული ბანკის მონაცემებით, 2017 წლის მეოთხე კვარტალის მდგომარეობით, სესხებსა და ანაბრებს შორის საშუალო საპროცენტო სხვაობა მხოლოდ 5.1%-ია. 2011 წელს სპრედი ამაზე მაღალი იყო და 7.2%-ს შეადგენდა. ანუ წარსულში ბანკები საოპერაციო საქმიანობისა და მოგების მისაღებად უფრო მეტ ფულს იტოვებდნენ, ვიდრე დღეს.

ეს კი მიანიშნებს იმაზე, რომ ეროვნული ბანკისგან განსხვავებით, საბანკო სექტორი ფიზიკური პირების ვადაგადაცილებულ მიკროსესხებს ფუნდამენტურ რისკად არ აღიქვამს.

ამის მიუხედავად, სახელმწიფო მხარს უჭერს იმ ცვლილების მიღებას, რაც ქვეყანაში ეკონომიკურ ზრდას შეამცირებს. კერძო ბიზნესის განცხადებით, ასეთი რეგულაცია “საფრთხეს შეუქმნის ქვეყანაში სტაბილური ბიზნესგარემოს ფორმირების პროცესს და შეამცირებს ეკონომიკურ ზრდას, რაც თანაბრად აისახება ქვეყნის თითოეულ მოქალაქეზე”.

ეკონომიკური ზრდის შენელება ახალი სამუშაო ადგილების შექმნის პროცესს შეამცირებს, რაც თავის მხრივ ქვეყანაში სიღარიბის აღმოფხვრას შეანელებს.

მეორე მხრივ, საფინანსო სექტორის მიმართ პოლიტიკოსთა კრიტიციზმი მხოლოდ ჭარბვალიანობას არ უკავშირდება. თანამდებობის პირები საპროცენტო განაკვეთების სიძვირეზეც აპელირებენ და მიუთითებენ, რომ საქართველოში ბიზნესს განვითარებაში განსაკუთრებით ძვირად ღირებული სესხები უქმნიან პრობლემებს.

თუმცა სინამდვილეში საქართველოში სესხი ბევრად იაფია, ვიდრე რეგიონის სხვა ქვეყნებში. ეს კი იმის გათვალისწინებით, რომ დღეის მდგომარეობით ქვეყანაში გამკაცრებული მონეტარული პოლიტიკის განაკვეთი მოქმედებს, რაც ლარის სესხებზე 7%-ზე დაბალი საპროცენტო განაკვეთის არსებობას თითქმის შეუძლებელს ხდის. მსოფლიო ბანკის მონაცემებით, საქართველოში ეროვნულ ვალუტაში სესხის საშუალო ღირებულება 11.5%-ია, სომხეთში – 14.4%, უკრაინაში – 16.4%, აზერბაიჯანში – 16.5%, ხოლო ბელორუსში – 9.7%.

ქვეყნის რისკი საკრედიტო რისკის ერთ-ერთი უმთავრესი ნაწილია და ის მეტწილად განსაზღვრავს კიდეც ქვეყანაში საპროცენტო განაკვეთებს. იმას, თუ როგორია რისკი, მიუკერძოებელი საერთაშორისო სარეიტინგო სააგენტოები Moody’s, Fitch-ი და S&P ობიექტურ კრიტერიუმთა ერთობლიობაზე დაყრდნობით განსაზღვრავენ. Fitch-ის შეფასების სკალით საქართველოს ქულა არის BB-, ეს ქულა, მართალია, უღარიბესი განვითარებადი ქვეყნების მაჩვენებელზე მაღალია, თუმცა ის მაინც Junk-ს, ანუ სპეკულაციურ კატეგორიას მიეკუთვნება. საკრედიტო რეიტინგის გაუმჯობესება კი სწორედ მაღალი ეკონომიკური ზრდით, ქვეყანაში პოლიტიკური სტაბილურობის დამკვიდრებითა და სიღარიბის შემცირებით არის შესაძლებელი. ამ შემთხვევაში საქართველოში განაკვეთების ღირებულებაც ევროპულ მაჩვენებლებს დაუახლოვდება.

"ვარ BMG/Forbes-ის მიმომხილველი. მაინტერესებს ეკონომიკა და ტექნოლოგიები".