რთული სათქმელია, თუ როდის შეიქმნა და რომელი იყო პირველი ცენტრალური ბანკი მსოფლიოში. სამი ძირითადი „კანდიდატი“ ამსტერდამის ვისელბანკი, შვედეთის რიქსბანკი და ინგლისის ბანკია, რომლებიც მეჩვიდმეტე საუკუნის სხვადასხვა პერიოდში დაარსდა. თუმცა ცხადია, რომ ამ დაწესებულებებს (რომელთაგან ორი – ინგლისისა და შვედეთის ბანკების შთამომავლები – დღესაც არსებობს) იმ დროს არაფერი ჰქონდათ საერთო მონეტარულ პოლიტიკასა ან საბანკო ზედამხედველობასთან და მხოლოდ ათწლეულების თუ არა, ასწლეულების მერე შეიძინეს ეს ფუნქციები. ასეა თუ ისე, დღეს, პრინციპში, მიღწეულია კონსენსუსი იმის თაობაზე, თუ რა არის ცენტრალური ბანკების ძირითადი ამოცანები – მონეტარული სტაბილურობა და ფინანსური სტაბილურობა. პირველი მოიცავს ფულის გამოშვებასა და მონეტარული პოლიტიკის განხორციელებას, მეორე კი – საგადახდო სისტემის მართვას, საბანკო ზედამხედველობასა და უკანასკნელი ინსტანციის კრედიტორის როლს. მაშ, რას ნიშნავს ეს ყველაფერი და რატომ გვჭირდება აუცილებლად ცენტრალიზაცია ამ ამოცანების წარმატებით გადასაჭრელად?

დავიწყოთ საგადახდო სისტემით. საერთაშორისო ანგარიშსწორებათა ბანკს (BIS) თუ დავესესხებით, საგადახდო სისტემა არის „მონაწილეთა შორის სახსრების ტრანსფერისთვის საჭირო ინსტრუმენტების, პროცედურებისა და წესების ერთობლიობა; სისტემა მოიცავს მონაწილეებსა და უწყებას, რომელიც მართავს მას”. საგადახდო სისტემა, მაშასადამე, არის ერთგვარი ქსელი, რომლის მონაწილეები, ერთმანეთთან დაკავშირებული არხებით, ერთდროულად როგორც გადამხდელები, ისე გადახდის მიმღებები შეიძლება იყვნენ. თითქოს არაფერი გვიშლის, წარმოვიდგინოთ არა ცენტრალიზებული ქსელი, არამედ რამდენიმე ქსელი, რომლებიც ერთმანეთთან თითო მსხვილი არხით იქნებოდა დაკავშირებული; ყველა მომხმარებელი ამა თუ იმ ქსელში გადანაწილდებოდა და მხოლოდ საჭიროების შემთხვევაში გამოიყენებდა სხვა ქსელის მომსახურებას. თუმცა აქ ერთ ცნობილ ფენომენს ვაწყდებით – ქსელური ინფრასტრუქტურის ძალიან მნიშვნელოვანი მახასიათებელია ე.წ. ქსელური გარეგანი ეფექტი – ქსელის გამოყენებისგან მიღებული სარგებლიანობა დამოკიდებულია ამავე ქსელის გამოყენებაზე სხვების მიერ – მაგალითისთვის, ფეისბუკს მხოლოდ იმიტომ ვიყენებთ, რომ ჩვენი მეგობრები იყენებენ და, ამავე მიზეზით, არავინ იყენებდა აწ გარდაცვლილ Google Plus-ს. მაგრამ იმისთვის, რომ კონკრეტული ქსელის არსებობას აზრი ჰქონდეს, უნდა დაგროვდეს მომხმარებელთა კრიტიკული მასა – ქსელი პოპულარული უნდა გახდეს. ამ დროს, თუკი აღნიშნული ქსელური ეფექტები მასშტაბურია, შესაძლოა, ბაზარზე მხოლოდ ერთი – ყველასთვის სტანდარტული – ქსელი დარჩეს, რომელიც, უბრალოდ საკუთარი არსებობით, ხელს შეუშლის სხვებს ბაზარზე შესვლაში. ამას ემატება ე.წ. მასშტაბის ეკონომიის ფენომენი – საგადახდო სისტემები ბაზრის ისეთი ნაირსახეობაა, სადაც მომსახურების ერთეულზე გაწეული ხარჯი მცირდება მომსახურების მასშტაბის ზრდასთან ერთად და, შედეგად, მსხვილი ე.წ. „ბუნებრივი“ მონოპოლისტი რჩება.

რა თქმა უნდა, ზემოაღნიშნული არ ნიშნავს ცალსახად იმას, რომ ამ მომსახურებას სახელმწიფო/საჯარო დაწესებულება უნდა სწევდეს – ბოლო-ბოლო სავსებით შესაძლებელია, ეს ფუნქცია კერძო სტრუქტურას ვანდოთ და, ფასების შესაზღუდად უბრალოდ დავწიოთ ბაზარზე შესვლის ბარიერები; მხოლოდ ეს ფაქტი აიძულებს კერძო მონოპოლისტს, ფასები დასწიოს. თუმცა აქ კიდევ ერთი მომენტი იჩენს თავს – საგადახდო მომსახურება თავისი არსით სასიცოცხლოდ მნიშვნელოვანია და არის ე.წ. essential service-ი. ჩვენ შეგვიძლია დავუშვათ, რომ მოსახლეობის გარკვეულ კატეგორიას არა აქვს წვდომა დაზღვევაზე, იურიდიულ მომსახურებაზე, თუნდაც ავიამომსახურებაზე, მაგრამ საგადახდო სისტემა ყველასთვის ხელმისაწვდომი უნდა იყოს და შესაძლოა, ამ დროს სამთავრობო ჩარევა აუცილებელი გახდეს. ამდენად, საგადახდო სისტემა ე.წ. საზოგადოებრივი საქონელიცაა, რომელსაც, თავდაცვის ან ქუჩის განათების მსგავსად, სახელმწიფო უზრუნველყოფს. ამას ემატება სისტემის მონაწილეთა მონიტორინგი, რომელიც, ინტერესთა კონფლიქტის თავიდან ასაცილებლად, ასევე სასურველია, კერძო სექტორს ავარიდოთ.

ცენტრალური ბანკების საქმიანობის არანაკლებ მნიშვნელოვანი ასპექტია საბანკო რეგულირება – როგორც პრევენციული, ისე პოსტფაქტუმ ღონისძიებები. პირველებში შედის, ძირითადად, საბანკო ზედამხედველობა და მასთან დაკავშირებული ფუნქციები, მეორეში კი ყველაზე მნიშვნელოვანია ფუნქცია, რომლის ცხადად ჩამოყალიბებამაც დაუდო სათავე თანამედროვე ცენტრალურ ბანკებს – უკანასკნელი ინსტანციის კრედიტორი.

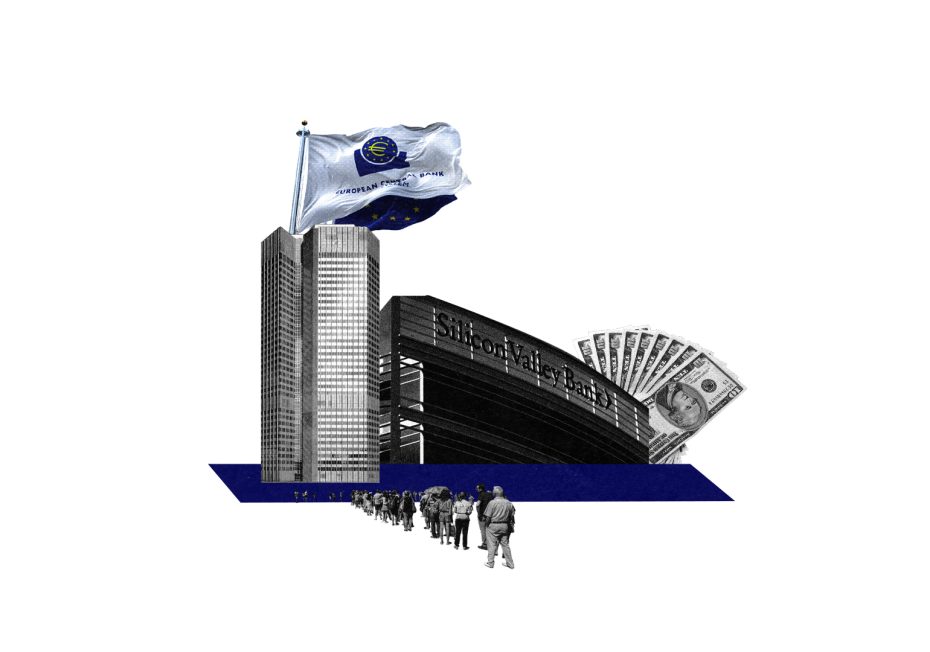

დავიწყოთ მეორეთი. იდეალურად მომუშავე საბანკო სისტემაშიც კი, ჩვენ შესაძლოა, გვქონდეს ინფორმაციული პრობლემები. კერძოდ, დეპოზიტარები, რომლებმაც ფული ანდვეს ბანკს, სრული ინფორმაციის უქონლობის გამო, ვერ იქნებიან დარწმუნებული თავიანთი სახსრების უსაფრთხოებაში. თუკი ეს გაურკვევლობა დეპოზიტართა დიდ ნაწილს მოიცავს და ყველა დეპოზიტარი შეეცდება, სასწრაფოდ გამოიტანოს საკუთარი დეპოზიტი, კომერციული ბანკი სერიოზული პრობლემების წინაშე დადგება, რაკიღა არ ექნება შესაბამისი რაოდენობის ლიკვიდური თანხები (უხეშად რომ ვთქვათ – ნაღდი ფული), რათა ყველა დეპოზიტარი დააკმაყოფილოს. ეს არის ე.წ. საბანკო პანიკა – მცირე ხნის წინანდელი Silicon Valley Bank-ის გაკოტრება სწორედ ამის მაგალითია. ცხადია, გადახდისუნარიანი ბანკის აქტივები ყოველთვის აღემატება მისსავე დეპოზიტებს, მაგრამ ეს აქტივები არაა ლიკვიდური – მათი ფულში გარდაქმნა ხარჯიანი და ხანგრძლივი პროცესია. ამიტომ ბანკი ზარალდება და, უარეს შემთხვევაში – კოტრდება. თუკი ბანკი გადახდისუნარიანია, შეიძლება ვიფიქროთ, რომ მისი აქტივები ხარისხიანია და ამ აქტივების გირაოთი, ბანკს შეუძლია საჭირო ლიკვიდური თანხების მოზიდვა ბანკთაშორის ბაზარზე, მაგრამ ამაში მას უკვე ე.წ. კოორდინაციის ჩავარდნა (coordination failure) უშლის ხელს. სწორედ ამ დროს ხდება საჭირო ცენტრალური ბანკი, როგორც უკანასკნელი ინსტანციის კრედიტორი, რომელიც გადახდისუნარიან ბანკებს, შესაბამისი გირაოს სანაცვლოდ, ასესხებს ლიკვიდურ თანხებს დეპოზიტართა გასასტუმრებლად. კალამბურს თუ მომიტევებთ, ცენტრალური ბანკის ეს ფუნქცია, შესაძლოა ცენტრალურიც კი იყოს – ყოველ შემთხვევაში, ბევრი ეკონომისტის აზრით, სწორედ ამ ფუნქციის შეძენამ განაპირობა თანამედროვე ცენტრალური ბანკების ჩამოყალიბება. არ შემიძლია არ ვახსენო ნაშრომი, რომელმაც ამაში უმნიშვნელოვანესი როლი ითამაშა – წიგნი „ლომბარდ სტრიტი: ფულის ბაზრის აღწერა“, რომელშიც The Economist-ის მესამე მთავარმა რედაქტორმა, უოლტერ ბეჯეტმა ჩამოაყალიბა უკანასკნელი ინსტანციის კრედიტორის საჭიროება.

საბანკო ზედამხედველობას რაც შეეხება, ზოგჯერ (თუმცა, 2008-09 წლების გლობალური ფინანსური კრიზისის მერე – ნაკლებად) ეს ფუნქცია ეკისრება არა ცენტრალურ ბანკს, არამედ დამოუკიდებელ რეგულატორს, თუმცა, მიუხედავად შემსრულებლისა, მისი საჭიროება ცალსახაა. ცხადია, ჩვენ შესაძლოა, მივენდოთ ბაზარს და მის „უხილავ ხელს“ (იმ გაგებით, როგორითაც ადამ სმიტის ამ მეტაფორამ ჩვენთან მოიკიდა ფეხი; სინამდვილეში ის სრულიადაც არაა ისეთი ერთმნიშვნელოვანი, როგორიც სრულიად თავისუფალი ბაზრის მოტრფიალეებს ჰგონიათ), მაგრამ ფინანსური სექტორის თვითრეგულირების პრობლემა ისაა, რომ ბაზარმა კი შეიძლება დაარეგულიროს „უყოფაქცევო“ ბანკები, მაგრამ ეს ზოგი დამზოგველისთვის დაგვიანებული იქნება. ამიტომ, სჯობს პრევენციული ზომების მიღება, რათა ბანკების საბალანსო უწყისებში მოწყვლადობის დაგროვება და შესაძლო კრიზისი თავიდან იქნას აცილებული.

ეს რაც შეეხება ბანკებსა და ფინანსურ სისტემას. ცენტრალური ბანკების ოპერაციების მონეტარული მხარე არანაკლებ მნიშვნელოვანია (უფრო მეტად თუ არა). უნდა უშვებდეს თუ არა სახელმწიფო ფულს? და თუ უშვებს, უნდა ცვლიდეს თუ არა მის ღირებულებას დისკრეციულად, საკუთარი მოსაზრებებიდან გამომდინარე – უნდა აწარმოებდეს თუ არა მონეტარულ პოლიტიკას?

ფულის ისტორია და რაობა ძალიან ვრცელი თემაა, რომ ნაწილობრივ მაინც შევძლო მცირე ზომის ნაკვესში ჩავტიო (რად ღირს, თუნდაც, ორი განსხვავებული მიდგომა: ფული, როგორც საქონელი vs ფული, როგორც სესხი), თუმცა შეგვიძლია შევთანხმდეთ, რომ ფული არის გარკვეული „პრივილეგირებული“ ეკონომიკური აგენტების ვალი, რომელსაც „ჩვეულებრივი“ აგენტები იყენებენ, როგორც გაცვლის საშუალებას (უგოლინი). მონეტარული სისტემის დღევანდელ მოწყობაში ფულის გამოშვებაში მონაწილეობენ როგორც ცენტრალური ბანკები (ნაღდი ფული, ლიკვიდობა), ისე კომერციული ბანკები (მათ მიერ სესხის გაცემით შექმნილი ფული განუსხვავებელია ცენტრალური ბანკის ფულისგან მანამ, სანამ მისი განაღდების საჭიროება არ დგება). შესაბამისად, ცენტრალური ბანკის როლი სულაც არ არის იმდენად ცენტრალური, როგორც მავანს შეიძლება ეგონოს. რატომ არ შეიძლება ბანკნოტებს და მონეტებსაც კომერციული ბანკები უშვებდნენ? აქ ისევ ვაწყდებით ქსელური ეფექტის როლს, რომელიც, ამ შემთხვევაში, ძლიერდება ნდობის მნიშვნელობით. ფულის მიმოქცევა მნიშვნელოვანწილად დამოკიდებულია იმაზე, თუ რამდენი ადამიანი იყენებს მას – რაც უფრო მეტი ადამიანი იყენებს კონკრეტული კომერციული ბანკის მიერ გამოშვებულ ფულად ნიშნებს, მით უფრო მეტი ადამიანი დაემატება ამ „ქსელს“. მეორე მხრივ, თუკი ქვეყანაში რამდენიმე კომერციული ბანკი უშვებს ბანკნოტებს, ისინი იდეალურ შემცვლელებს უნდა წარმოადგენდნენ, წინააღმდეგ შემთხვევაში შეიძლება აღმოჩნდეს, რომ ერთი ბანკის მიერ გამოშვებული დოლარები სხვა ბანკის მიერ გამოშვებულ დოლარებზე ძვირი/იაფია – რაც მართლაც ხდებოდა აშშ-ში მე-19 საუკუნეში, როდესაც დოლარის გამოშვება არაცენტრალიზებული იყო. შესაბამისად, ტრანზაქციული ხარჯების შემცირებისთვის ფულის ნიშნების გამოყენების ცენტრალიზება ოპტიმალური გამოსავალია.

დაბოლოს, მონეტარული პოლიტიკა. ისევ და ისევ, მოცულობის შეზღუდულობის გამო, ვერ ჩავყვები დეტალებს და უბრალოდ აღვნიშნავ, რომ დღევანდელი კონსენსუსი (ყველა ჯურის) ეკონომისტებს შორის არის, რომ მონეტარული პოლიტიკის მიზანი ფასების სტაბილურობა უნდა იყოს. ეს უკანასკნელი, თავის მხრივ, მიიღწევა ფულის მასის (ადრე) ან ფულის ღირებულების/საპროცენტო განაკვეთების (დღეს) მართვით. შესაბამისად, საჭიროა არსებობდეს ოპტიმალური მონეტარული ხელისუფლება, რომელიც ეფექტიანად განახორციელებს ამ ფუნქციას. თუკი ადრე ეკონომისტები თვლიდნენ, რომ ამ ფუნქციის განხორციელება ცალკე მდგომ მონეტარული პოლიტიკის გამტარებელს შეუძლია (რომელიც შესაძლოა, კერძო სტრუქტურას წარმოადგენდეს), დღეს მიიჩნევა, რომ მონეტარული პოლიტიკის განხილვა ფისკალურისგან განყენებულად შეუძლებელია, იმის ჭრილში, რომ ფისკალური პოლიტიკა, თავის მხრივ, ასევე ახდენს გავლენას ფასებზე – მონეტარული პოლიტიკა დღეს საჯარო ფინანსების საკითხია და ფასების სტაბილურობის მიღწევას მონეტარული და ფისკალური პოლიტიკის ინტეგრირება სჭირდება.

მეორე მხრივ, ფული, როგორც აღინიშნა, იქმნება ბანკების მიერ სესხის გაცემით. ამ შემთხვევაში, ბანკების მიერ კრედიტის გაცემა იზღუდება მხოლოდ მაშინ, როდესაც საბანკო, ვირტუალური ფულის ტრანსფორმირება ხდება ცენტრალური ბანკის ნაღდ ფულში – უხეშად რომ ვთქვათ – გაქეშებისას. შესაბამისად, ცენტრალურ ბანკს, თავის ლიკვიდურ სახსრებზე ფასის – პოლიტიკის განაკვეთის – ცვლილებით, შეუძლია გავლენა მოახდინოს კომერციული ბანკების მიერ სესხის გაცემაზე და, შესაბამისად, ფულის მასასა და ფასების დონეზე. შეიძლება თუ არა ეს ფუნქცია (მსხვილ) კერძო სტრუქტურას გააჩნდეს? თეორიულად – კი, თუმცა პრაქტიკულად ცალსახაა როგორც ინტერესთა კონფლიქტი, ისე წინააღმდეგობა ცენტრალური ბანკის ზემოხსენებულ სხვა ფუნქციებთან და, შესაბამისად, ოპტიმალურია, ისევ და ისევ, ეს ფუნქცია დამოუკიდებელ, ცალკე მდგომ, მაგრამ საჯარო სტრუქტურას ვანდოთ.