უძრავი ქონების ბაზარზე ცვლილებები ქვეყნების ეკონომიკაზე უდიდეს გავლენას ახდენს. 2008 წლის გლობალური ფინანსური კრიზისის ერთ-ერთი მთავარი მიზეზი ამერიკის უძრავი ქონების ბაზრის დეფოლტი გახდა. საქართველოს სამშენებლო ინდუსტრია და უძრავი ქონების ბაზარი გასული წლების განმავლობაში ქვეყნის ერთ-ერთი ყველაზე სწრაფად მზარდი ინდუსტრია იყო. გთავაზობთ ამ ბაზრის მიმოხილვას.

2008 წლის მსოფლიო ფინანსური კრიზისის მიზეზებიდან ერთ-ერთი მთავარი უძრავი ქონების ბაზრის დეფოლტს უკავშირდება. აშშ-ში მეორადი, ანუ „წარმოებული’’ ფასიანი ქაღალდების ჭარბწარმოებას მნიშვნელოვანი უარყოფით შედეგები ახლდა თან. 2008 წელს აშშ-ში გამოშვებული დერივატივების მოცულობამ, რაც მაღალი რისკიანობით გამოირჩევა, 65 ტრლნ დოლარს მიაღწია. 90-იანი წლებიდან ამერიკის შეერთებულ შტატებში კომერციული ბანკების მიერ შექმნილმა კომპანიებმა დერივატივების გამოშვება აქტიურად დაიწყეს, რაც ბანკის კლიენტების მიერ იპოთეკური კრედიტებით შეძენილი და გირაოში ჩადებული ბინების ღირებულებით იყო გამყარებული. ამ მექანიზმით ბანკებმა რისკები თავიანთ კომპანიებს, კომპანიებმა კი დერივატივების მყიდველებს გადააბარეს, რამაც კომერციული ბანკების მიერ სესხების მარტივად გაცემას (მაღალი რისკის მქონე კლიენტებისთვის) შეუწყო ხელი. ამას თან ასევე სახელმწიფოს პოლიტიკაც ერთვოდა, რაც 2004 წლამდე იპოთეკურ კრედიტებზე გარანტიების შეუზღუდავ გაცემას ახორციელებდა. ამის გამო 2002-2006 წლებში აშშ-ის იპოთეკური დაკრედიტების მოცულობა 60%-ით გაიზარდა, რაც სუბ-პრაიმის სახის სესხებით გამოირჩეოდა (სუბ-პრაიმის სესხების გაცემა მაღალი რისკის მქონე კლიენტებისთვის ხდება). 2007 წლის დასაწყისში უძრავი ქონების ბაზარზე აქტიურობა შედარებით შემცირდა. ვინაიდან აღნიშნული პერიოდი მაღალი ეკონომიკური ზრდით ხასიათდებოდა, ამიტომ აშშ-ის ცენტრალურმა ბანკმა მაღალი ინფლაციის მოლოდინის გამო სადისკონტო განაკვეთი 2004 წლის 1%-დან 2006 წელს 5.2% -ამდე ასწია. ამან უძრავ ქონებაზე მოთხოვნა შეამცირა და იპოთეკური კრედიტის დაუბრუნებლობა გაზარდა. რადგან მოთხოვნა სესხების საპროცენტო განაკვეთზე იყო მიბმული, ამან იპოთეკაში ჩადებული სახლების ბაზარზე გამოტანა გამოიწვია, რამაც უძრავი ქონების ფასები კიდევ უფრო მეტად შეამცირა და საბოლოოდ აშშ-ის უძრავი ქონების ბაზარმა დეფოლტი განიცადა. ამ პერიოდისთვის კომერციული ბანკებისა და სხვადასხვა ფინანსური ინსტიტუტის პორტფელები ძირითადად ამ ტიპის კრედიტებისგან შედგებოდა (კრედიტორები ბანკს სესხს უკან ვეღარ უბრუნებდნენ, ან, თუ იხდიდნენ, უკვე განახლებული ანუ შემცირებული ფასის ოდენობით). შესაბამისად, 2008 წლის გლობალური ფინანსური კრიზისის ერთ-ერთი მთავარი მიზეზი უძრავი ქონების ბაზრის დეფოლტი გახდა, რამაც წამყვანი კომერციული ბანკებისა და ფინანსური ინსტიტუტების გაკოტრება გამოიწვია.

ვინაიდან ცხადია, თუ უძრავი ქონების ბაზარს ეკონომიკაზე რამხელა ზეგავლენა შეიძლება ჰქონდეს, ამიტომ საინტერესოა ამ კუთხით საქართველოს უძრავი ქონების ბაზარზე არსებული მდგომარეობაც მიმოვიხილოთ.

ბაზრის ზოგადი მიმოხილვა

სამშენებლო ინდუსტრია და უძრავი ქონების ბაზარი გასული წლების განმავლობაში ერთ-ერთი ყველაზე სწრაფად მზარდი ინდუსტრია იყო საქართველოში. სამშენებლო სექტორში წარმოებული პროდუქციის წილი მთლიან პროდუქციაში საკმაოდ მაღალი იყო და სამუშაო ადგილებსაც მნიშვნელოვნად ზრდიდა, ეს ტრენდი კი მომავალშიც მოსალოდნელია, რომ შენარჩუნდეს. დღესდღეობით სამშენებლო და უძრავი ქონების სექტორი ინვესტიციებს კვლავ იზიდავს და კომერციული ბანკები ამ სექტორში კრედიტების გაცემას ისევ აგრძელებენ. 2003-2008 წლებში მშენებლობისა და უძრავი ქონების სექტორში წარმოებული პროდუქცია 5-ჯერ გაიზარდა.

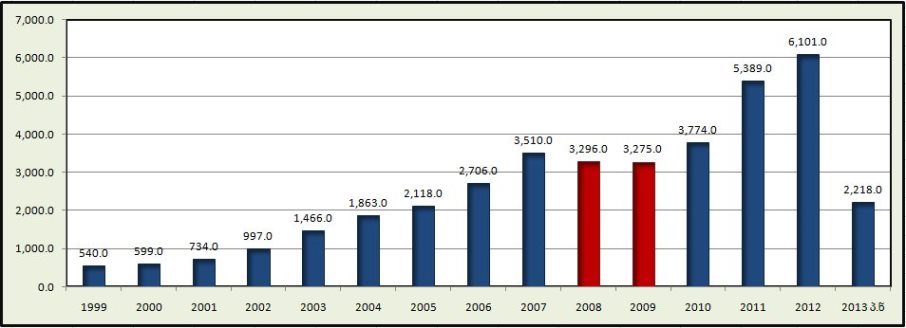

გრაფიკი 1: მშენებლობისა და უძრავი ქონების სექტორში გამოშვებული პროდუქციის ღირებულება (მლნ ლარებში)

წყარო: სტატისტიკის ეროვნული სამსახური; geostat.ge

რუსეთ-საქართველოს შორის ომმა და მსოფლიო გლობალურმა ფინანსურმა კრიზისმა საქართველოში ამ სექტორის მიერ წარმოებული პროდუქციის მოცულობა შეამცირა. 2010-2012 წლებში 2009 წელთან შედარებით ეს მაჩვენებელი კვლავ გაიზარდა და მის მაქსიმალურ მაჩვენებელს 2012 წელს – 6,101 მლნ ლარის ოდენობით მიაღწია. ქვეყანაში არსებულმა პოლიტიკურმა არასტაბილურობამ ამ სექტორში გამოშვებულ პროდუქციაზე ზეგავლენა მოახდინა და 2013 წლის პირველ ნახევარში მან 2,218 მლნ ლარი შეადგინა, რაც წინა წლის ანალოგიური პერიოდის მაჩვენებელზე 12 მლნ ლარით ნაკლებია.

სახელმწიფოს მიერ გაცემული სამშენებლო ნებართვები 2008 წლამდე ზრდის, ხოლო 2009-2010 წლებში კი კლების ტენდენციით ხასიათდებოდა. ამ ტენდენციის საწინააღმდეგოდ დასრულებული მშენებლობების ოდენობა დაღმავალი ტრენდით არ ხასიათდებოდა, თუმცა 2009-2010 წლებში მისი მაჩვენებლები უცვლელი დარჩა. ეს კი წინა წლებში დიდი ოდენობით გაცემული სამშენებლო ნებართვებით იყო გამოწვეული.

2011 და 2012 წლებში სამშენებლო ნებართვების ოდენობა მნიშვნელოვნად – 2.9 და 1.14-ჯერ გაიზარდა. ამავე პერიოდში დასრულებული მშენებლობების რიცხვმაც დიდი ოდენობით იმატა.

რაც შეეხება 2013 წლის სამ კვარტალს, სახელმწიფომ 4,451 ათასი კვ.მ-ის მშენებლობების დაწყების ნებართვა გასცა, დასრულებული მშენებლობების ფართობი კი 893 ათას კვ.მ-ს მოიცავდა.

თუ ჩვენ სახელმწიფოს მიერ გაცემული მშენებლობის ნებართვებს 2009-2013 წლებში (13,644 ათასი კვ.მ.) და ანალოგიურ პერიოდში დასრულებულ მშენებლობებს (2,333 ათასი კვ.მ.) გავაანალიზებთ, მაშინ ნათელი გახდება, რომ ნებართვააღებული მშენებლობების მხოლოდ 17%-ია დასრულებული. ამ ფაქტზე დაყრდნობით შეგვიძლია ვთქვათ, რომ დასრულებული მშენებლობების ოდენობა მომავალ 3-4 წელიწადში მნიშვნელოვნად უნდა გაიზარდოს.

საცხოვრებელი ფართები

თბილისში 2012 წლის განმავლობაში საცხოვრებელი ფართების ბაზარზე ტრანზაქციების მოცულობა წინა წელთან შედარებით 16,176-დან 18,641-მდე ანუ 15%-ით გაიზარდა. ეს მონაცემი კი გასული ხუთი წლის მაჩვენებლებთან შედარებით ყველაზე მაღალი მაჩვენებელია. 2013 წლის პირველ ექვს თვეში 8,428 ტრანზაქცია განხორციელდა, რაც დაახლოებით 2012 წლის მაჩვენებლის მსგავსია.

2013 წლის პირველ ნახევარში იპოთეკური სესხების მთლიანი მოცულობა 214 მლნ ლარს შეადგენდა (დაახლოებით 130 მლნ დოლარს იმდროინდელი კურსით), რაც გასული წლის მონაცემზე 47%-ით მეტია. 2012 წელს დაახლოებით 270,000 კვ.მ. ფართობის 17 სამშენებლო პროექტი დასრულდა და 235,000 კვ.მ. ფართობის 13 ახალი პროექტი დაიწყო. 2013 წელს თბილისში საცხოვრებელი ფართების ბაზარი კიდევ უფრო გააქტიურდა. 2013 წლის პირველ ნახევარში 137,000 კვ.მ. ფართობის 11 სამშენებელო პროექტი დასრულდა (რაც 2012 წლის მონაცემზე 15%-ით მეტი იყო), ხოლო 272,000 კვ.მ. ფართობის 14 ახალი პროექტი დაიწყო (2.1 ჯერ მეტი 2012 წლის მონაცემზე). 2013 წლის პირველი ნახევრისთვის თბილისში საცხოვრებელი ფართებისთვის დაახლოებით 900-950 ათასი კვ.მ. ფართობის მიწა იყო გამოყოფილი. მომდევნო 3-4 წელიწადში მოსალოდნელია, რომ საცხოვრებელი ფართების მიწოდება დაახლოებით 2.2 მლნ კვ.მ.-ით გაიზარდოს.

2013 წლის პირველ ნახევარში თბილისში საცხოვრებელი ფართების პირველად ბაზარზე ყიდვის საშუალო ფასი წინა წლის ანალოგიური პერიოდის საშუალო მონაცემთან შედარებით 5%-ით გაიზარდა, ხოლო საცხოვრებელი ფართების საშუალო ფასი მეორად ბაზარზე უცვლელი დარჩა. თბილისის ყველაზე პრესტიჟული და ძვირი რაიონები არის ვაკე, ვერა, მთაწმინდა, სოლოლაკი და საბურთალოს გარკვეული ნაწილი. ამ რაიონებში კვ.მ-ის გასაყიდი ფასები $1000-1,400 ფარგლებში მერყეობს. საშუალო სეგმენტის მქონე ბინები დიდუბეში, ავლაბარში, ნუცუბიძის პლატოზე, ორთაჭალასა და საბურთალოს გარკვეულ ნაწილშია განლაგებულია. ამ რეგიონში ფასები $600-1000 ფარგლებში მერყეობს. ქალაქის სხვა რაიონები ნაკლებად პრესტიჟულია და, შესაბამისად, ფასებიც შედარებით მცირეა.

ყველაზე ლიკვიდურ უძრავ ქონებას 1-2-ოთახიანი ქალაქის გარეუბანში (გლდანი-ნაძალადევი და ისანი სამგორის რაიონში) მდებარე საცხოვრებელი ბინები წარმოადგენს. დაახლოებით 50% ტრანზაქციებისა სწორედ ამ რაიონებზე მოდის. 2013 წლის განმავლობაში თბილისში წინა წელთან შედარებით საცხოვრებელ ბინებზე საშუალო ქირის ფასი 7%-ით გაიზარდა, და თვეში $346 შეადგინა.

საოფისე ფართები

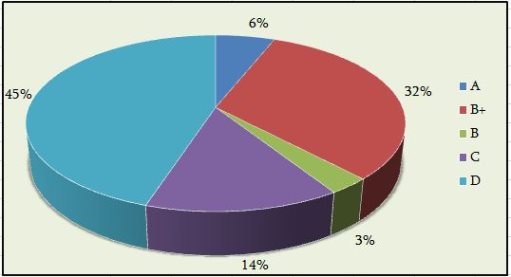

გრაფიკი 2: საოფისე ფართების მიწოდება კატეგორიების მიხედვით

წყარო: Colliers International Georgia; colliers com

2013 წლის პირველი ნახევრისთვის მთლიანი საოფისე ფართები თბილისში 433,000 კვ.მ. ფართობს შეადგენდა. სადაც A კლასის ბიზნესცენტრების წილი მხოლოდ 6%-ია. თუმცა სამომავლოდ გამოცხადებული პროექტების მიხედვით ეს წილი მომავალში, სავარაუდოდ, გაიზრდება. დღესდღეობით ბაზარზე არსებული ბიზნესცენტრების უმეტესობა B+ კლასს მიეკუთვნება და, შესაბამისად, მათი ფასებიც ადგილობრივი მომხმარებლებისთვის A კლასის ბიზნესცენტრებთან შედარებით უფრო ხელმისაწვდომია. C და D კლასის ოფისები ძირითადად საბჭოთა კავშირის დროინდელ შენობებსა და თბილისის ცენტრში არსებულ საცხოვრებელ სახლებშია განლაგებული. ასეთი ფართების ფასები კი ყველაზე იაფია. მიუხედავად ბაზარზე საოფისე ფართების დიდი ოდენობისა, საქართველო თანამედროვე ოფისების რაოდენობით სხვა ევროპულ ქვეყნებს მნიშვნელოვნად ჩამორჩება.

2006 წლამდე A კლასის ოფისების ქირის ფასები B კლასის ოფისების ქირის ფასებზე დაახლოებით 2-ჯერ მაღალი იყო. 2006-2008 წლებში B კლასის ოფისების ქირის ფასი A კლასის ოფისების ქირის ფასებზე უფრო მეტად გაიზარდა და ორივემ მის მაქსიმალურ მაჩვენებელს 2008 წელს მიაღწია.

აგვისტოს ომისა და მსოფლიო ეკონომიკური კრიზისი პერიოდის დროს ოფისების ქირის ფასები შემცირდა. 2010-2011 წლებში ფასების მცირე ზრდას 2012 წლის დასაწყისში კვლავ კლება მოჰყვა. 2013 წლის პირველი ნახევრის განმავლობაში A და B/C კლასის ოფისებზე ფასები 3.2% და 10%-ით შემცირდა, ხოლო B+ კლასის ოფისების ფასები უცვლელი დარჩა. 2013 წლის პირველი ნახევრისთვის A კლასის ოფისების კვ.მ.-ის საშუალო ფასი $30 იყო; B+ კლასის ოფისებისა – $18 , B/C კლასის ოფისების კი – $9 რაც შეეხება ოფისების იჯარის ფასებს, 2006 წელს A კლასის ოფისების კვ.მ.-ის ფასი $37 იყო; B+ კლასის ოფისების – $12 ხოლო B/C კლასის ოფისების – $4. სამივე კატეგორიის ოფისებზე იჯარის ფასები 2008 წლამდე ზრდის, ხოლო 2012 წლამდე კი მეტწილად კლების ტენდენციით ხასიათდებოდა. 2012 წელს ფასებმა მეტ-ნაკლებად ზრდა დაიწყო და 2013 წლის პირველი ნახევრის ბოლოსთვის A კლასის ოფისების იჯარის ფასი – $30B+ კლასის ოფისების – $18, B/C კლასის ოფისების კი $9 შეადგინა. მიმდინარე მოთხოვნის ანალიზი აჩვენებს, რომ A კლასის ოფისები ძალიან მცირე კომპანიებს აქვთ დაკავებული და ეს კომპანიები ძირითადად საერთაშორისო ორგანიზაციები და ფინანსურად ძლიერი ქართული კორპორაციებია.

გასული სამი წლის განმავლობაში თბილისში საცალო უძრავი ქონების ბაზარზე რამდენიმე მაღალი კლასის კომერციული ცენტრი გამოჩნდა. ამან შედეგად კომერციული ფართების მიწოდება 1.85-ჯერ გაზარდა და 2013 წლის პირველ ნახევარში ის 178,755 კვ.მ.-ს უდრიდა. 2013 წელს გამოცხადებული პროექტების ოდენობის მიხედვით თუ ვიმსჯელებთ, მოსალოდნელია, რომ შემდგომ ორ წელიწადში კომერციული ფართების მიწოდება დაახლოებით 1.53-ჯერ გაიზარდოს. 2012 წლის აპრილში თბილისის დასავლეთ ნაწილში თანამედროვე სავაჭრო ცენტრი „თბილისი მოლი“ გაიხსნა, რომელიც ყველაზე დიდი, 66,000 კვ.მ. ფართობისაა. 2012 წლის პირველი ნახევრის ბოლოსთვის ამ ფართის დაახლოებით 60% უცხოური ბრენდების მიერ უკვე დაკავებული იყო; მათ შორის არის კარფური, ზარა, ბერშკა, სტრადივარიუსი, ფულ ენდ ბიერი, მასიმო დუტი და ა.შ.

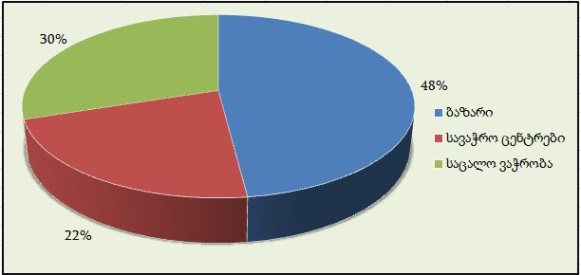

გრაფიკი 3: კომერციული ფართების მიწოდება კატეგორიების მიხედვით

წყარო: Colliers International Georgia; colliers com

გასული სამი წლის განმავლობაში საბჭოთა კავშირის დროინდელი სავაჭრო ცენტრები თანამედროვე ცენტრებით შეიცვალა, მაგრამ ბაზრები მაინც მნიშვნელოვან წილს იკავებს კომერციული ფართების ბაზარზე. დღესდღეობით მთლიანი ბაზრების უმეტესი ფართობი თბილისში დაახლოებით 284,000 კვ.მ.-ია, რასაც მთლიანი კომერციული ფართების დაახლოებით 48% უკავია. საერთაშორისო ბრენდების კომერციული ფართები კი ძირითადად თბილისის ცენტრშია წარმოდგენილი.

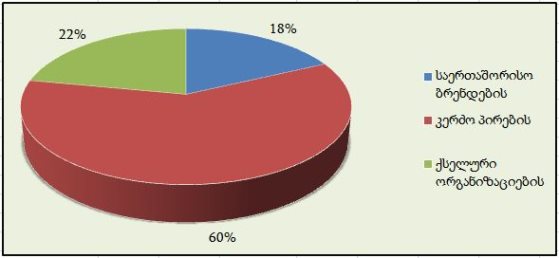

გრაფიკი 4: კომერციულ ფართებზე მოთხოვნა

წყარო: Colliers International Georgia; colliers com

თბილისში უძრავ ქონებაზე მოთხოვნის უმეტესი წილი – 60% – კერძო პირებსა და ინდივიდუალურ მეწარმეებზე მოდის. მათი უმეტესობა კომერციულ ფართებს ბაზარში ან თბილისის გარეუბნებში ქირაობს (ყიდულობს). 18% მოთხოვნისა საერთაშორისო ბრენდების მხრიდან ხდება. ბანკებს, აფთიაქებს, სუპერმარკეტებსა და სხვა ქსელურ ორგანიზაციებს მთლიანი მოთხოვნის 22% უკავიათ. ბოლო სამი წლის განმავლობაში კერძო პირების წილი მთლიან მოთხოვნაში კლების ტენდენციით, ხოლო საერთაშორისო ბრენდებისა და ადგილობრივი ქსელური ორგანიზაციების წილი ზრდის ტენდენციით ხასიათდება. სავაჭრო ცენტრებში კვ.მ.-ის ქირის ფასები საცალო სავაჭრო ობიექტების ქირის ფასებზე დაახლოებით $4-5-ით მეტია. 2010-2011 წლებში სავაჭრო ცენტრების გაქირავების ფასები კლების ტენდენციით ხასიათდებოდა. 2010 წლის დასაწყისში სავაჭრო ცენტრების გაქირავების ფასები დაახლოებით 2-ჯერ უფრო მაღალი იყო, ვიდრე საცალო სავაჭრო და ბაზარში არსებული ობიექტებისა. 2013 წლის პირველ ნახევარში სავაჭრო ცენტრების ქირის საშუალო ფასები 3%-ით შემცირდა ($32.6-დან $32.6-მდე კვ.მ.-ზე) და საცალო სავაჭრო ფართების 1%-ით გაიზარდა ($26.6-დან $26.9-მდე). 2013 წლის მონაცემების მიხედვით, საცალო სავაჭრო ობიექტების ქირის ფასები კვ.მ.-ზე თვეში ადგილმდებარეობის მიხედვით შემდეგია: დადიანი-გურამიშვილი – $16; ვარკეთილის მეტროს მიმდებარე – $22; ქეთევან წამებული – $16; გლდანის მეტროს მიმდებარე – $27; ლესელიძე, პუშკინი – $35; წერეთელი, თამარ მეფის გამზირი, ცაბაძე – $22$; ყაზბეგი, ვაჟა-ფშაველა, კოსტავა, პეკინის ნაკლებად აქტიური – $23; აბაშიძე-ფალიაშვილი – $21; აღმაშენებელი, მარჯანიშვილი – $36; ჭავჭავაძე – $34; რუსთაველი, კოსტავა გმირთა მოედნამდე – $54 და პეკინი – $55.

ზემოთ არსებული მონაცემებიდან და ანალიზიდან შეგვიძლია დავასკვნათ, რომ გასული ოთხი წლის განმავლობაში საცხოვრებელი ფართების ყიდვა-გაყიდვის ტრანზაქციებმა მაქსიმალურ მაჩვენებელს 2012 წელს 18,641 ერთეულის ოდენობით მიაღწია. 2013 წლის პირველ ექვს თვეში 8,428 ტრანზაქცია განხორციელდა, რაც დაახლოებით 2012 წლის ანალოგიური პერიოდის მაჩვენებლის მსგავსია. 2013 წელს თბილისში უძრავი ქონების სექტორი (საცხოვრებელი ფართების) მეტად გააქტიურდა. 2013 წლის პირველ ექვს თვეში 137,000 კვ.მ.-ის საერთო ფართობის 11 პროექტი დასრულდა (რაც 15%-ით მეტია 2012 წლის ანალოგიური პერიოდის მონაცემზე). ამავე დროს 272,000 კვ.მ.-ის საერთო ფართობის 14 ახალი პროექტი დაიწყო (2.1-ჯერ მეტი, ვიდრე 2012 წელს).

რაც შეეხება ფასებს, 2013 წლის პირველ ნახევარში მნიშვნელოვანი ცვლილებები ამ კუთხით არ მომხდარა. თბილისში პირველად ბაზარზე საცხოვრებელი ფართების საშუალო გასაყიდი ფასი წინა წლის საშუალო მაჩვენებელთან შედარებით 5%-ით გაიზარდა და კვ.მ.-ზე $912 შეადგინა. მეორად ბაზარზე საცხოვრებელი ფართების საშუალო გასაყიდი ფასი უცვლელი დარჩა და კვ.მ.-ზე $742 შეადგინა. თბილისში საცხოვრებელი ფართების გაქირავების ფასი 2012 წლის მაჩვენებელთან შედარებით 7%-ით გაიზარდა და თვეში $346 შეადგინა. A და B/C კლასის ოფისების გაქირავების ფასი, შესაბამისად, 3.2% და 10%-ით შემცირდა; ამავე დროს B+ კლასის ოფისების ფასები უცვლელი დარჩა. 2012 და 2013 წლის პირველ ნახევარში კომერციული ფართების ქირის ფასი დასტაბილურდა და მნიშვნელოვნად არ შეცვლილა. 2013 წლის პირველ ნახევარში სავაჭრო ცენტრების გაქირავების საშუალო ფასები 3%-ით შემცირდა (კვ.მ.-ზე $32.6-დან $31.6-მდე), ხოლო საცალო სავაჭრო ობიექტებისა 1%-ით გაიზარდა ($26.6-დან $26.9-მდე).

რაც შეეხება მიმდინარე, ანუ 2014 წლის მონაცემებს, ვაკე-საბურთალოს რაიონში საცხოვრებელი ფართის კვ.მ.-ის გასაყიდი ფასი $1050-ია, ქირის ფასი $11; ძველ თბილისში გასაყიდი ფასი – $1600 გაქირავების – $18; დიდუბე-ჩუღურეთში გასაყიდი – $950, ქირის -$35; გლდანი-ნაძალადევში (ყიდვა) – $1100 ქირა – $6; ისანი-სამგორში (ყიდვა) – $800, ქირა – $6.8 და დიდგორში (ყიდვა) – $750, ქირა – $16.

ზემოთ დასახელებულ ექვს რაიონში ოფისების ფასები კვ.მ.-ზე შემდეგია: ვაკე-საბურთალო (ყიდვა) – $1150, ქირა – $11; ძველი თბილისი (ყიდვა) – $1500, ქირა – $14; დიდუბე-ჩუღურეთი (ყიდვა) – $750, ქირა – $14; გლდანი-ნაძალადევი (ყიდვა)-$1200, ქირა – $7; ისანი-სამგორი (ყიდვა) – $800, ქირა – $10.

კომერციული ფართების კვ.მ-ის ფასები შემდეგია: ვაკე-საბურთალო (ყიდვა) – $1650 ქირა – $17; ძველი თბილისი (ყიდვა) -$1550 ქირა – $15.5; დიდუბე-ჩუღურეთი (ყიდვა)-$1500, ქირა – $48; გლდანი-ნაძალადევი (ყიდვა) – $850, ქირა – $7.5; ისანი-სამგორი (ყიდვა) – $600, ქირა – $6.5 და დიდგორი (ყიდვა) – $530, ქირა – $6.

აქ აუცილებელია აღვნიშნოთ, რომ ზემოთ მოყვანილი 2014 წლის მიმდინარე მაჩვენებლები აგრეგირებული საშუალო შეწონილი ფასებია, სადაც 6 მსხვილი რაიონი ცალ-ცალკეა გაერთიანებული;