გელა ბარშოვი საგადასახადო კონსულტანტი და საკონსულტაციო/საბუღალტრო კომპანიის „TP Solution“ მმართველი პარტნიორია. ის სპეციალიზებულია როგორც ქართული, ასევე საერთაშორისო საგადასახადო სამართლის მიმართულებაში.

წინასწარი შეთანხმება „ტრანსფერ ფრაისინგის“ საკითხზე და მასთან დაკავშირებული საკანონმდებლო სიახლე

2021 წლის 2 მარტს ფინანსთა სამინისტრომ გამოაქვეყნა ბრძანება N45, რომლითაც გარკვეული ცვლილებები განხორციელდა „საერთაშორისო კონტროლირებული ოპერაციების შეფასების შესახებ (იგივე „ტრანსფერ ფრაისინგის“) ინსტრუქციაში.

აღნიშნული ცვლილება ეხება „ტრანსფერ ფრაისინგთან“ დაკავშირებით საქართველოს საწარმოების მიერ წინასწარი გადაწყვეტილების გამოცემის (უფრო ზუსტი ტერმინით, ცალმხრივი წინასწარი შეთანხმების გაფორმების) პროცედურებს, რასაც მოცემულ სტატიაში, შეძლებისდაგვარად, მოკლედ განვიხილავ.

დავიწყოთ თავიდან, რა არის „ტრანსფერ ფრაისინგი“ (Transfer Pricing)?

„ტრანსფერ ფრაისინგი“ (საერთაშორისო კონტროლირებული ოპერაციების შეფასება) რეგულირდება საგადასახადო კოდექსის 126-129 პრიმა 1 მუხლებით და ფინანსთა მინისტრის #423 ბრძანებით.

„ტრანსფერ ფრაისინგის“ პრინციპის თანახმად, ურთიერთდამოკიდებულ პირებს შორის, ასევე, საქართველოს რეზიდენტ პირებსა და ოფშორულ ზონაში რეგისტრირებულ პირებს შორის ბიზნეს ტრანზაქციების (მაგალითად, საქონლის მიწოდება, მომსახურების გაწევა, სესხის გაცემა) განხორციელება საბაზრო პრინციპების შესაბამისად უნდა მოხდეს. სხვა სიტყვებით, ასეთი ტრანზაქციების განხორციელებისას მიწოდებული საქონელი/მომსახურება საგადასახადო მიზნებისთვის საბაზრო ფასით უნდა შეფასდეს.

ზემოთ აღნიშნულ ოპერაციებს, რომლებზეც ვრცელდება „ტრანსფერ ფრაისინგის“ პრინციპები კონტროლირებული ოპერაციები ეწოდება.

აღსანიშნია, რომ „ტრანსფერ ფრაისინგის“ პრინციპები მხოლოდ იმ შემთხვევაში მოქმედებს, თუ ოპერაციის ერთ-ერთი მხარე არის არის საქართველოს რეზიდენტი, მეორე კი – არარეზიდენტი (ქვეყნის შიდა ოპერაციებზე არ ვრცელდება).

ასევე, „ტრანსფერ ფრაისინგი“ არ გულისხმობს საბაზრო ფასის დადგენას მხოლოდ ფასის ფასთან შედარების გზით, არამედ ძალიან ხშირ შემთხვევაში ხორციელდება ფასის ნაცვლად მომგებიანობის შედარება და ამ გზით საბაზრო ფასის დადგენა, ანუ, საგადასახადო ორგანო შესამოწმებელი კომპანიის მოგების მარჟას ადარებს სპეციალურ მონაცემთა ბაზებში (მაგალითად, მონაცემთა ბაზა AMADEUS) არჩეული შედარებადი კომპანიების მოგების იმავე მაჩვენებლებთან.

მაგალითი 1: ესპანურმა დამფუძნებელმა საწარმომ ქართულ შვილობილ კომპანია X-ს მიაწოდა გარკვეული რაოდენობის ავეჯი საქართველოს ბაზარზე გადასაყიდად. დამფუძნებელი საწარმოსგან შეძენილი ავეჯის გადაყიდვით ქართულმა კომპანიამ 2021 წელი დაასრულა 3%-იანი წმინდა საოპერაციო მოგებით.

მაგალითის შეფასება

ასეთ შემთხვევაში, საგადასახადო ორგანო, როგორც წესი, ესპანური დამფუძნებელი საწარმოსგან X-ის მიერ შეძენილი ავეჯის ფასების შედარებას სხვა იდენტური ავეჯის ფასებთან არ მოახდენს, რადგან ასეთი საჯარო ინფორმაცია, როგორც წესი, არ არის ხელმისაწვდომი. არამედ, დიდი ალბათობით საგადასახადო ორგანო მონაცემთა ბაზაში „AMADEUS“ მოძებნის სხვა მსგავს ქვეყნებში (მაგალითად, აღმოსავლეთ ევროპის ქვეყნები) ოპერირებად მსგავს ავეჯის გადამყიდველ კომპანიებს და კომპანია X-ის წმინდა საოპერაციო მარჟას შეუდარებს ასეთი მოძიებული კომპანიების მოგების იგივე მაჩვენებელს.

თუ ყველა მოძიებული და შერჩეული შესადარებელი კომპანიის მარჟა მეტია, ვიდრე 3%, საგადასახადო მიზნებისთვის დაკორექტირდება კომპანია X-ის მომგებიანობაც და გაუტოლდება შესადარებელი კომპანიების მაჩვენებლების მედიანას-შუა წერტილს. სხვაობა ჩაითვლება განაწილებულ მოგებად და დაიბეგრება შესაბამისად.

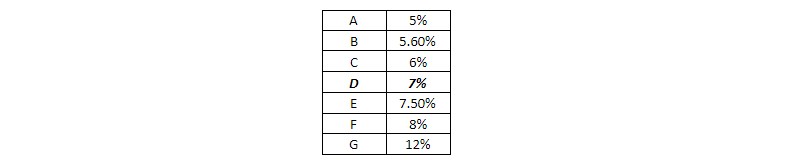

მაგალითად, დავუშვათ, რომ მონაცემთა ბაზა AMADEUS-ში კომპანიების ძიების და მრავალსაფეხურიანი ანალიზის შედეგად საბოლოოდ მოიძებნა შემდეგი შესადარებელი ავეჯის გადამყიდველი კომპანიები: A, B, C, D, E, F, G, შემდეგი მოგების მაჩვენებლებით:

იქიდან გამომდინარე, რომ 3% ვერ მოექცა მოცემულ დიაპაზონში, ჩაითვლება, რომ კომპანია X-მა დამფუძნებელი საწარმოსგან ავეჯი საბაზროზე მაღალ ფასად შეიძინა, ავეჯის საბაზრო ფასად შეძენის შემთხვევაში კი X-ის წმინდა საოპერაციო მოგება იქნებოდა 7% (ნაცვლად 3%-ისა). საგადასახადო მიზნებისთვის დაკორექტირდება კომპანია X-ის მოგება და მიღებული სხვაობა დაკვალიფიცირდება მოგების განაწილებად და დაიბეგრება შესაბამისად.

როგორც ხედავთ, საგადასახადო ორგანოს საკმაოდ მარტივად შეუძლია აღნიშნულ საკითხებზე რეაგირება, თუ კომპანიის ფასები/მომგებიანობა არ შეესაბამება საბაზრო პრინციპებს, ან თუ კომპანია ვერ დაამტკიცებს საბაზრო პრინციპებთან ამგვარ შესაბამისობას.

საწარმოების მიერ საბაზრო პრინციპებთან/ფასებთან შესაბამისობის დემონსტრირება უნდა მოხდეს „ტრანსფერ ფრაისინგის“ დოკუმენტაციის მეშვეობით, რომლის მომზადების ვალდებულებას საგადასახადო კანონმდებლობა აწესებს. ასეთი დოკუმენტაციის საგადასახადოს მხრიდან მოთხოვნიდან 30 დღეში არ წარდგენის შემთხვევაში, მტკიცების ტვირთი გადადის საწარმოზე, რამაც შესაძლოა ბიზნესისთვის ჯარიმის დაკისრებაზე მეტად ნეგატიური შედეგები გამოიწვიოს.

გაითვალისწინეთ, რომ „ტრანსფერ ფრაისინგის“ პრინციპების დაცვა და ამის დემონსტრირებისთვის შესაბამისი დოკუმენტაციის მომზადება მნიშვნელოვანია არა მხოლოდ საგადასახადო მიზნებისთვის, არამედ საწარმოს ფინანსური ანგარიშგების მომზადების და გამოქვეყნების მიზნებისთვისაც.

„ტრანსფერ ფრაისინგზე“ მეტი ინფორმაციის მისაღებად გირჩევთ, რომ გაეცნოთ ჩემს წინა, უფრო ვრცელ სტატიას.

რაც შეეხება მოცემული სტატიის მთავარ თემას, რა არის (ცალმხრივი) წინასწარი შეთანხმება?

წინასწარი შეთანხმება (Advance Payment Agreement-APA) რეგულირდება საგადასახადო კოდექსის 129-ე პრიმა 1 მუხლით და იგივე კანონის ძალის მქონე დოკუმენტია, როგორც კოდექსის 47-ე მუხლით განსაზღვრული წინასწარი გადაწყვეტილება: თუ საქართველოს საწარმო წინასწარ შეთანხმებას გააფორმებს შემოსავლების სამსახურთან და „თუ პირი მოქმედებს წინასწარი შეთანხმების შესაბამისად, დაუშვებელია მაკონტროლებელი ორგანოს მიერ წინასწარი შეთანხმების საწინააღმდეგო გადაწყვეტილების მიღება და გადასახადის ან/და სანქციის დარიცხვა“ (მუხლი 129 პრიმა 1, ნაწილი 3).

სხვა სიტყვებით, თუ კომპანიას უნდა რომ დარწმუნებული იყოს „ტრანსფერ ფრაისინგის“ პრინციპებთან შესაბამისობაში და ჰქონდეს გარკვეული გარანტია, რომ საგადასახადო მას ამ თემაზე არ მოედავება. ასეთ კომპანიას (ახლო მომავალში) შეეძლება წინასწარი შეთანხმების მოთხოვნით მიმართოს შემოსავლების სამსახურს.

თუმცა, თქვენ რომ დღეს მოინდომოთ ან წარსულში მოგენდომებინათ, სსკ-ის 47-ე მუხლის შესაბამისად წინასწარი გადაწყვეტილების მოთხოვნა „ტრანსფერ ფრაისინგის“ თემატიკასთან დაკავშირებით, თქვენ შემოსავლების სამსახურისგან აუცილებლად მიიღებთ/მიიღებდით უარს ასეთი გადაწყვეტილების გამოცემაზე, რადგან „ტრანსფერ ფრაისინგის“ თემაზე წინასწარი შეთანხმების გამოცემა ცალკე საკანონმდებლო ნორმით რეგულირდება (129 მუხლის პრიმა 1 ნაცვლად 47-ე მუხლისა) და მასზე „ჩვეულებრივი“ წინასწარი გადაწყვეტილება არ გამოიცემა.

„ცალმხრივი“ ნიშნავს, რომ ეს დოკუმენტი კანონის ძალის მქონეა მხოლოდ საქართველოში და მეორე ქვეყნის საგადასახადო ორგანო (ზემო მაგალითში ესპანეთი) არ არის ვალდებული, რომ ის გაითვალისწინოს. საპირისპიროდ, ორმხრივი წინასწარი შეთანხმების გამოცემაში მონაწილეობას მიიღებდა ესპანეთის საგადასახადო ორგანოც და ეს დოკუმენტი კანონის ძალის მქონე იქნებოდა ორივე ქვეყანაში (ჩვენთან ჯერ მხოლოდ ცალმხრივი წინასწარ შეთანხმებაზეა დეტალური პროცედურები გაწერილი).

როგორ მოხდება წინასწარი შეთანხმების აქტის გაფორმება

ვიყენებ სიტყვა „მოხდება“-ს რადგან ჯერ კიდევ არ არის წინასწარი შეთანხმების გაფორმება შესაძლებელი (ძალიან მალე იქნება, სავარაუდოდ, ამაზე უფრო ვრცლად ქვემოთ).

კომპანიამ რომელსაც სჭირდება გარანტია, რომ საგადასახადო ორგანო „ტრანსფერ ფრაისინგის“ მიმართულებით მასზე დამატებითი გადასახადების დარიცხვას არ მოახდენს, შეეძლება მიმართოს საგადასახადო ორგანოს ცალმხრივი წინასწარი შეთანხმების გაფორმებისთვის.

წინასწარი შეთანხმების მოთხოვნის გაგზავნამდე შესაძლებელი იქნება, რომ ქართულმა საწარმომ ოფიციალურად მოითხოვოს შემოსავლების სამსახურის წარმომადგენლებთან (კერძოდ, ჩემს ყოფილ კოლეგებთან, „ტრანსფერ ფრაისინგის“ სამმართველოს აუდიტორებთან) წინასწარი შეხვედრა, სადაც ქეისის წინასწარი განხილვა მოხდება და ამ განხილვის შემდეგ შემოსავლების სამსახური გადაწყვეტს მიიღოს თუ არა აპლიკაცია წინასწარ შეთანხმებაზე, ხოლო საწარმოს შეუძლია გადაწყვიტოს, გააგზავნოს თუ არა ასეთი აპლიკაცია.

წინასწარი შეთანხმების აპლიკაციის გაგზავნამდე, საწარმოს უკვე უნდა ჰქონდეს ფასწარმოქმნის პრინციპები ჩამოყალიბებული, „ტრანსფერ ფრაისინგის“ დოკუმენტაცია მომზადებული და ეს დოკუმენტაცია განსაზღვრული ფორმით უნდა წარადგინოს შემოსავლების სამსახურში.

სხვა სიტყვებით, ქეისის წინასწარი ანალიზი, „ტრანსფერ ფრაისინგის“ დასკვნის დაწერა აუცილებელია, რაშიც ალბათ შესაბამისი დარგის სპეციალისტი უნდა დაგეხმაროთ და ამავე (ან სხვა) ტრანსფერ ფრაისინგის სპეციალისტმა უნდა დაიცვას თქვენი კომპანიის პოზიციები წინასწარი შეთანხმების შემუშავების პროცესში გამართულ ონლაინ ან/და პირად შეხვედრებზე (რადგან საკითხი სპეციფიურ ცოდნას მოითხოვს).

შემოსავლების სამსახური გაანალიზებს აღნიშნულ დოკუმენტს, თქვენი „ტრანსფერ ფრაისინგის“ კონსულტანტთან ერთად და გამოსცემს შემდეგი შინაარსის წინასწარი შეთანხმების აქტს (იმ შემთხვევაში, თუ შეთანხმების გაფორმებაზე თანხმობაა მათი მხრიდან), სადაც:

დაეთანხმება განაცხადში (ტრანსფერ ფრაისინგის დოკუმენტაციაში) დაფიქსირებულ მიდგომებს/პრინციპებს, ან;

არ მიიღებს განაცხადში (ტრანსფერ ფრაისინგის დოკუმენტაციაში) დაფიქსირებულ მიდგომებს/პრინციპებს, ან;

შეცვლის (მოდიფიცირებას მოახდენს) განაცხადში (ტრანსფერ ფრაისინგის დოკუმენტაციაში) დაფიქსირებულ მიდგომებს და გამოსცემს მოდიფიცირებულ წინასწარი შეთანხმების აქტს.

მაგალითი 2: მაგალითი 1-ში აღწერილმა კომპანია X-მა გადაწყვიტა რომ მომავალ პერიოდებზე (2022 წლის პერიოდზე და შემდგომ) მოიპოვოს წინასწარი შეთანხმება, რათა გარანტია ჰქონდეს, რომ „ტრანსფერ ფრაისინგის“ თემაზე საგადასახადო ორგანო განმეორებით გადასახადებს და სანქციებს აღარ დააკისრებს.

ამისთვის კომპანია X მიმართავს რომელიმე საკონსულტაციო ფირმას (ან თავისი ძალებით), რომელიც „ტრანსფერ ფრაისინგის“ მიმართულებაში სპეციალიზებულია და სთხოვს, მისთვის შეიმუშაოს და მოამზადოს ტრანსფერ ფრაისინგის დოკუმენტაცია, სადაც გაწერილი იქნება: შესაბამისი მეთოდები, ტრანზაქციის მხარეების ფუნქციონალური ანალიზი, რისკების ანალიზი, შესამოწმებელი მხარის შერჩევა, და ა.შ. მოკლედ, ყველაფერი, რასაც კანონი ითვალისწინებს.

როცა საკონსულტაციო კომპანია (ან თავად საწარმო) მოამზადებს შესაბამის დოკუმენტაციას, კომპანია X საკონსულტაციო ფირმის წარმომადგენლის დახმარებით ავსებს შესაბამის სააპლიკაციო ფორმებს, წინასწარ გადაწყვეტილებაზე განაცხადის გაკეთებისთვის.

თუ შემოსავლების სამსახური აღნიშნულ განაცხადს მიიღებს, მოხდება „ტრანსფერ ფრაისინგის“ დოკუმენტის მრავალჯერადი განხილვა (მათ შორის განაცხადის წინარე შეხვედრისას) და თუ თქვენი კონსულტანტი (ან თქვენ) შეძლებს, დაასაბუთოს, და შემოსავლების სამსახური დაარწმუნოს არჩეული პრინციპების კანონთან შესაბამისობაში და სისწორეში, შემოსავლების სამსახური გამოსცემს და მხარეები ხელს მოაწერენ წინასწარი შეთანხმების აქტს, სადაც საწარმოს მიერ არჩეული პრინციპები უცვლელად იქნება წარმოდგენილი. სხვა შემთხვევაში მოხდება საწარმოს (მისი კონსულტანტის) მიერ არჩეული მიდგომების უარყოფა ან მოდიფიცირება.

მომავალი პერიოდების განმავლობაში რომელზეც წინასწარი შეთანხმება მოქმედებს (პერიოდი უნდა იყოს არაუმეტეს 3 წლისა) თუ საწარმო გამოიყენებს წინასწარ შეთანხმებაში მიღებულ პრინციპებს და შეასრულებს მითითებებს, საგადასახადო ორგანოს ამ პერიოდის მანძილზე „ტრანსფერ ფრაისინგის“ თემებზე რაიმე დარიცხვის განხორციელების უფლება/საკანონმდებლო საფუძველი არ ექნება.

მომდევნო პერიოდებში კომპანია X-მა (კანონით განსაზღვრული ფორმით) „შესაბამისობის ანგარიში“ უნდა გააგზავნოს შემოსავლების სამსახურში სადაც დემონსტრირებას მოახდენს რომ ის მართლაც ითვალისწინებს წინასწარი შეთანხმებით დადგენილ „ტრანსფერ ფრაისინგის“ პრინციპებს.

აღსანიშნავია, რომ საგადასახადო ორგანოს წინასწარი შეთანხმებით მოცულ 3 წელში „ტრანსფერ ფრაისინგის“ კუთხით შემოწმების უფლება აქვს, თუმცა მხოლოდ წინასწარი შეთანხმების პრინციპებთან შესაბამისობის კუთხით.

რა ცვლილებები განხორციელდა N45 ბრძანებით

მიმდინარე წლის 2 მარტს გამოცემული #45 ბრძანებით რამდენიმე ცვლილება განხორციელდა წინასწარ შეთანხმებასთან დაკავშირებულ პროცედურებში, მათ შორის კი ყველაზე მნიშვნელოვანი ცვლილებებია:

1. წინა რედაქციის მიხედვით, წინასწარი შეთანხმების მოთხოვნის უფლება ჰქონდა მხოლოდ ისეთ საწარმოს, რომლის მოსალოდნელი კონტროლირებული ტრანზაქციების მთლიანი ღირებულება მინიმუმ 50 მილიონი ლარი იქნებოდა. ეს კრიტერიუმი ამოღებულ იქნა და ახლა უკვე ისეთ კომპანიებსაც შეეძლებათ წინასწარი შეთანხმების მოპოვება, რომელთა სავარაუდო კონტროლირებული ტრანზაქციის ღირებულება 50 000 000 ლარზე ნაკლებია.

2. კანონის წინა რედაქციაში წინასწარი შეთანხმების განაცხადისთვის წარსადგენი სააპლიკაციო ფორმები დანართების სახით არ იყო თანდართული, არ არსებობდა. ცვლილების შედეგად კი კანონს დაემატა შემდეგი სახის დანართები:

• მოთხოვნა ცალმხრივი წინასწარი შეთანხმების განაცხადის წარდგენის წინა შეხვედრის თაობაზე;

• განაცხადი ცალმხრივი წინასწარი შეთანხმების გაფორმების მოთხოვნის თაობაზე;

• ოპერაციების შეფასების ცალმხრივი წინასწარი შეთანხმების ფორმა;

• ცალმხრივი წინასწარი შეთანხმების შესაბამისობის წლიური ანგარიში.

3. სხვა რამდენიმე გასათვალისწინებელი პროცედურული ცვლილება, რომელთა განხილვა აღნიშნულ სტატიაში დიდ სივრცეს მოითხოვს, ამიტომ, ვფიქრობ, ინდივიდუალური კონსულტაციის ფარგლებში სჯობს მათი გაანალიზება.

უნდა აღინიშნოს ისიც, რომ ამ ეტაპზე წინასწარი შეთანხმების გაფორმება ჯერ კიდევ არ არის შესაძლებელი, რადგან ჯერ არ არსებობს შესაბამისი დოკუმენტი (მთავრობის დადგენილება) წინასწარი შეთანხმების ფასებთან დაკავშირებით, რომელიც სავარაუდოდ უახლოეს მომავალში გამოიცემა.

შეჯამება

„ტრანსფერ ფრაისინგი“ ერთ-ერთი ყველაზე სუბიექტური საგადასახადო საკითხია და დარგის სპეციალურ ცოდნას და მაღალ კვალიფიკაციას მოითხოვს. სუბიექტურობიდან გამომდინარე, არსებობს შესაძლებლობა, რომ შემოსავლების სამსახურს კომპანიისგან განსხვავებული პოზიცია ექნება „ტრანსფერ ფრაისინგის“ პრინციპებთან დაკავშირებით. ამიტომ წინასწარი შეთანხმება კარგი შესაძლებლობაა მეტი გარანტიების მოსაპოვებლად, რომ მომავალში ამ თემაზე შემოსავლების სამსახურის მხრიდან დამატებით გადასახადების და სანქციების დარიცხვა არ მოხდება.

მიმდინარე წლის 2 მარტს გამოცემული ბრძანებით მნიშვნელოვანი (ბოლოს წინა) ნაბიჯი გადაიდგა წინასწარი შეთანხმების პროცედურების საქართველოს პრაქტიკაში ასამოქმედებლად. გაიწერა ყველა დეტალი და დაემატა შესაბამისი დანართებიც. დარჩენილია მხოლოდ შესაბამისი დოკუმენტით ფასის დადგენა, ამის შემდგომ წინასწარი შეთანხმების მოთხოვნაზე განაცხადის გაგზავნა შესაძლებელი გახდება.

ავტორის შესახებ: გელა ბარშოვი საგადასახადო კონსულტანტი და საკონსულტაციო/საბუღალტრო კომპანიის „თიფი სოლუშენი“ მმართველი პარტნიორია. გელა სპეციალიზებულია როგორც ქართული, ასევე საერთაშორისო საგადასახადო სამართლის მიმართულებაში (ტრანსფერ ფრაისინგი, ორმაგი დაბეგვრის ხელშეკრულებები).

ელ.ფოსტა: gela.barshovi@tpsolution.ge