ფულის გათეთრების რეგულირება საქართველოში

ფულის გათეთრებასთან ბრძოლა ნებისმიერი სახელმწიფოსთვის ერთ-ერთ მთავარ გამოწვევას წარმოადგენს, ვინაიდან ფულის გათეთრება დანაშაულებრივი სამყაროს საყრდენი წერტილია. შეუძლებელია ზუსტი ოდენობის დადგენა მსოფლიოში რა რაოდენობის ფული თეთრდება. თუმცა, გაეროს მონაცემებით, სავარაუდო გათეთრებული ფულის ოდენობა ყოველწლიურად გლობალურად მსოფლიო მშპ-ის 2-5%-ს აღწევს. ანუ, საქმე ეხება წელიწადში 800 მილიონი დოლარიდან 2 ტრილიონ დოლარამდე თანხას, რაც ცალსახად ხაზს უსვამს პრობლემის აქტუალურობას და მასთან ბრძოლის მნიშვნელობას.

2019 წლის ოქტომბერში საქართველომ ფულის გათეთრების კანონმდებლობის მორიგი რეფორმა განახორციელა და მიიღო ახალი კანონი, რომელიც შეესაბამება ევროკავშირის მე-4 დირექტივის (Directive (EU) 2015/849) მოთხოვნებს. ახალი კანონის მიღებით ქვეყანამ გადადგა კიდევ ერთი ნაბიჯი ასოცირების შესახებ ევროკავშირთან დადებული შეთანხმების შესასრულებლად, დანერგა რა უფრო ეფექტური და თანამედროვე გამოწვევებზე მორგებული მექანიზმები ფულის გათეთრების წინააღმდეგ.

რა არის ფულის გათეთრება?

ფულის გათეთრება წარმოადგენს ნებისმიერი უკანონო ან/და დაუსაბუთებელი ქონებისათვის კანონიერი სახის მიცემას მისი წარმოშობის დაფარვის მიზნით. გათეთრებას წარმოადგენს ფულის წარმოშობის წყაროს, ადგილმდებარეობის, განთავსების, მოძრაობის, მასზე საკუთრების ან/და მასთან დაკავშირებული სხვა უფლებების დამალვა ან შენიღბვა.

მარტივად რომ ვთქვათ, ფულის გათეთრების დროს პირი, რომელმაც დანაშაულებრივი საქმიანობიდან (მაგ: ქრთამის აღება, ტრეფიკინგი, ნარკოტიკებით ვაჭრობა და აშ.) მიიღო შემოსავალი, ამ უკანასკნელს აძლევს კანონიერ სახეს ფინანსურ სისტემაში მისი მოქცევით.

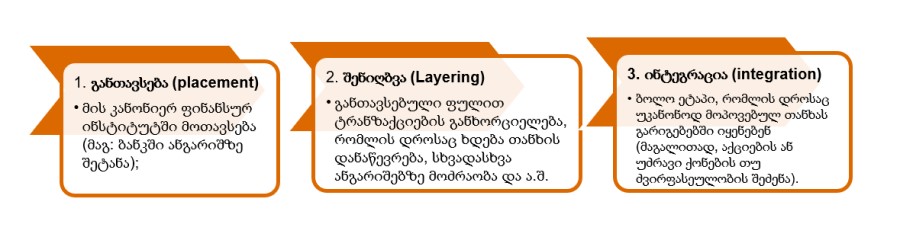

ფულის გათეთრების გზა და მეთოდები მრავალნაირია. ყველაზე ხშირად გათეთრების დროს უკანონო ფული გადის სამ ძირითად ეტაპს:

ბუნებრივია, როდესაც საქმე დიდ თანხას ეხება, პირი მის მიერ უკანონოდ მიღებული შემოსავლის პირდაპირ ხარჯვას (მაგ: ძვირფასი ავტომობილების და აგარაკების შეძენას) ვერ დაიწყებს ისე, რომ ამით სახელმწიფოსგან ყურადღება არ მიიპყროს. როდესაც საქმე დიდ თანხას ეხება, კრიმინალები ცდილობენ ჯერ მოახდინონ ფულის გათეთრება, თანხა წარმოაჩინონ ლეგალური გზით შეძენილად, და მხოლოდ ამის შემდეგ გამოიყენონ საკუთარი სურვილისამებრ.

გამომდინარე იქიდან, რომ ყოველდღიურად უამრავი ტრანზაქცია ხორციელდება, ვერც ერთი სახელმწიფო სტრუქტურა, რაც არ უნდა მაღალი რესურსებით გამოირჩეოდეს, ვერ შეძლებს გააკონტროლოს ზემოაღნიშნული ტრანზაქციები და გამოავლინოს მათ შორის რომელია ფულის გათეთრების მიზნით განხორციელებული. შესაბამისად, სახელმწიფოები ავალდებულებენ ცალკეულ კერძო პირებს (ანგარიშვალდებული პირები), თავად მოახდინონ კლიენტებისა და მათ მიერ განხორციელებული ტრანზაქციების შესწავლა და რისკების დაფიქსირების შემთხვევაში – აცნობონ შესაბამის სახელმწიფო სამსახურს, რომელიც მოახდენს საკითხის დამატებით შესწავლას და ფულის გათეთრების ფაქტზე რეაგირებას.

ფულის გათეთრებასთან ბრძოლის რეგულირება საქართველოში

საქართველო აქტიურად ჩართულია ფულის გათეთრებასთან ბრძოლაში, როგორც შესაბამისი კანონმდებლობის მიღება-განახლებით, ისე მისი აღსრულებით. ამის ნათელი მაგალითია თუნდაც ის ფაქტი, რომ საქართველო მოახდინა ევროკავშირთან დაახლოებული კანონმდებლობის მიღება და აგრეთვე აღსრულების კუთხითაც 2019 წლის განმავლობაში ეროვნული ბანკის მიერ დაკისრებული ფულადი ჯარიმების ოდენობამ 1 698 800 ლარი შეადგინა, რაშიც ყველაზე დიდი – კომერციული ბანკების წილი 726 000 ლარია.

კანონი გვაძლევს ანგარიშვალდებული პირებისა და მათ მიერ განსახორციელებელი ქმედებების ჩამონათვალს, რომელიც ხელს შეუწყობს ფულის გათეთრების ფაქტის/მცდელობის აღმოჩენასა და შესაბამის რეაგირებას სახელმწიფო სტრუქტურების მხრიდან.

ანგარიშვალდებულ პირებს წარმოადგენენ ის პირები, რომელთა მეშვეობითაც ფულის გათეთრების რისკი ყველაზე მაღალია ან რომლებსაც მეტი ინფორმაცია მოეპოვებათ ტრანზაქციების შესახებ და შეუძლიათ დაეხმარონ სახელმწიფოს. კანონი ანგარიშვალდებულ პირებს ყოფს შემდეგ სამ ტიპად

ფინანსური ინსტიტუტები: კომერციული ბანკები, არასაბანკო სადეპოზიტო დაწესებულება, საკრედიტო კავშირები, არასახელმწიფო საპენსიო სქემის დამფუძნებლები, სადაზღვევო ბროკერები/გადაზღვევის ბროკერები, ვალუტის გადამცვლელი პუნქტები, კომერციული ბანკები, მიკროსაფინანსო ორგანიზაციები, საბროკერო კომპანიები, საგადახდო მომსახურების პროვაიდერები, სადაზღვევო ორგანიზაციები, სალიზინგო კომპანიები, სესხის გამცემი სუბიექტები და ფასიანი ქაღალდების რეგისტრატორები;

არასაფინანსო საქმიანობის განმახორციელებელი პირები: ადვოკატი/საადვოკატო ბიუროები, ლატარიის ორგანიზატორები, აზარტული ან მომგებიანი თამაშობის ორგანიზატორები, ნოტარიუსები, სერტიფიცირებული ბუღალტრები აუდიტორები და ძვირფასი ქვებით ან ლითონებით ვაჭრობის განმახორციელებელი პირები;

საჯარო დაწესებულებები: სსიპ საჯარო რეესტრის ეროვნული სააგენტო და სსიპ შემოსავლების სამსახური.

კანონი ანგარიშვალდებულ პირებს შემდეგ ძირითად ვალდებულებებს აკისრებს:

პრევენციული ღონისძიებები

პრევენციული ღონისძიებები გულისხმობს კლიენტზე იმ მოცულობის ინფორმაციის შეგროვებას, რაც ანგარიშვალდებულ პირებს დაეხმარება რისკების შეფასებასა და სათანადო რეაგირებაში. აღნიშნული მათ შორის გულისხმობს კლიენტისა და მისი ბენეფიციარი მესაკუთრის იდენტიფიკაციას და ვერიფიკაციას; კლიენტთან საქმიანი ურთიერთობის მიზნების გარკვევას და მიმდინარე მონიტორინგს.

რისკზე დაფუძნებული მიდგომა

ანგარიშვალდებულ პირებს ევალებათ მოახდინონ როგორც საკუთარი, ისე კლიენტებთან მიმართებით არსებული ფულის გათეთრების რისკების შეფასება და მასზე შესაბამისი რეაგირების მოხდენა.

იმ შემთხვევაში, თუკი კლიენტთან დაკავშირებული ფაქტორები მაღალი რისკის შემცველია (მაგალითად: კლიენტი წარმოადგენს ევროკავშირის მიერ მაღალ რისკად აღიარებულ ქვეყანას – როგორიცაა პანამა, ჩრდილოეთ კორეა, განა და აშ.), ანგარიშვალდებული პირი წყვეტს, რომ მოცემულ კლიენტს შეაფასებს, როგორც მაღალი რისკის შემცველს და მასთან საქმიანი ურთიერთობისას გაატარებს გაძლიერებულ პრევენციულ ზომებს (მაგ: მოიპოვებს მის საქმიანობაზე და ქონებაზე დამატებით ინფორმაციას და შეეცდება დაადგინოს მისი ფულადი სახსრების წარმომავლობა). ხოლო თუ მასთან საქმიანი ურთიერთობა დაბალი რისკის შემცველია (მაგ: პენსიონერი, რომლის ბრუნვა ძირითადად დარიცხული პენსიის ოდენობით შემოიფარგლება), ამ დროს ანგარიშვალდებული პირი იყენებს გამარტივებულ პრევენციულ ზომებს (მაგ: შეამცირებს ინფორმაციის განახლების სიხშირეს).

ანგარიშგება

ანგარიშვალდებული პირი ვალდებულია აღმოაჩინოს მისი გავლით განხორციელებული ნებისმიერი საეჭვო გარიგების ან ასეთი გარიგების მომზადების, დადების ან შესრულების მცდელობა, რომელიც შესაძლოა ეხებოდეს ფულის გათეთრებას და შესაბამისი ანგარიში წარუდგინოს ფინანსური მონიტორინგის სამსახურს, რომელიც როგორც სახელმწიფო სტრუქტურა მოახდენს შემდგომ რეაგირებას დანაშაულებრივი ფაქტის აღმოჩენისას.

შესაბამისობის კონტროლი

ანგარიშვალდებულ პირს ევალება დანერგოს შიდა კონტროლის ისეთი პოლიტიკა, წესები, სისტემები და მექანიზმები, რომლებიც მაქსიმალურად შეუწყობს ხელს ფულის გათეთრებასთან ბრძოლას მისი საქმიანობის სპეციფიკის გათვალისწინებით. სხვა საკითხებთან ერთად, ხსენებული შიდა წესები უნდა მოიცავდეს შემდეგ საკითხებს:

ა) ფულის გათეთრების წინააღმდეგ ბრძოლასთან პასუხისმგებელი პირის ან სტრუქტურული ერთეულის ხელმძღვანელისა და თანამშრომელთა უფლებები და მოვალეობები;

ბ) თანამშრომელთა შერჩევის წესები;

გ) თანამშრომელთა განგრძობითი სწავლების პროგრამა, რათა მათ ზუსტი და ამომწურავი ინფორმაცია ჰქონდეთ კანონით დაკისრებულ ვალდებულებებზე;

დ) დამოუკიდებელი აუდიტის ფუნქცია შესაბამისობის კონტროლის სისტემის ეფექტიანობის შესამოწმებლად.

შემდგომი ნაბიჯები

მიუხედავად ახალი კანონის მიღებისა, შეიძლება ითქვას რომ საქართველო ახალ რეგულაციებზე გადასვლის გარდამავალ ეტაპებს გადის. უპირველეს ყოვლისა ანგარიშვალდებულ პირებს შესატანი აქვთ ცვლილებები საკუთარ საქმიანობაში, რათა ახალ რეგულაციებთან შესაბამისობაში მოექცნენ. გარდა ამისა გამოწვევად რჩება ეფექტური ტექნოლოგიების დანერგვა ანგარიშვალდებულ პირთა სისტემებში, რომელიც ხელს შეუწყობს საეჭვო თუ დანაწევრებული გარიგებების მარტივად გამოვლენას და შესაბამისად ვალდებულების სწორად შესრულებას. ამასთანავე, აუცილებელია ანგარიშვალდებულმა პირებმა მოახდინონ საკუთარი კადრების სათანადო გადამზადება, აუხსნან მათ კანონმდებლობით დაკისრებული ვალდებულებები და უშუალოდ თითოეული მათგანის როლი და ფუნქცია ფულის გათეთრებასთან ბრძოლაში.

ავტორის შესახებ: ნიკოლოზ ჩომახიძე, PwC საქართველოს იურიდიული მენეჯერი შესაბამისობის მიმართულებით.