საბაზრო ეკონომიკის მქონე ქვეყნების ეკონომიკის სტაბილურობა საბანკო სექტორის სტაბილურობაზე დგას. საბანკო სექტორში წარმოშობილ პრობლემებს ქვეყნის ეკონომიკური კრიზისის (შემოსავლებისა და დასაქმების შემცირება) გამოწვევა მარტივად შეუძლია. ამასთან, საბანკო სექტორი მოსახლეობის ნდობაზეა დაფუძნებული. ორი აღნიშნული მიზეზიდან გამომდინარე, ყველა ქვეყნის ხელისუფლება აკვირდება საბანკო სექტორის სტაბილურობას, რომ პოტენციური პრობლემების შემთხვევაში, დროულად მოახდინოს რეაგირება. საბანკო სექტორის ზედამხედველობას ძირითადად ქვეყნების ეროვნული ბანკები ან სპეციალური სამსახურები ახორციელებენ.

დღევანდელი ქართული საბანკო სისტემა 1991 წელს აღმოცენდა, თუმცა კომერციული ბანკების დაარსება და განვითარება ქაოსურად დაიწყო, საბანკო ლიცენზიის მიღება პრობლემას არავისთვის წარმოადგენდა. შედეგად, ორ წელიწადში ასობით ბანკი გაიხსნა, თუმცა ასობითვე დაიხურა. ხშირ შემთხვევაში ბანკები მხოლოდ აფერა იყო – ისინი მოსახლეობისგან ფულს იღებდნენ, შემდეგ მუშაობას წყვეტდნენ და ბანკის მფლობელები ქვეყნიდან გარბოდნენ. ამას შედეგად მოჰყვა ის, რომ კერძო საბანკო სისტემაში ისედაც გაუთვითცნობიერებულმა მოსახლეობამ კიდევ უფრო დაკარგა ნდობა ბანკების მიმართ.

საქართველოს ეროვნულ ბანკს (სებ) წლების მიხედვით აქვს გამოქვეყნებული ინფორმაცია საქართველოში მოქმედი ბანკების რაოდენობის შესახებ. 1995 წელს 102 ბანკი იყო, შემდეგ მათი რიცხვი სწრაფად მცირდებოდა და მინიმუმს, 16 ბანკს, 2017 წელს მიაღწია.

უკვე ათ წელზე მეტია, საქართველოში ბანკი აღარ გაკოტრებულა. მოხდა ბანკების შერწყმა, საქმიანობის დასრულება და ა.შ., მაგრამ ბანკის მეანაბრეები არ დაზარალებულან. ეს მნიშვნელოვანწილად ბანკებზე ზედამხედველობის გაწევამ განაპირობა.

დღეს საქართველოში ფინანსური სექტორის სტაბილურობაზე ზედამხედველობას სებ–ის ფინანსური სტაბილურობის კომიტეტი ახორციელებს. კომიტეტის მთავარი ამოცანაა, შეაფასოს და გააანალიზოს ფინანსური სტაბილურობის რისკები და შეიმუშაოს შესაბამისი პოლიტიკა მათ აღმოსაფხვრელად ან შესამცირებლად. კომიტეტი ადგენს ე.წ. მაკროპრუდენციური პოლიტიკის ინსტრუმენტებს, როგორიცაა: კაპიტალის კონტრციკლური ბუფერი, სესხის მომსახურებისა და უზრუნველყოფის კოეფიციენტების ლიმიტები, კაპიტალის დამატებითი მოთხოვნა, ლიკვიდობის მოთხოვნა და სხვა.

კაპიტალის კონტრციკლური ბუფერის მიზანი დაკრედიტების ჭარბი ზრდისას წარმოქმნილი სისტემური რისკებისგან საბანკო სისტემის დაცვაა. ბუფერი გაიზრდება მაშინ, როდესაც კომიტეტი მიიჩნევს, რომ ბანკების მიერ დაკრედიტების ჭარბი ზრდა ხდება, რამაც შესაძლებელია, სისტემური რისკების დაგროვება გამოიწვიოს. ხოლო რისკების მატერიალიზაციის შემთხვევაში კონტრციკლური ბუფერის მოთხოვნა შემცირდება, რაც ბანკებისთვის დამატებით კაპიტალს გამოათავისუფლებს და დაეხმარება ფინანსურ სისტემას, რომ ეკონომიკის დაკრედიტება მკვეთრად არ შემცირდეს.

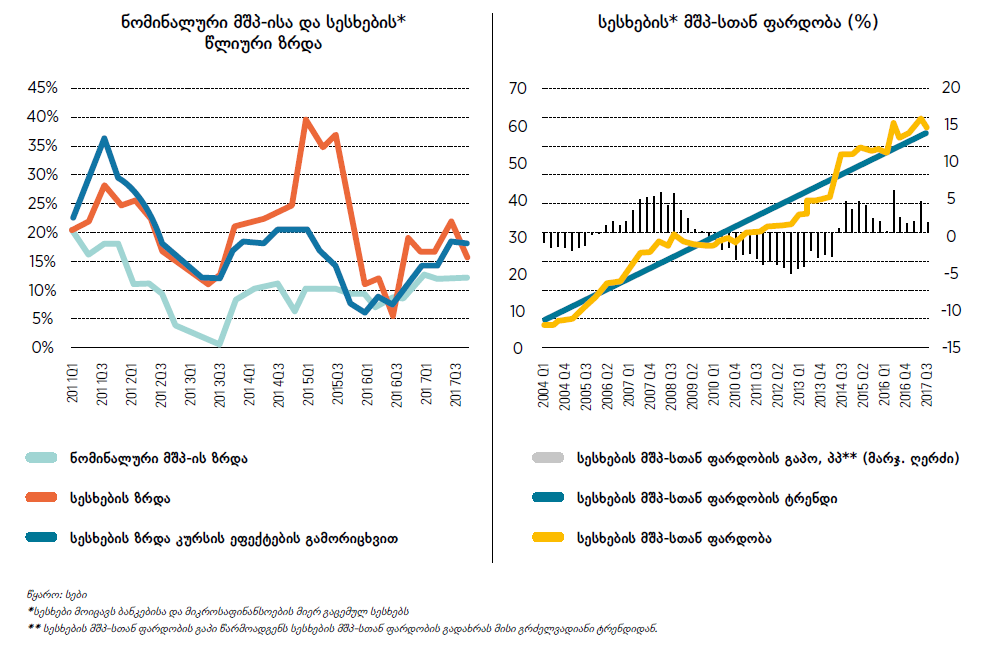

კონტრციკლური ბუფერი დგინდება კაპიტალის მინიმალურ მოთხოვნებზე დანამატის სახით. მისი მოცულობა განისაზღვრება რისკის მიხედვით შეწონილი მთლიანი აქტივების მიმართ 0%-დან 2.5%-მდე შუალედში. კაპიტალის კონტრციკლური ბუფერის დადგენისას, კომიტეტი სესხების მთლიან შიდა პროდუქტთან (მშპ) ფარდობას და მისი გრძელვადიანი ტრენდიდან გადახრის ინდიკატორებს ითვალისწინებს.

ფინანსური სტაბილურობის კომიტეტმა 2018 წლის 1 მარტის სხდომაზე მიიღო გადაწყვეტილება კონტრციკლური ბუფერის უცვლელად – 0%-ზე დატოვების შესახებ. კომიტეტის შეფასებით, მიმდინარე პერიოდში, საერთო დაკრედიტების ზრდა შეესაბამება ნომინალური მშპ-ის ზრდას. 2017 წელს სესხების წლიურმა ზრდამ (ლარის გაცვლითი კურსის ეფექტის გამორიცხვით), 16.7% შეადგინა. 2017 წლის 31 დეკემბრისთვის საბანკო სისტემის მთლიანმა საკრედიტო პორტფელმა 22.3 მილიარდ ლარს მიაღწია. სესხების ფარდობა მშპ-სთან 60%-ის ფარგლებშია და ახლოსაა მის გრძელვადიან, საიმედო ტრენდთან. კომიტეტმა მიიჩნია, რომ მნიშვნელოვანია, საკრედიტო ზრდა ეკონომიკური აქტივობის თანაზომიერი იყოს და სესხების ზრდა ხელს უწყობდეს ეკონომიკის მდგრად ზრდასა და მოსახლეობის კეთილდღეობას ისე, რომ ფინანსური სტაბილურობის ჭარბი რისკები არ დაგროვდეს. რადგან ბუფერი 0%-ზე შენარჩუნდა, ეს ნიშნავს, რომ 2018 წლის მარტში ეკონომიკაში ჭარბვალიანობის პრობლემა არ არსებობდა. თუმცა კომიტეტმა აღნიშნა, რომ მიუხედავად იმისა, რომ ცალკე აღებული შინამეურნეობების დავალიანება მშპ-ის 32%-ს შეადგენს და ახლოსაა შესადარი ქვეყნების მედიანურ მაჩვენებელთან, აღსანიშნავია, რომ ეს მაჩვენებელი ბოლო წლებში შედარებით სწრაფად იზრდება, რაც გარკვეული რისკების მატარებელია.

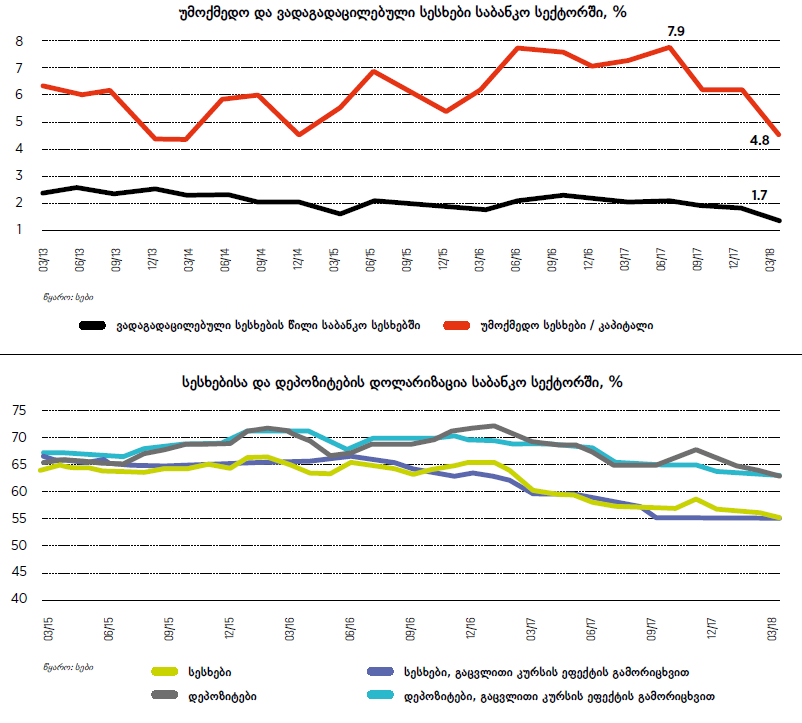

საბანკო სექტორის სტაბილურობის მნიშვნელოვანი კომპონენტია ლიკვიდობის დონე – ბანკის უნარი, მნიშვნელოვანი დანაკარგების გარეშე დააფინანსოს აქტივების ზრდა და დაფაროს ვალდებულებები მათი დაფარვის ვადის დადგომისას. ფინანსური სტაბილურობის კომიტეტის დასკვნით, საბანკო სექტორი მაღალ ლიკვიდობას ინარჩუნებს, ხოლო უმოქმედო სესხების წილი მთლიან დაკრედიტებაში შემცირების ტენდენციით ხასიათდება, განსაკუთრებით – 2017 წლის მე-2 კვარტალის შემდეგ. დოლარიზაცია, მიუხედავად 2017 წელს საგრძნობი შემცირებისა, ფინანსური სექტორისთვის კვლავ ერთ- ერთ მთავარ გამოწვევად რჩება (საბანკო სისტემის მგრძნობელობა სავალუტო რისკის მიმართ კვლავ მაღალია). კომიტეტის შეფასებით, უცხოური საპროცენტო განაკვეთების მოსალოდნელი ზრდის ფონზე, განსაკუთრებით საყურადღებოა უცხოური ვალუტის ვალდებულებების მაღალი წილი ბანკების დაფინანსებაში. თუმცა ამ ეტაპზე საბანკო სექტორი უცხოურ ვალუტაშიც მაღალ ლიკვიდობას ინარჩუნებს.

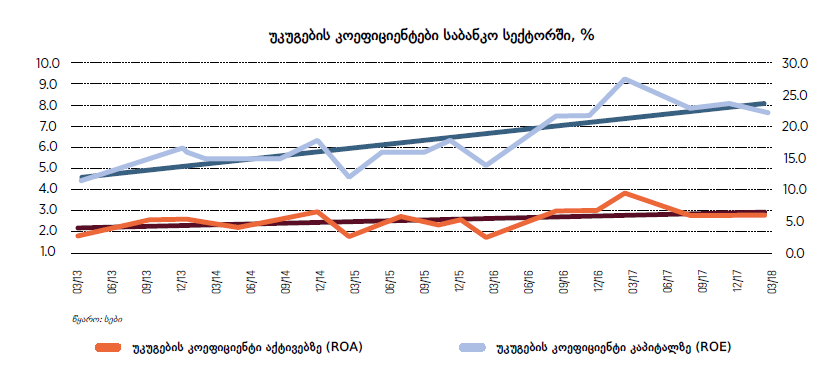

საბანკო სექტორის სტაბილურობის მნიშვნელოვანი მაჩვენებლებია მოგებიანობის (უკუგების) კოეფიციენტი აქტივებზე (ROA) და კაპიტალზე (ROE). აღნიშნული კოეფიციენტები დადებით კორელაციაშია სექტორის სტაბილურობასთან. მათ ბოლო წლების მაქსიმალურ მაჩვენებელს (ROA – 3.8%, ROE – 27.6%) 2017 წლის მესამე კვარტალში მიაღწიეს, მას შემდეგ კი კლება დაიწყეს. თუმცა, ბოლო რამდენიმე წელს თუ ვნახავთ, საერთო ჯამში სექტორში მოგებიანობას ზრდის ტენდენცია აქვთ.

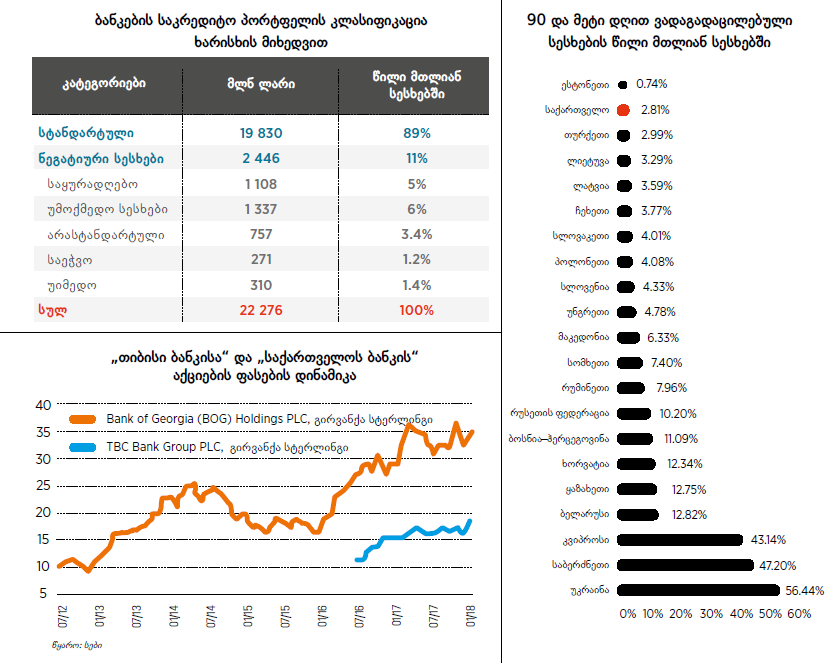

მნიშვნელოვანია ბანკების საკრედიტო პორტფელის ხარისხობრივი კლასიფიკაცია. 2017 წლის ბოლოს საბანკო სესხების (ბანკთაშორისი სესხების გარეშე) 89% სტანდარტული, ანუ უპრობლემო სესხები იყო. შესაბამისად, 11% იყო ნეგატიური სესხები, თუმცა მათგან მხოლოდ 1.4% (310 მლნ ლარი) იყო უიმედო სესხი. აღსანიშნავია, რომ ნეგატიურ სესხებს შემცირების ტენდენცია აქვს. მაგალითად, 2016 წლის მარტში მათი წილი დაახლოებით 16% იყო.

სებ–ის ინფორმაციით, 90 და მეტი დღით ვადაგადაცილებული სესხების წილი მთლიანი საკრედიტო პორტფელის 2.81 პროცენტს შეადგენს, რაც აღმოსავლეთ რეგიონის ქვეყნებს შორის ერთ- ერთი საუკეთესო მაჩვენებელია. საქართველოს მაჩვენებელი მხოლოდ ესტონეთის ანალოგიურ მაჩვენებელს ჩამორჩება.

საქართველოს საბანკო სისტემის მდგრადობის ზრდაზე მიუთითებს ლონდონის საფონდო ბირჟაზე წარმოდგენილი ორი ქართული ბანკის – “თიბისი ბანკისა” და “საქართველოს ბანკის” აქციებზე ფასების მატებაც. “საქართველოს ბანკი” 2012 წლიდან არის ლონდონის ბირჟაზე, ხოლო “თიბისი ბანკი” – 2016 წლიდან.

ფინანსური სტაბილურობის ძირითადი ინდიკატორებისა და ტენდენციების განხილვის შედეგად, შეგვიძლია დავასკვნათ, რომ საქართველოს საბანკო სექტორი საკმაოდ სტაბილურია და ამასთან, სტაბილურობის დონე უმჯობესდება. სტაბილურობაზე უარყოფითად იმოქმედა ლარის კურსის მნიშვნელოვნად გაუფასურებამ 2015-2016 წლებში, თუმცა 2017 წლიდან სტაბილურობის მაჩვენებლები უმჯობესდება.

სტაბილურობის მაღალი დონის მიუხედავად, დღეისათვის გამოწვევაა ის, თუ რა გავლენას იქონიებს 2018 წლიდან საბანკო სექტორში ამოქმედებული და უახლოეს მომავალში ასამოქმედებელი ახალი რეგულაციები. ახალ რეგულაციებს სტაბილურობაზე ორივე მიმართულებით ექნება გავლენა. კონკრეტულ შედეგებს მომავალი გვიჩვენებს, რომელთა სიღრმისეულ ანალიზს Forbes Banker-ი მომავალ ნომერში შემოგთავაზებთ.

ბესო ნამჩავაძეს აქვს 12-წლიანი სამუშაო გამოცდილება ეკონომიკაში, სახელმწიფო ფინანსების მენეჯმენტსა და კვლევებში. ის საერთაშორისო გამჭვირვალობა - საქართველოს უფროსი ანალიტიკოსია. კითხულობს ლექციებს თბილისის თავისუფალ უნივერსიტეტში.